Отчеты ООО на ОСНО в 2022 году

Организация при обычном налогообложении предоставляет контролирующим органам большой перечень отчетных форм. Их перечень и сроки сдачи представлены в таблице ниже:

| Налоговый платеж (отчет) | Периодичность | Сроки предоставления отчетности |

|---|---|---|

| Бухгалтерская отчетность | Ежегодно | До 31 марта будущего года |

| Налог на прибыль | Ежеквартально | Квартальные — до 28 числа следующего месяца По итогам года — до 28 марта |

| НДС | Ежеквартально | До 25 числа месяца, следующего за отчетным кварталом |

| Налог на имущество | Ежеквартально (если предусмотрено регионом) | Квартальные — до 30 числа месяца, следующего за отчетным кварталом Годовая — до 1 марта будущего года |

| Земельный налог | Ежегодно | До 1 февраля следующего года |

| Транспортный налог | Ежегодно | До 1 февраля следующего года |

| Отчетность по работникам | ||

| 2-НДФЛ | Ежегодно | До 1 апреля будущего года |

| 6-НДФЛ | Ежеквартально | До конца следующего месяца |

| Расчет по страховым взносам | Ежеквартально | До 30 числа месяца, следующего за отчетным кварталом |

| 4-ФСС | Ежеквартально | На бумаге — до 20 числа В электронной форме — до 25 числа следующего месяца |

| СЗВ-М | Ежемесячно | До 15 числа следующего месяца |

| СЗВ-СТАЖ | Ежегодно | До 1 марта будущего года |

Авансовые платежи

Уплата налога производится авансовыми платежами ежемесячно или ежеквартально, а затем по итогам года.

Чтобы рассчитать квартальный платеж, требуется налоговую базу за отчетный период умножить на ставку налога. Полученную сумму квартального платежа вы перечисляете в бюджет за вычетом квартального авансового платежа, исчисленного за предыдущий отчетный период, и ежемесячных авансовых платежей к уплате за последний квартал этого периода. Квартальный авансовый платеж уплачивается по окончании отчетного периода не позднее 28-го числа следующего месяца.

До 28.04.2022 организации исчислили платежи по итогам I квартала, до 28.07.2022 — по итогам полугодия. До 28.10.2022 необходимо исчислить по итогам 9 месяцев.

Авансы по фактической прибыли платите не позднее 28-го числа месяца, следующего за истекшим месяцем (, , ).

Для расчета ежемесячных авансовых платежей по фактической прибыли определяется ставка налога, рассчитывается налоговая база, учитываются авансовые платежи за предыдущие отчетные периоды.

Порядок расчета ежемесячных авансовых платежей зависит от того, в каком квартале они уплачиваются. Например, ежемесячный авансовый платеж в I квартале 2023 года вы рассчитаете в том же порядке и уплатите в той же сумме, что и ежемесячный авансовый платеж в IV квартале 2022, то есть по итогам декларации за 9 месяцев 2022 года. Ежемесячные авансовые платежи уплачиваются не позднее 28-го числа каждого месяца. Если 28-е число выпадает на выходной день, то уплата производится в первый рабочий день, следующий за выходным.

Авансовые платежи к уплате (доплате) укажите в декларации по налогу на прибыль за I квартал, полугодие и 9 месяцев — в листе 02, подразделах 1.1, 1.2 разд. 1.

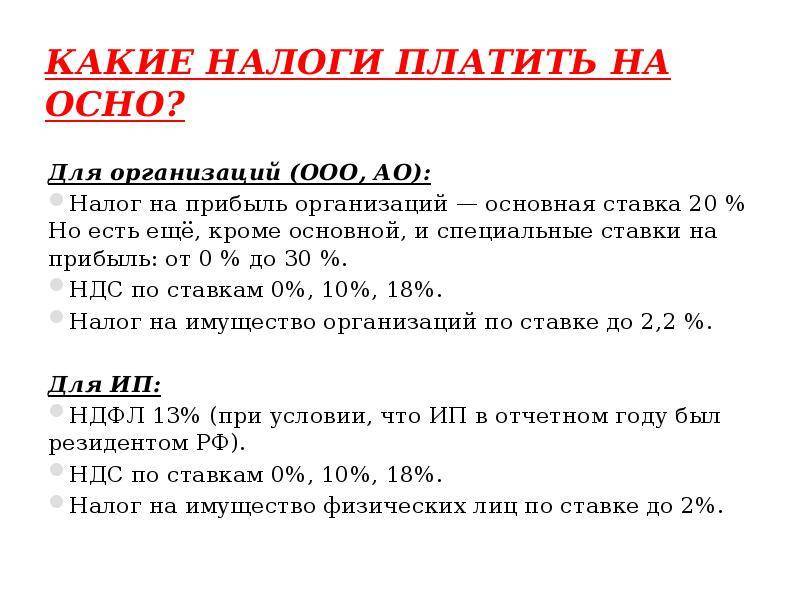

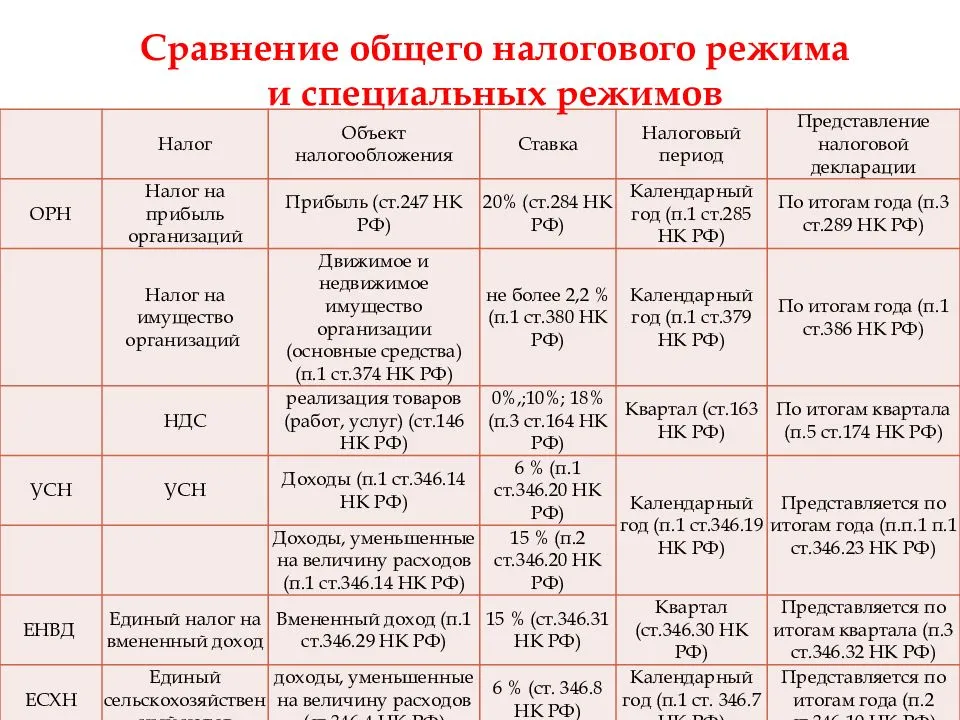

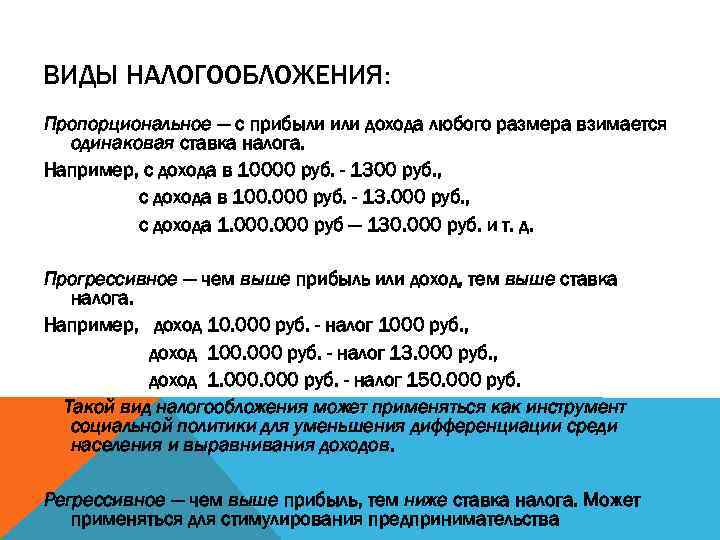

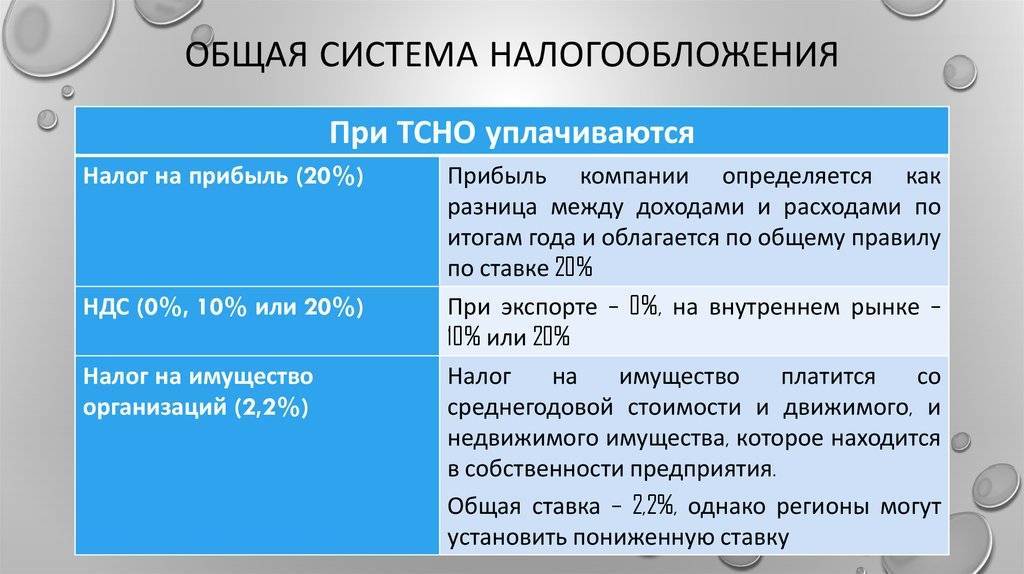

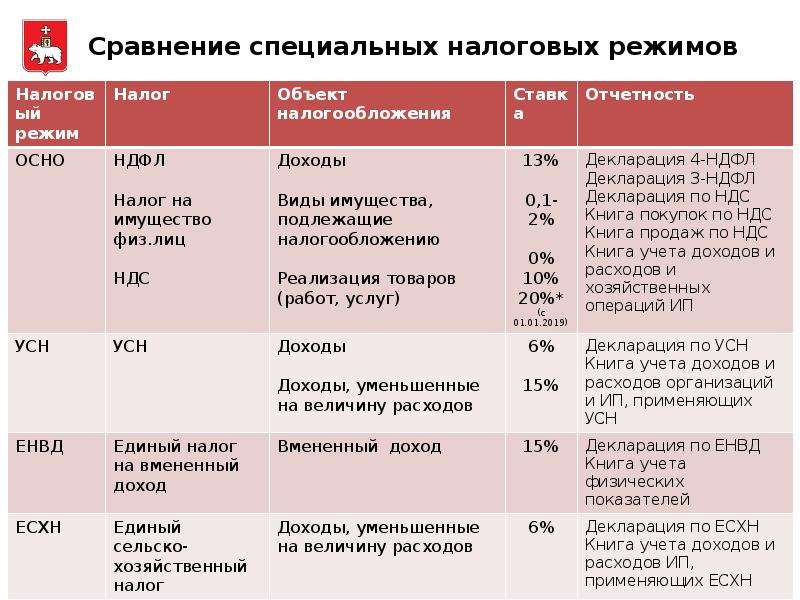

Общая система налогообложения (ОСНО)

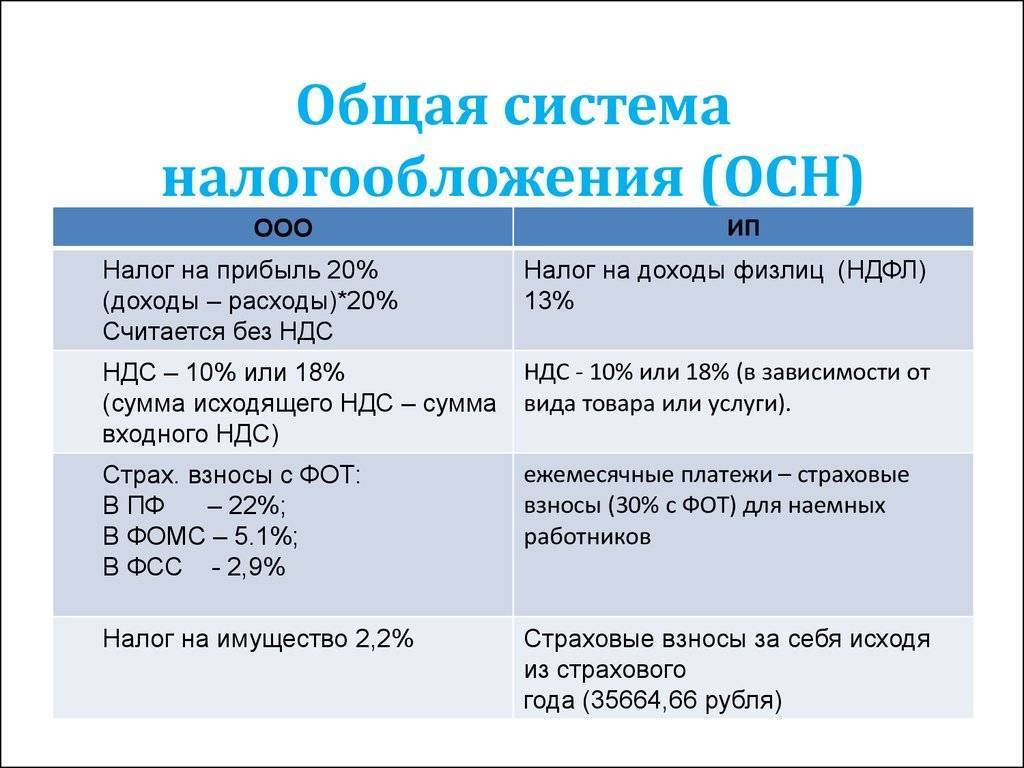

Если предприятие не подходит под применение специальных налоговых режимов, оно обязано применять общую систему налогообложения. Для применения ОСНО нет ограничений по количеству работников, остаточной стоимости фондов или ежегодной выручке.

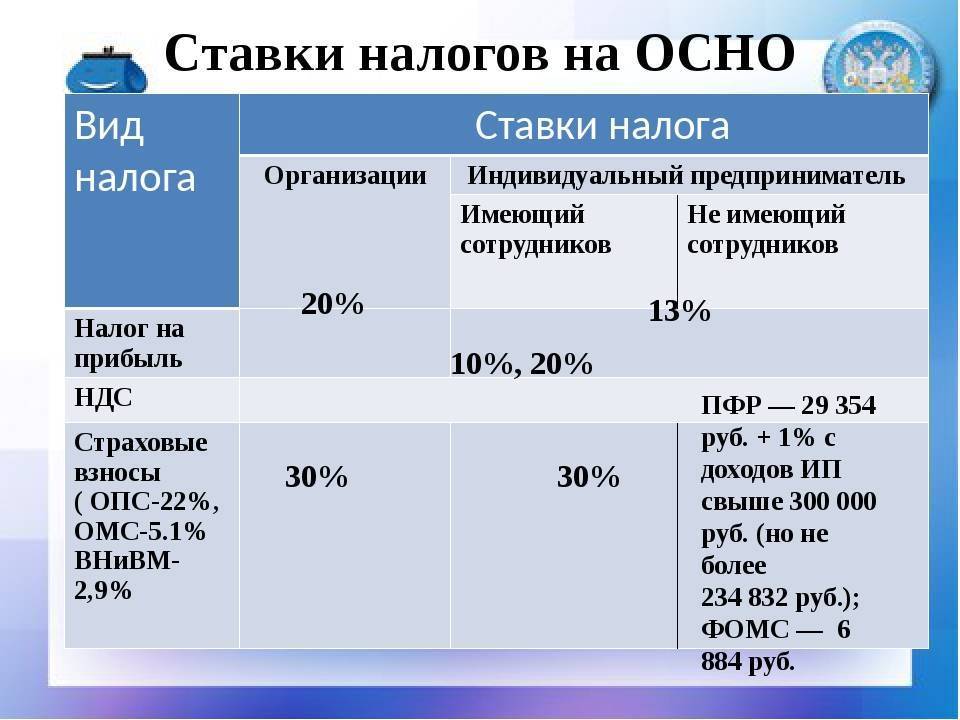

Применение общей системы налогообложения в 2022 году предполагает уплату:

| Налог | Налогооблагаемая база | Налоговая ставка | Сдача деклараций | Уплата налогов |

| НДС |

|

| Ежеквартально (до 25 числа) | Ежемесячно (до 25 числа) |

| Налог на прибыль (только для юридических лиц) | Разница между выручкой и затратами | 20% |

| |

| Налог на имущество | Кадастровая стоимость имущества для бизнеса | Устанавливается на уровне региона (максимальная — 2,2%) | Для ИП не предусмотрена, для юрлиц — по решению региональных властей | 1 декабря |

| НДФЛ (только для ИП) | Разница между выручкой и затратами | 13% | Ежегодно, до 30.04. |

|

Решение о том, какой налог для малого бизнеса применять в 2022 году, принимает руководитель

Важно внимательно изучить все критерии, влияющие на вид налогообложения, и просчитать размер налоговых платежей для оптимизации расходов предприятия

Налог на профессиональный доход (НПД)

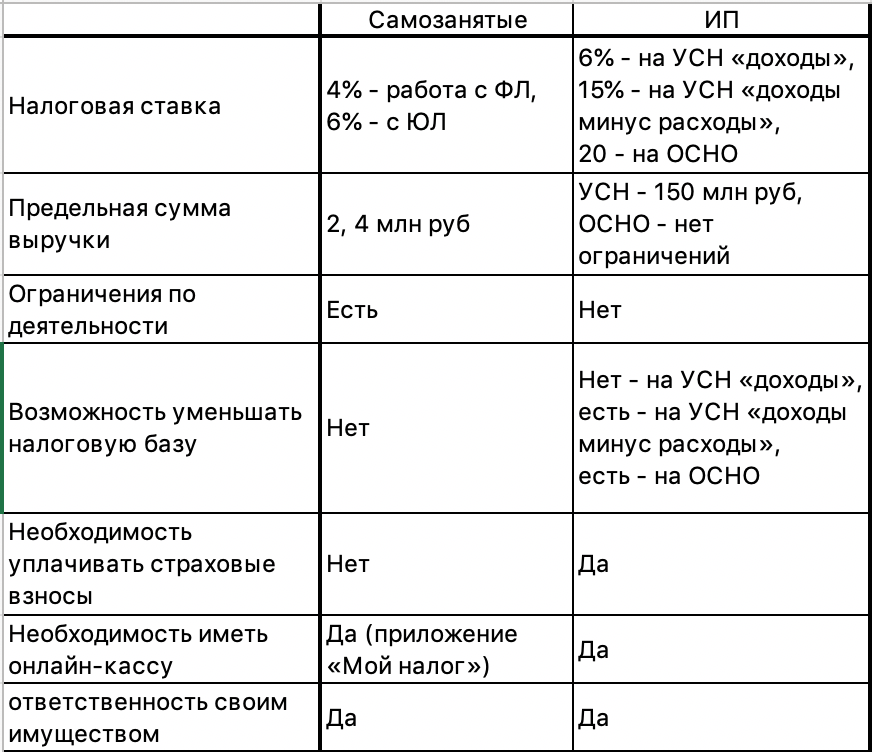

Граждане, уплачивающие налог на профессиональный доход, признаются самозанятыми. Режим налогообложения введен в экспериментальной форме с 2019 года, на сегодняшний день действует во всех регионах России.

Ведение бизнеса при НПД, начиная с постановки на учет, осуществляется дистанционно, с помощью кабинета в приложении «Мой налог».

Условия для получения самозанятости такие:

- Отсутствие наемных работников.

- Реализация товаров собственного производства (продовольственных и непродовольственных).

- Оказание услуг населению (установка дверей, техническое обслуживание автомобилей, массаж, организация творческих мастерских).

Налогооблагаемой базой признается тот доход, который плательщик НПД самостоятельно отразил в мобильном приложении.

Налоговая ставка — 4%. Однако государство предоставило самозанятым бонус в сумме 10 000 рублей, которые направлены на оплату 1% от 4%. Таким образом, пока действует бонус, с 1000 рублей самозанятый оплатит налог в размере 30 рублей, а государство — остальные 10 рублей.

Расчетный период — месяц. Оплата налога осуществляется не позднее 25 числа. Декларация и иная бумажная отчетность в ФНС не предоставляется.

Пенсионное обеспечение для самозанятых добровольное. В случае подписания соглашения с Пенсионным фондом размер страховых выплат устанавливает сам самозанятый, а решение по начислению стажа принимает Пенсионный фонд (исходя из суммы полученных взносов).

Единый сельскохозяйственный налог (ЕСХН)

Плательщиками ЕСХН являются сельхозтоваропроизводители — юридические лица и ИП, производящие продукцию сельского хозяйства по направлению животноводства и растениеводства.

Применяя систему единого сельскохозяйственного налога, субъекты бизнеса освобождаются от уплаты прочих налогов, непосредственно относящихся к их предпринимательской деятельности (НДФЛ, налог на имущество).

Объект налогообложения — разница между выручкой и расходами. Ставка налога — 6%.

Налоговый период для оплаты — полугодие, для сдачи отчетности — один год. Авансовые платежи должны быть уплачены до 25 июля, января. Дата сдачи годовой декларации и полной оплаты налога — 31 марта.

НДФЛ

Налог на доходы физических лиц платят индивидуальные предприниматели на ОСНО.

Ставка составляет 13%.

Налоговая база – доходы за минусом профессиональных вычетов.

Профессиональные вычеты – это расходы, связанные с предпринимательской деятельностью. Их можно вычесть из доходов только если они экономически обоснованы и подтверждены документами.

Другой вариант профессионального вычета – 20% от суммы доходов. Тогда расходы не имеют значения и подтверждающие документы не нужны. ИП не может применять оба варианта профессионального вычета одновременно. Он вычитает либо расходы, либо 20% от доходов.

Кроме этого, ИП на ОСНО при расчете налога могут использовать все стандартные вычеты, положенные физическим лицам – на покупку недвижимости, лечение, образование и т.д.

НДФЛ платят по итогам года, но в течение года нужно перечислять авансовые платежи. Причем с 2020 года для предпринимателей существенно меняется порядок расчета и уплаты авансовых платежей по НДФЛ. Теперь по итогам трех, шести и девяти месяцев нужно будет считать 13% от фактических доходов за период и перечислять за минусом уже выплаченных авансов.

Напомним, раньше налоговая инспекция сама считала авансы от показателей предыдущего года и присылала ИП уведомление с суммами.

Оплатите НДФЛ и сдайте отчётность в 2 клика

Система все рассчитает автоматически и заполнит документы для подачи в налоговую

Попробовать бесплатно

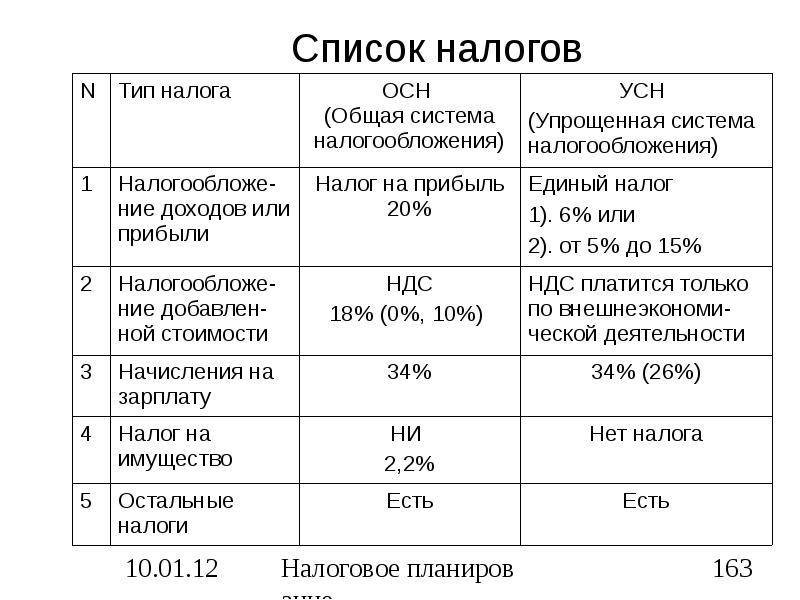

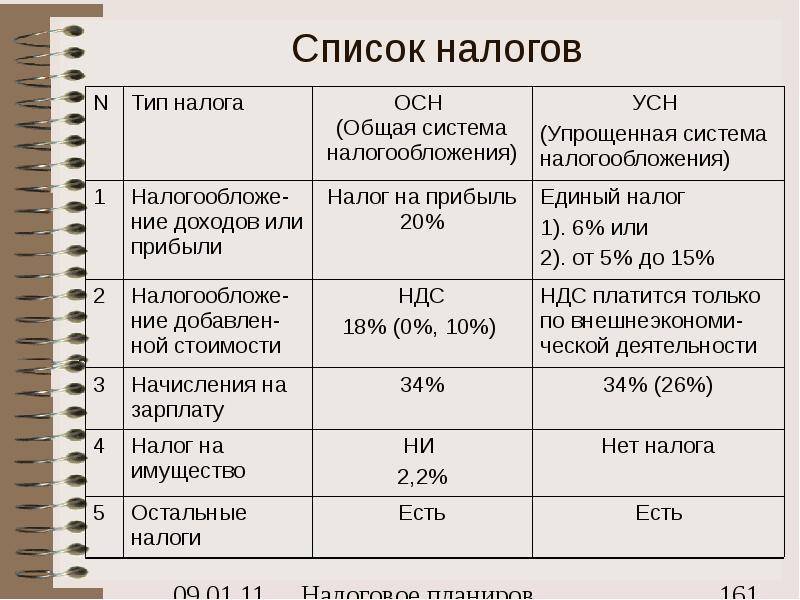

УСН: упрощённая система налогообложения

УСН — специальный режим налогообложения, который ориентирован на малый и средний бизнес. Налоговая нагрузка на нём значительно ниже, чем на ОСН.

Налогоплательщики. Юридические лица или индивидуальные предприниматели, которые соответствуют ряду требований и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения. Не могут применять УСН:

- компании, в которых доля участия других организаций больше 25%;

- компании, у которых есть филиалы;

- компании и ИП, которые занимаются определёнными видами деятельности, — например, банки, страховщики, негосударственные пенсионные фонды, ломбарды, инвестиционные фонды. Полный перечень таких видов деятельности можно посмотреть в статье 346.12 НК РФ.

Компании и предприниматели могут применять упрощённый режим, если их показатели соответствуют условиям, перечисленным в таблице ниже.

По новым правилам, если налогоплательщики превышают стандартные лимиты, их не переводят на ОСНО автоматически, как это было раньше. Им устанавливают повышенные лимиты без потери права на УСН и увеличивают ставки налога.

Лимиты для применения УСН в 2022 году:

| Показатель | Стандартные лимиты УСН | Допустимое превышение лимитов УСН |

|---|---|---|

| Максимальный доход за квартал, полугодие, 9 месяцев и год | Не более 164,4 млн рублей | 164,4–219,2 млн рублей |

| Средняя численность сотрудников | Не более 100 человек | 100–130 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей | — |

Компания или ИП теряет право применять УСН с начала того квартала, в котором был превышен лимит из условий переходного периода. В этом случае налогоплательщик переходит на и платит все налоги, предусмотренные этим режимом.

Если компания или ИП хотят перейти на УСН в 2023 году, их доход, средняя численность сотрудников и остаточная стоимость основных средств должны соответствовать таким лимитам:

| Показатель | Лимиты УСН |

|---|---|

| Максимальный доход за 9 месяцев 2022 года | Не более 123,3 млн рублей |

| Средняя численность сотрудников | Не более 100 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей |

Какие налоги платят и в какие сроки. При УСН платят общий налог, который заменяет:

- налог на прибыль для компаний, для ИП — НДФЛ;

- НДС по внутренним операциям;

- налог на имущество организаций по среднегодовой стоимости, для ИП — налог на имущество с недвижимости, которую используют в бизнесе.

Порядок расчёта налога и ставка зависят от выбранного объекта налогообложения. На УСН их может быть два:

- доходы;

- доходы, уменьшенные на величину расходов.

| Стандартные условия УСН | Условия в пределах допустимого превышения | |

|---|---|---|

| УСН «Доходы» | 1–6% | 8% |

| УСН «Доходы минус расходы» | 5–15% | 20% |

Авансовые платежи по общему налогу платят ежеквартально, до 25 числа месяца, следующего за отчётным. Годовой налог компании платят до 31 марта, индивидуальные предприниматели — до 30 апреля.

Кроме общего налога, в некоторых случаях на упрощённом режиме платят НДС:

- при импорте товаров;

- при выставлении счёт-фактуры с выделенной суммой НДС покупателям, применяющим ОСНО;

- при аренде помещений у государственных предприятий;

- по договорам простого товарищества, доверительного управления имуществом или по концессионным соглашениям.

УСН «Доходы»

Упрощенную систему могут применять компании, у которых:

- численность штата — менее 130 человек;

- доход не превышает 200 млн рублей;

- остаточная стоимость ОС — меньше 150 млн рублей.

При «упрощенке» бизнес освобождается от применения других платежей:

- налога на прибыль бизнеса;

- налога на имущество, используемое в рабочих целях;

- НДС.

Вид налогообложения — доходы. Ставка — 6%. В некоторых регионах применяются нормативно-правовые акты, снижающие налоговую ставку по УСН.

Актуальную информацию можно посмотреть на официальном сайте ФНС.

Оплата авансовых платежей осуществляется раз в квартал (не позднее 25 числа четвертого, седьмого и десятого).

Декларации по УСН сдается раз в год, не позднее:

- 31 марта для организаций;

- 30 апреля для ИП.

НДС

Его платят все, кто применяет ОСНО, если не получили освобождение.

Стандартная ставка – 20%. Есть еще льготные ставки 0% и 10% для определенных видов бизнеса или отдельных операций.

Плательщики НДС должны начислять НДС при продаже товаров, работ и услуг, и выписывать покупателям счета-фактуры с выделенной суммой налога.

Суммы НДС из выданных счетов-фактур записывают в книгу покупок, из полученных от поставщиков – в книгу продаж. Разницу между входным и исходящим НДС уплачивают в бюджет каждый квартал.

Организации и предприниматели на ОСНО могут получить освобождение от НДС, если их выручка за предыдущие три месяца была не больше 2 миллионов рублей. Такое право дает статья 145 НК РФ. Для освобождения нужно отправить уведомление в налоговую инспекцию и приложить к нему выписку из баланса (для ИП выписку из КУДиР) и книги продаж.

Упростите работу с НДС

Расчёт налогов, создание счетов и заполнение деклараций происходит в автоматическом режиме

Попробовать бесплатно

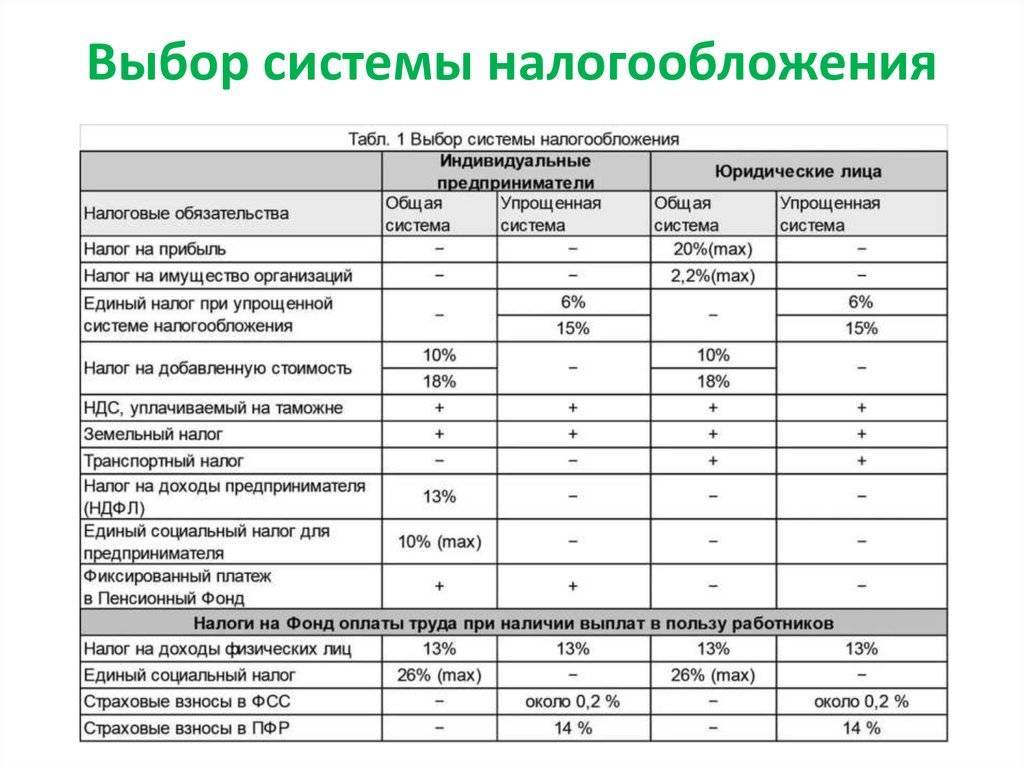

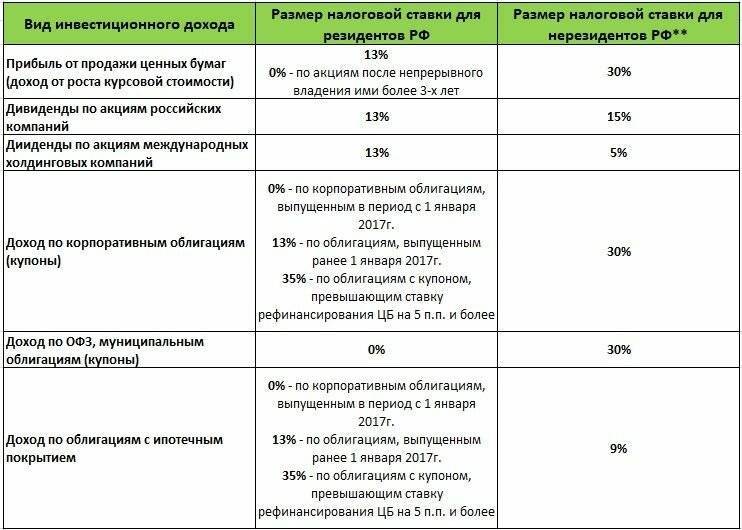

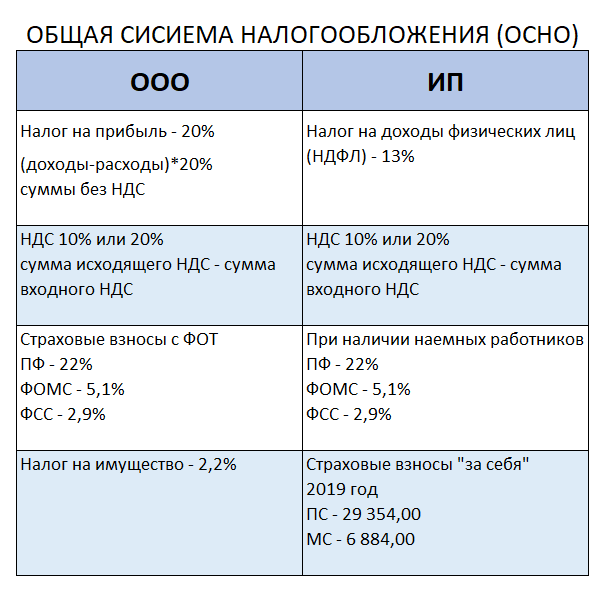

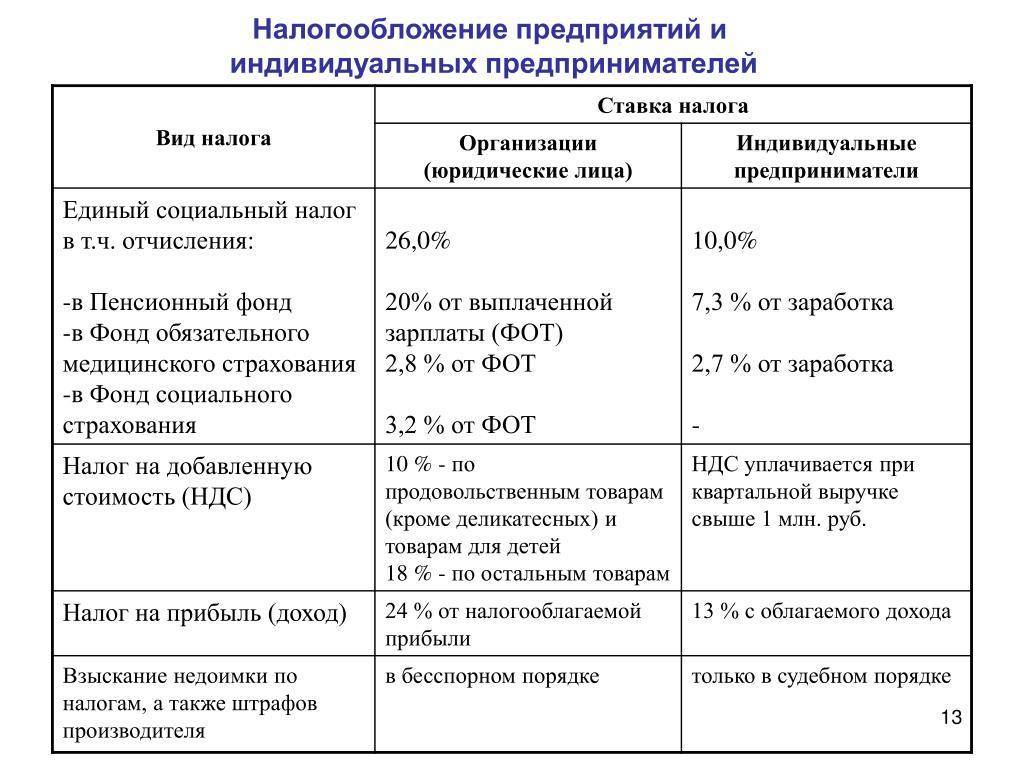

Основные налоги юридических лиц

Налоги, которые подлежат уплате организациями, напрямую зависят от режима налогообложения. От условий исчисления доходов и расходов происходит отличие в налоговых ставках и видах налогов. Однако есть ряд платежей, которые осуществляются любой организацией, независимо от режима:

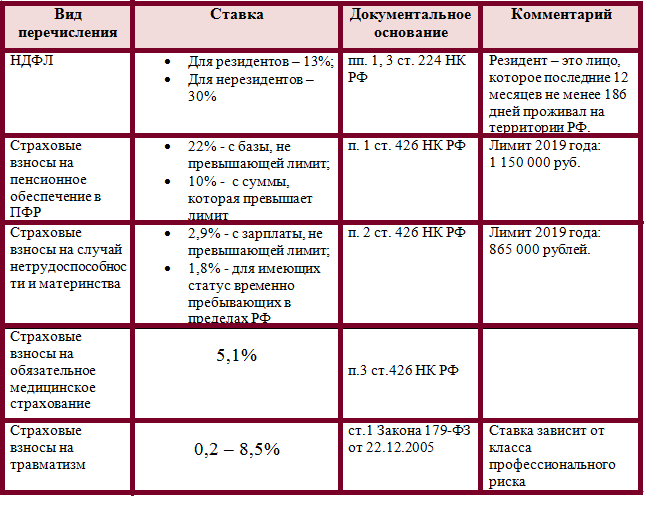

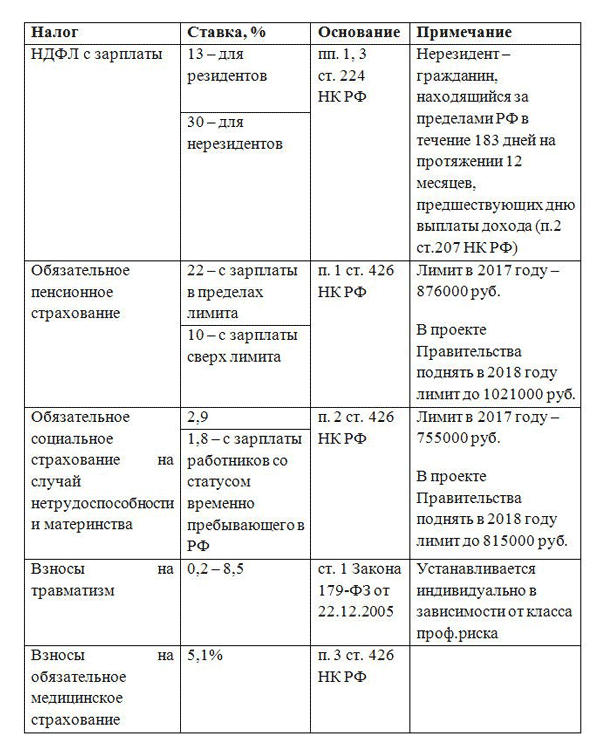

- НДФЛ. Организация в качестве налогового агента делает платежи за сотрудника в размере 13% его доходов. Если сотрудник не является резидентом РФ, то ставка составляет 30%. Эти нормы установлены в статье 224 Налогового Кодекса РФ.

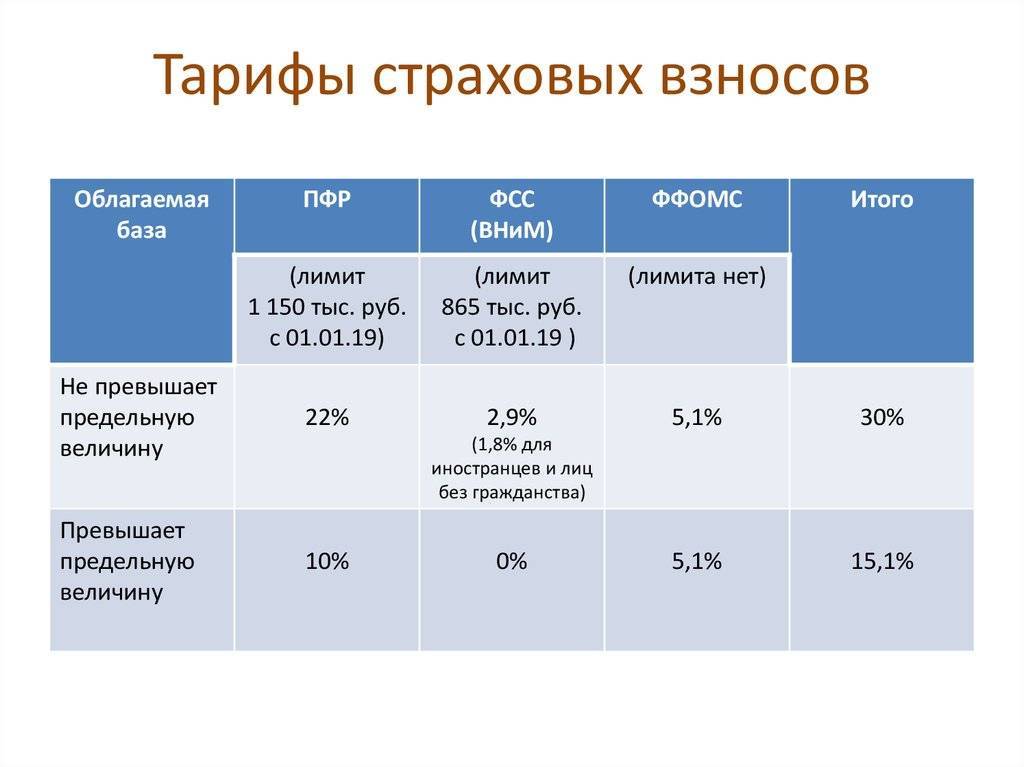

- Страховые взносы. Отчисления по взносам на обязательное пенсионное страхование (ОПС) составляют 22%, на обязательное медицинское страхование (ОМС) – 5,1%, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ФСС) – 2,9%.

- Имущественные налоги (на имущество, на землю, на транспорт). Ставка налога на имущество для юридических лиц составляет 2,2%, ставка налога на землю (от 0,1 до 1,5%) определяется региональными властями и зависит от типа участка земли, ставка транспортного налога зависит от мощности транспортного средства.

- Госпошлина. Если организация вносит изменения в учредительные документы, например, меняет юридический или фактический адрес или состав собственников, то за обращение в госорганы необходимо оплатить государственную пошлину.

- Прочие налоги, например, водный налог или отчисления за воздействие на окружающую среду.

Таким образом, организация платит налоги за имущество, которым владеет. Если в собственности находится недвижимость, транспорт или земля, то фирма обязуется делать взносы по имущественным налогам. Также компания перечисляет НДФЛ и страховые взносы за своих сотрудников.

Налог на доходы физических лиц удерживается с заработной платы сотрудника, а страховые взносы удержать нельзя. Они выплачиваются полностью за счет организации. Прочие налоговые платежи зависят от режима налогообложения компании.

Детализация

Налог на прибыль предприятия установлен в размере 20%. Он един для всех субъектов РФ. Прибылью считаются все поступающие средства, без учёта льгот и финансовых послаблений для данного вида деятельности.

Налог на имущество регулируется ст. 380 Налогового Кодекса. Там сказано, что каждый субъект РФ самостоятельно определяет размер этих выплат. Но не выше 2.2% от рекомендованных значений для каждого рода деятельности.

Налоги на сотрудников, уплачиваемые согласно ОСНО, рассмотрим отдельно в последнем пункте статьи.

Классическая схема уплаты налогов выгодна тем ООО, которые могут ей правильно пользоваться. В общем случае, этот вариант можно порекомендовать организациям, которые сотрудничают с предприятиями, также применяющими ОСНО. В таком случае обе стороны могут снизить НДС.

Регистрируя Общество с Ограниченной Ответственностью, учредители ООО автоматически попадают в реестр Общего налогообложения. Чтобы перейти на другой вид расчёта выплат государству, нужно подать заявление в региональное отделение ФСН о переходе. Делается это не позднее 31 декабря предыдущего отчетному года.

Также к ОСНО можно вернуться, если предприятие нарушило какие-то условия УСН, ЕНВД или ЕСХН (сельхозналог). В таком случае переход на общую схему произойдёт автоматически.

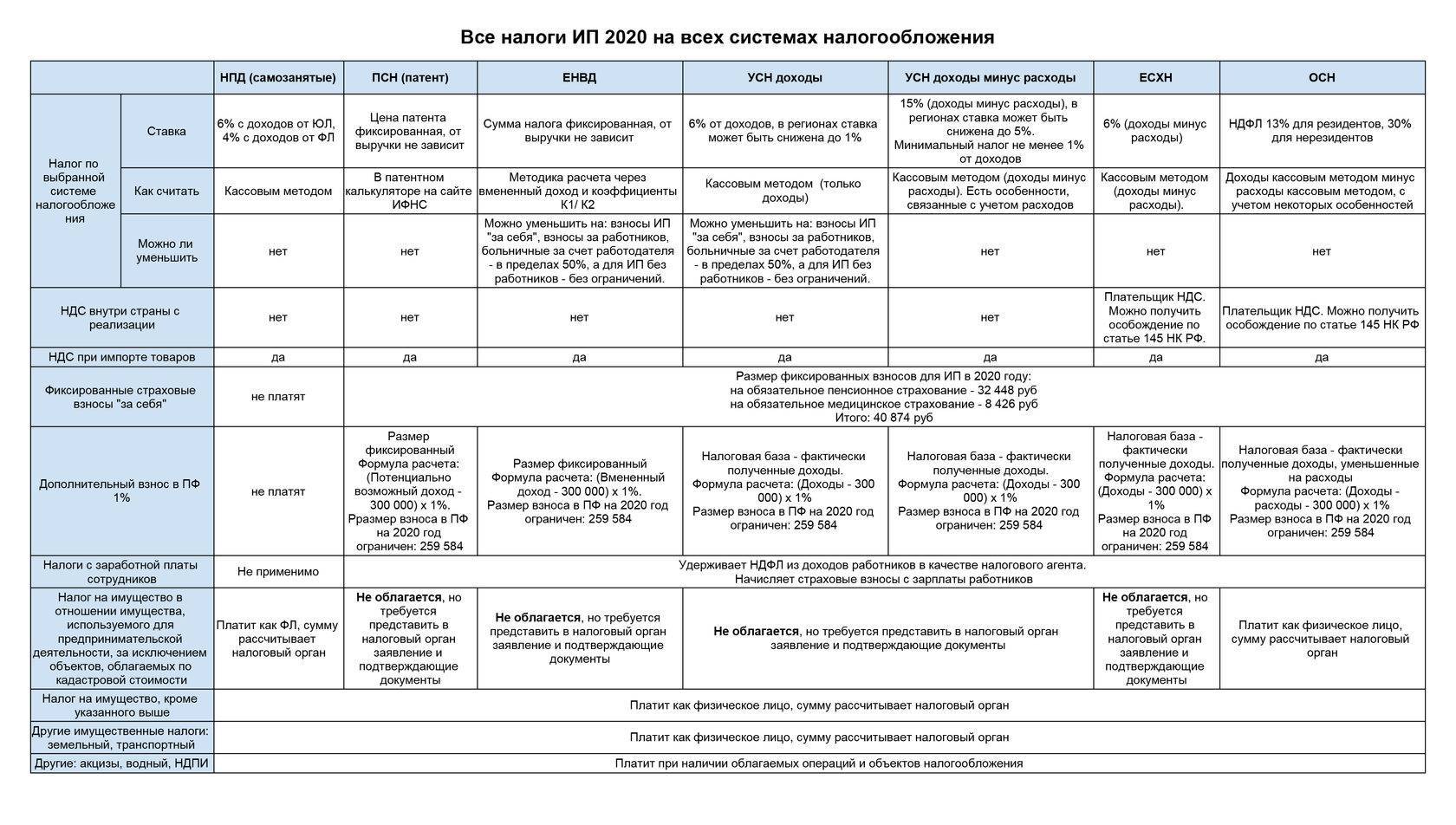

Налоги и обязательные платежи ИП 2021

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

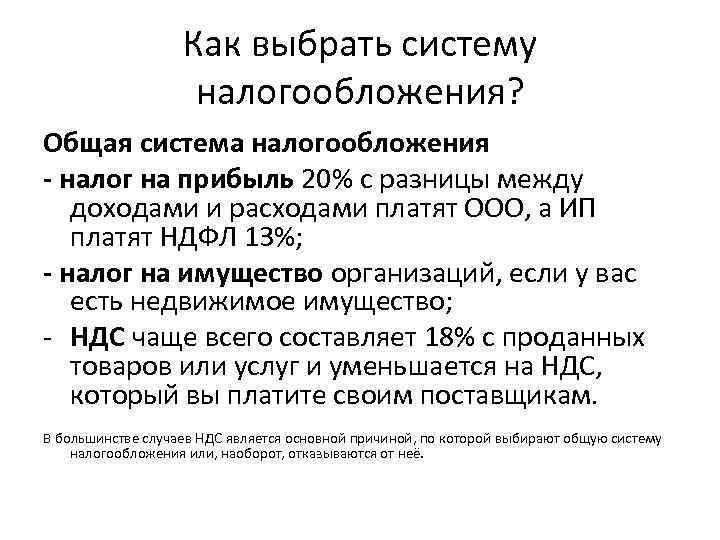

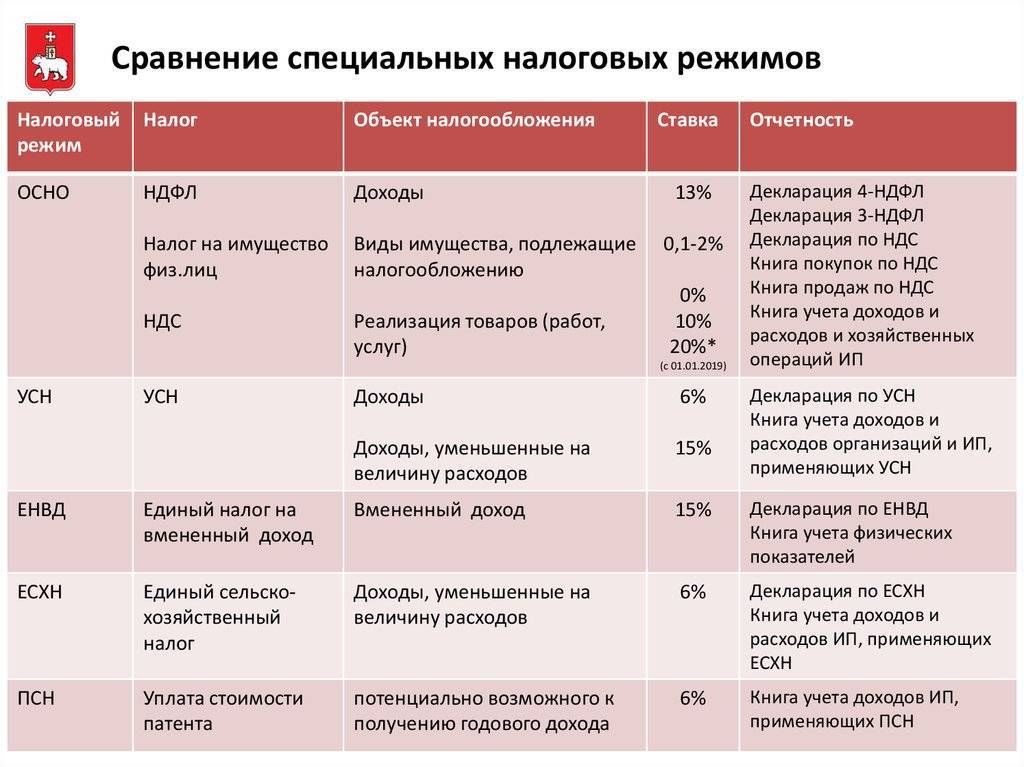

Предприниматели могут выбрать одну из пяти систем налогообложения для ИП:

- ОСНО или общая система налогообложения – сложная, с высокой налоговой нагрузкой, но позволяющая вести любой вид деятельности и не имеющая никаких ограничений. Работать на ОСНО может любой желающий, но если говорить об уменьшении налогов ИП, то таких возможностей общая система налогообложения для ИП не дает. Ставка на получаемые доходы будет на этом режиме такой же, как и НДФЛ с зарплаты – 13%, а кроме того, надо платить НДС – самый сложный для расчета и уплаты налог. Ставка НДС, в зависимости от категории товара или услуг, составляет от 0% до 20%. Но от уплаты этого налога можно получить освобождение, если доход за три месяца не превысил 2 млн рублей.

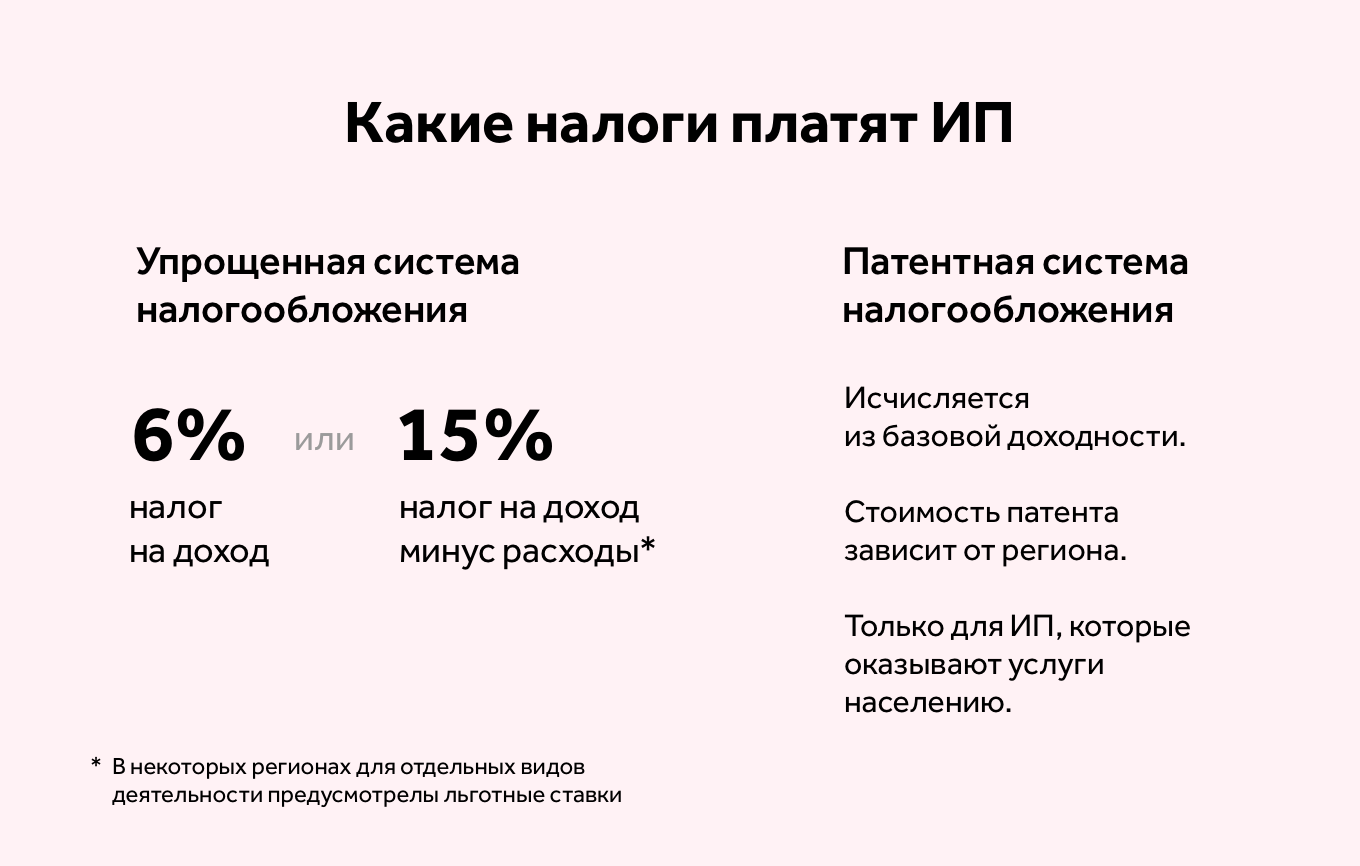

- УСН или упрощенная система налогообложения – ее выбирает большинство начинающих предпринимателей. У этого режима есть два варианта: УСН Доходы и УСН Доходы минус расходы, которые сильно отличаются между собой. Если вы выберете объект «Доходы», то налог ИП на УСН в 2021 году составит всего 6% от полученного дохода. Это хороший вариант, если расходы, связанные с бизнесом, у вас небольшие, потому что учитывать затраты на этом режиме нельзя. Если же расходы составляют 65-70% доходов, то выгоднее выбирать УСН Доходы минус расходы. Налоги ИП в этом случае будут рассчитываются по ставке от 5% до 15% на разницу между доходами и расходами. Разрешенные виды деятельности на УСН почти совпадают с видами деятельности, доступными любому ИП на ОСНО.

- ЕСХН или сельхозналог – выгодный режим, на котором надо платить всего лишь 6% от разницы доходов и расходов. Кроме того, с 2019 на этом режиме надо перечислять НДС, от уплаты которого можно освободиться, если доходы не превышают 80 млн рублей в год. Применять ЕСХН вправе только ИП, производящие собственную сельхозпродукцию или занимающиеся рыбоводством, а также те, кто оказывает им определенные услуги.

- ПСН или патентная система налогообложения. Это налоговый режим предназначен только для ИП. Особенность ПСН в том, что налогом облагается не реальный, а рассчитанный государством доход. Виды деятельности ограничены услугами и розницей, но разрешено также мелкое производство: валяной обуви, очков, визиток, ковров, сельхозинвентаря, молочной продукции, хлеба, колбас и др.

- НПД или налог на профессиональный доход – новый режим, который начинался в качестве эксперимента, но с 2021 года действует во всех регионах РФ. Применять его могут только ИП без работников, которые занимаются оказанием услуг, выполнением работ и продажей товаров собственного изготовления.

Все специальные системы налогообложения (УСН, ЕСХН, ПСН, НПД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход (исключение – НПД, где взносы платят добровольно).

В 2021 году фиксированная сумма взносов предпринимателя за себя составляет 40 874 рубля. Если же ваши доходы за год превысили 300 000 рублей, то взносы в ПФР рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Собираетесь открыть ИП? Не забудьте про расчетный счёт – он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Пример расчета налогов на ОСНО для ИП и ООО

Пример 1

ООО «Евровагонка» платит авансы по налогу на прибыль по итогам квартала от фактической прибыли. За 6 месяцев фирма получила выручку в размере 21,5 млн.руб. Расходы за полугодие составили 12,7 млн.руб. За первый квартал ООО уже перечислило авансов на сумму 1,2 млн.руб.

Считаем по итогам полугодия:

(21,5 – 12,7) х 20% = 1,76 млн.руб.

Вычитаем уже перечисленный аванс за первый квартал:

1,76 – 1,2 = 0,56 млн.руб. – сумма к доплате по итогам полугодия.

Таким же образом ООО будет считать платеж за 9 месяцев и за год.

Пример 2

Предприниматель Калинкин заработал за квартал 800 тысяч рублей. Его расходы составили 250 тысяч.

Расчет авансового платежа при использовании профессионального вычета в виде расходов:

(800 – 250) х 13% = 71,5 тыс. руб.

Расчет при использовании профессионального вычета в виде 20% от доходов:

(800 – (800х20%) х 13% = 83,2 тыс. руб.

По итогам полугодия, 9 месяцев и года ИП будет считать налог таким же образом, но за минусом уже выплаченных авансов.

Какие изменения в налогообложения ждут ООО в 2022 году

Рассмотрим упрощенку, единый налог и общую систему налогообложения.

Упрощенная система налогообложения

Ставка налога на УСН зависит от выбранного режима. Их всего два — доходы и доходы минус расходы.

Если ООО предпочитает платить налог с доходов, то ставка налога составит 6%.

То есть от любой суммы поступившей на расчетный счет фирмы вы заплатите 6% налогов.

Во втором случае, доходы будут уменьшены на сумму производственных расходов и налоговая ставка будет иной – 15% от разницы между доходами и расходами.

От того, что поступило на счет, вычитаем то, что потратили, а с остатка платим 15%

Существенную часть налоговой нагрузки составляют налоги, которые ООО начисляет и уплачивает с фонда оплаты труда.

Это НДФЛ (бывший подоходный налог) и страховые взносы в социальные фонды: Пенсионный фонд, ФСС и ФОМС.

В предыдущие годы отчисления в Пенсионный фонд делились на страховую и накопительную части пенсии – в зависимости от возраста работников. Соответственно начислениям делились и платежи.

С 2022 года предприятие будет платить все начисленные суммы только в страховую часть пенсии одним платежом. Распределением полученных взносов займется сам ПФР.

С 2022 года изменилась сумма предельного дохода для применения УСН. Он должна составить за три квартала 2022 года не более 200 миллионов рублей.

Если доход ООО на 1 октября 2022 года превысит этот лимит, право на применение УСН теряется и налоги считаются по общей системе.

Это касается организаций, которые уже работают на УСН с 1 января 2014 года.

Не следует забывать, что, начиная с 2022 года, предприятия-«упрощенцы» обязаны вдобавок представлять бухгалтерскую отчетность в налоговый орган и статистическое управление.

Единый налог на вмененный доход

Сумма ЕНВД, которую должны уплачивать ООО в 2022 году устанавливаются, исходя из физических показателей (площадь магазина или кафе, численность персонала и т.д.) и коэффициентов, которые устанавливают субъекты федерации (К2) и федеральный центр (К1).

В 2022 году коэффициент-дефлятор установлен в размере 1,096.

Общая система налогообложения для ООО

При ОСНО общество с ограниченной ответственностью является плательщиком налогов федерального уровня:

- НДС (налог на добавленную стоимость) – общая ставка НДС составляет 20%, однако для некоторых товаров/услуг, обозначенных в специальном перечне, она может составлять 10% или 0% ;

- Налог на прибыль – ставка налога составляет: в федеральный бюджет – 2%, в бюджет субъекта Федерации – 18%. Так же все суммы округляются до целого рубля;

- Налог на имущество – базовая ставка 2,2% от среднегодовой стоимости имущества, рассчитываемой, исходя из балансовой стоимости основных средств.

- Налог на доходы физических лиц – изменения коснулись только имущественных вычетов, которые предоставляются гражданам на приобретения жилья. Теперь проценты, уплаченные при покупке недвижимости, будут самостоятельным вычетом. Ставки по НДФЛ, которые применяются для ООО, как для налогового агента, не изменились: с доходов работника удерживается 13%, с доходов учредителя (дивидендов) – 13% .

Страховые взносы в 2022 году не подвергались изменениям – применяемые ставки остались прежними: для ПФР – 22%, для ФСС – 2,9%, для ФОМС – 5,1%.

Произошло повышение предельной базы для расчета страховых взносов – теперь она составляет 912 тысяч рублей.

Начисленные суммы оплаты труда, превышающие этот лимит, не включаются в налогооблагаемую базу по взносам в ФСС и ФОМС, а для Пенсионного фонда ставка начисления страховых взносов уменьшится до 10%.

В транспортном налоге изменились налоговые ставки для дорогих автомобилей.

Если на балансе ООО стоит автомобиль, превышающий по стоимости 3 миллиона рублей, то налог надо считать с учетом повышающего коэффициента, который составит от 1,1 до 3,0.

Конкретный размер коэффициента зависит от возраста и стоимости машины.