Для чего рассчитывают NPV (экономический смысл)

Прежде чем вложить финансовые ресурсы в определенный проект необходимо оценить целесообразность этих вложений. Более того, инвестирование это почти всегда долгосрочное начинание — будь то вложение денег в создание нового бизнеса, либо в расширение или модернизацию уже имеющегося производства, либо приобретение ценных бумаг.

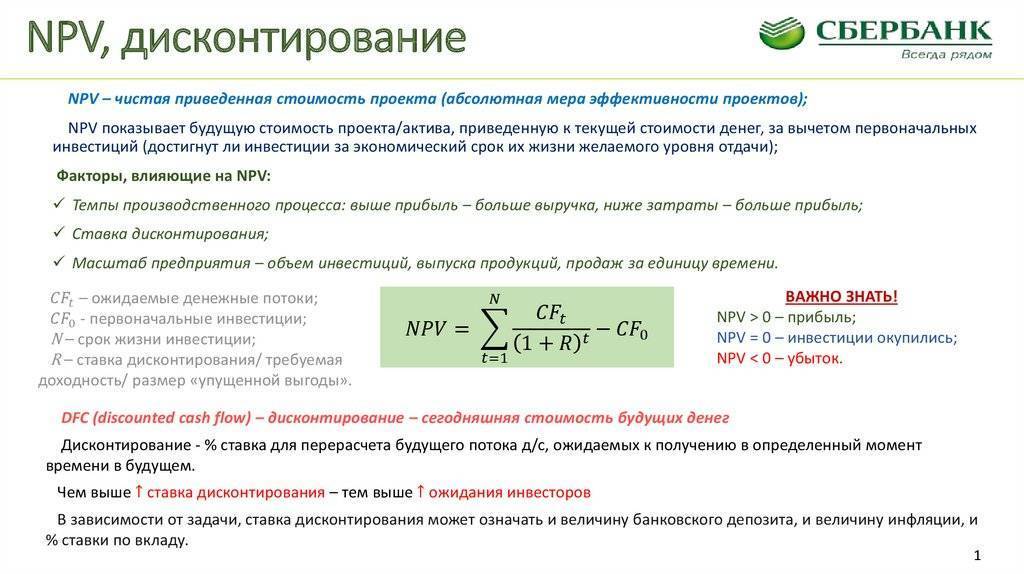

На практике существует большое количество инструментов инвестиционного анализа. Самым главным является расчет чистого дисконтированного дохода. Основное свойство этого метода заключается в дисконтировании денежных потоков.

При расчете рассчитываются два основных денежных потока:

- Оттоки — величина капиталовложений, требуемых для реализации проекта;

- Притоки — величина будущих поступлений (доходов) от реализации проекта;

Ставка дисконтирования представляет собой “стоимость капитала”. Экономический смысл ставки дисконтирования заключается в том, что сравнивается ожидаемый доход от инвестирования в проект или доходность от покупки, например, облигаций или других финансовых инструментов, от которых возможно получение дохода почти без риска (в отличие от реализации проекта, особенно, если это стартап).

Поэтому инвестирование в проект (и, соответственно, принятие на себя рисков) целесообразно только в том случае, если NPV от его реализации будет больше чем от инвестирования в приобретение финансовых инструментов или банковского вклада.

Ставка дисконтирования в свою очередь состоит из суммы альтернативных доходов:

- Из ставки по облигациям;

- Из величины премии за страховой риск;

- Из величины премии за риск отраслевой волатильности.

Распространенные методы использования

По словам специалистов в области экономического анализа, теоретические расчеты доходности бизнеса в будущих периодах редко соответствуют реальной картине. Это объясняется особенностью активов и самого риска. При составлении подобных вычислений учитывается три варианта развития событий. В первом варианте, текущий денежный поток увеличивается. Второй вариант предполагает сохранение денежных потоков на текущем уровне. Последний вариант учитывает снижение денежной массы. Помимо этого, необходимо учитывать величину стоимости компании, выраженную в денежных потоках.

Важно отметить, что стоимость акций зависит от общего количества выпущенных ценных бумаг. Для того чтобы лучше понимать этот принцип, необходимо рассмотреть простой практический пример

Представим компанию, которая выпустила сто тысяч акций, чья стоимость составляет двести рублей за один экземпляр. Общая стоимость этой компании составляет двадцать миллионов рублей. Согласно составленным расчетам, стоимость каждой акции через пять лет увеличится на пятьсот рублей. Если за данный отрезок времени, рассматриваемая компания выпустит дополнительные акции, конечная стоимость ценных бумаг может вернуться на прежнее значение. Помимо этого, стоимость данных активов может значительно уменьшиться, что обернется потерями для инвестора.

Данная методика позволяет лишь сделать предположение о величине прибыли в будущем периоде, однако точный прогноз составить не получится. Это означает, что подобный анализ не защищает инвестора от возможных убытков. Применять эту методику целесообразно только в том случае, когда инвестор обладает всей необходимой информацией о порядке изменения ценности вложений в будущий период.

Процесс дисконтирования денежных средств является оценкой возможности изменения ценности финансовых ресурсов. Эта методика экономического анализа применяется при наличии факторов, которые могут повлиять на размеры поступающей прибыли в будущих периодах. При составлении подобных расчетов учитываются такие параметры, как ставка дисконтирования, ценность денежных средств и сроки получения прибыли. Эта методика может применяться не только в области инвестиционной деятельности, но и во время оценки недвижимых объектов.

Ставка дисконтирования показывает, какую норму прибыли следует ожидать инвестору при вложении в тот или иной инвестиционный проект

Ставка дисконтирования показывает, какую норму прибыли следует ожидать инвестору при вложении в тот или иной инвестиционный проект

Как правильно рассчитать ЧДД?

Величину NPV рассчитывают как сумму поступлений и оттоков денежных средств. Подобный расчет показывает, что норма дисконтирования станет допустимой доходной ставкой проекта на 1 рубль для инвесторов.

Очень важно, чтобы норма носила объективный характер, поскольку в данном случае подлежат учету:

- величина инфляции;

- проценты по вкладам;

- усредненный показатель доходности по ценным бумагам;

- прогнозные показатели инвесторов;

- совокупная стоимость всех без исключения капиталовложений, если поддерживают направление одновременно несколько инвесторов.

При этом для расчета используется следующая схема:

- инвестором определяется общая сумма инвестиций для конкретного проекта;

- рассчитывается величина денежных поступлений в ходе реализации направления;

- рассчитывается сумма предполагаемых поступлений с учетом времени первых доходов;

- на заключительном этапе сумма оттоков сопоставляется с размерами дохода.

Для расчета пользуются следующей формулой:

NPV = Σ * NCFi / (1 + r) ᶥ — Investment

NCF (Net Cash Flow) – чистый денежный поток.

Investment – совокупная сумма инвестируемых денежных средств.

r – ставка дисконтирования.

n – период исследуемого проекта.

i – расчетный шаг (1 месяц, 3 месяца, 12 месяцев ……) i = 1, 2, ….., n.

Более наглядным порядок расчета будет на конкретном примере, где r = 12%.

Денежные инвестиции в сумме по годам представлены в таблице:

| Год | Показатель вложения |

| — 1 000 | |

| 1 | + 200 |

| 2 | + 300 |

| 3 | + 700 |

Значения подставляют в формулу NPV = Σ * NCFi / (1 + r) ᶥ — Investment:

ЧДД = (- 1000 / (1 + 0,12)°) + (200 / (1 + 0,12)ᶦ) + (300 / (1 + 0,12)²) + (700 / (1 + 0,12)³) = — 1000 + 200 * 0,89286 + 300 * 0,79719 + 700 * 0,71178 = — 1000 + 178,57 + 239,16 + 498,25 = -84,02.

Из расчетов видно, что ЧДД составляет меньше 0. Если инвестор решит вложить денежные средства в такой проект, он не только лишится прибыли, но понесет существенные потери.

Каждая инвестиция должна иметь определенный экономический смысл. Именно поэтому важным этапом является приведение всех вложений к настоящему моменту времени, расчет их суммарного значения. Другими словами, еще до принятия решения о вложениях инвестор прогнозирует все риски и от убыточного проекта, продемонстрированного на примере, откажется.

Чтобы получить обоснованный коэффициент ЧДД, подставляемые данные должны быть очень точными. Их берут из различных планов подразделений предприятия, где вся информация является максимально приближенной к реальному времени.

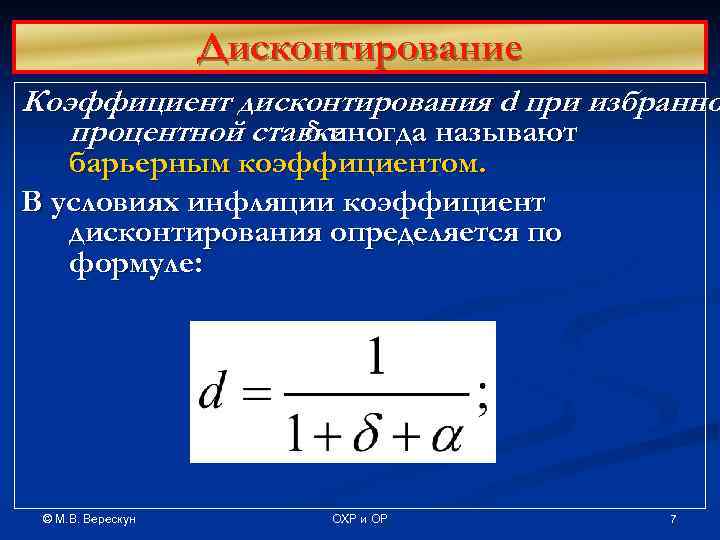

Однако на прибыль от инвестиций влияет также уровень инфляции. Поэтому вопрос, как спрогнозировать данный показатель на момент окончания реализации проекта, вполне обоснован. Ставка рассчитывается по формуле, представленной ниже:

R = (1 + r) * j, в которой

R – дисконтная ставка.

r – дисконт.

j – показатель инфляции.

Таким образом видно, что рентабельность производства во время инфляции может быть представлена меньшим показателем. Но это поможет сохранить прибыльность и увеличит денежные поступления от его реализации.

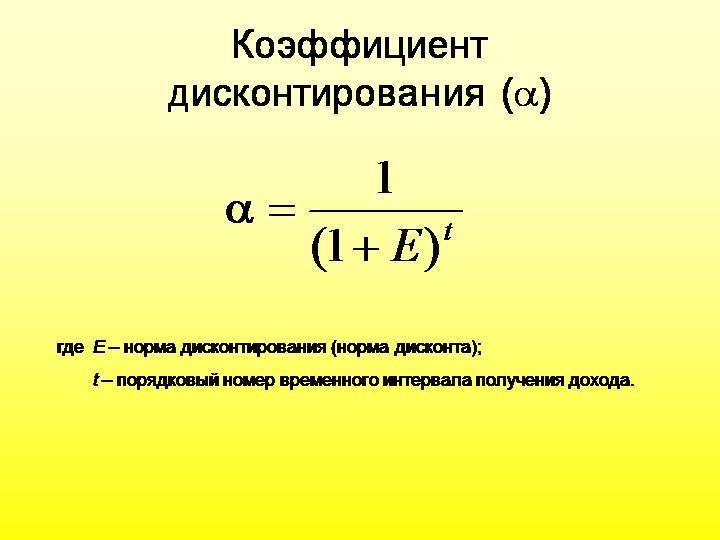

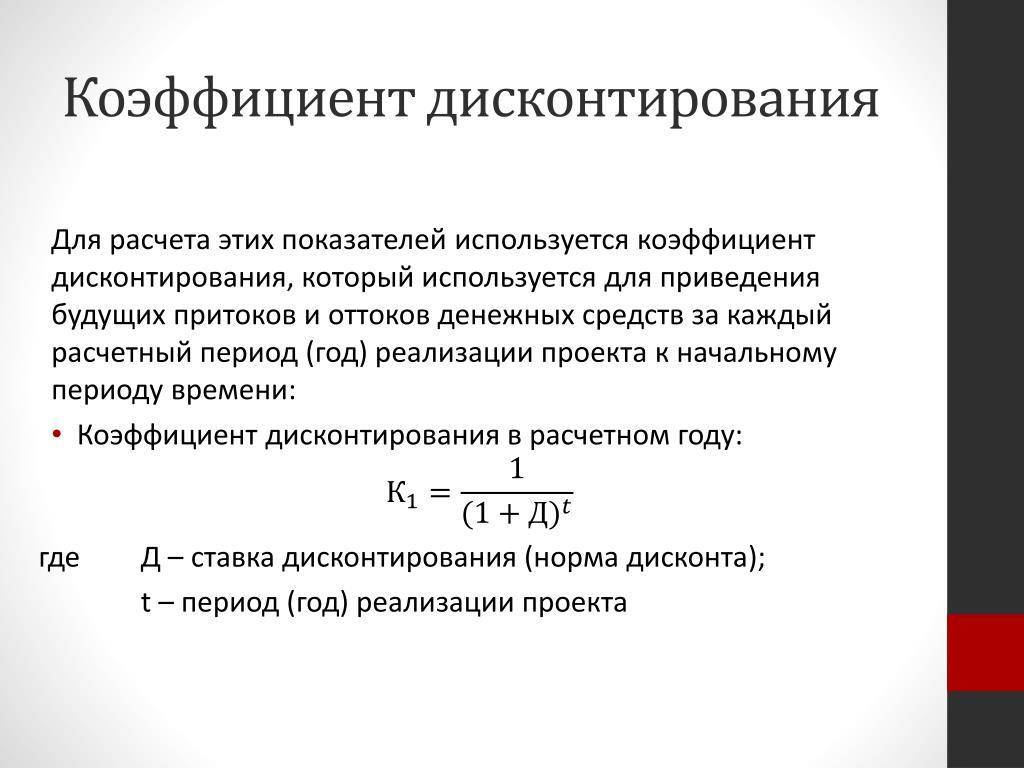

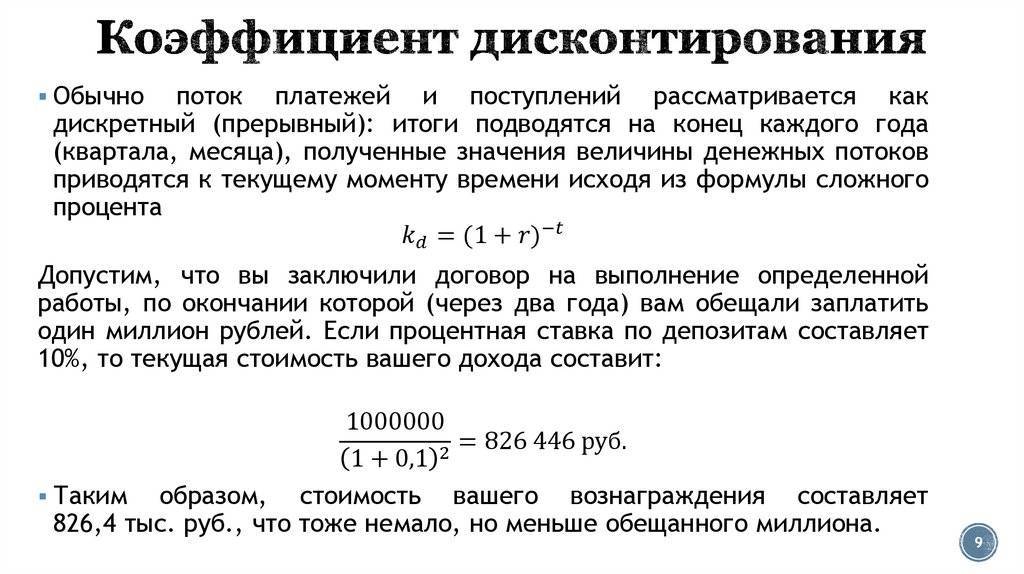

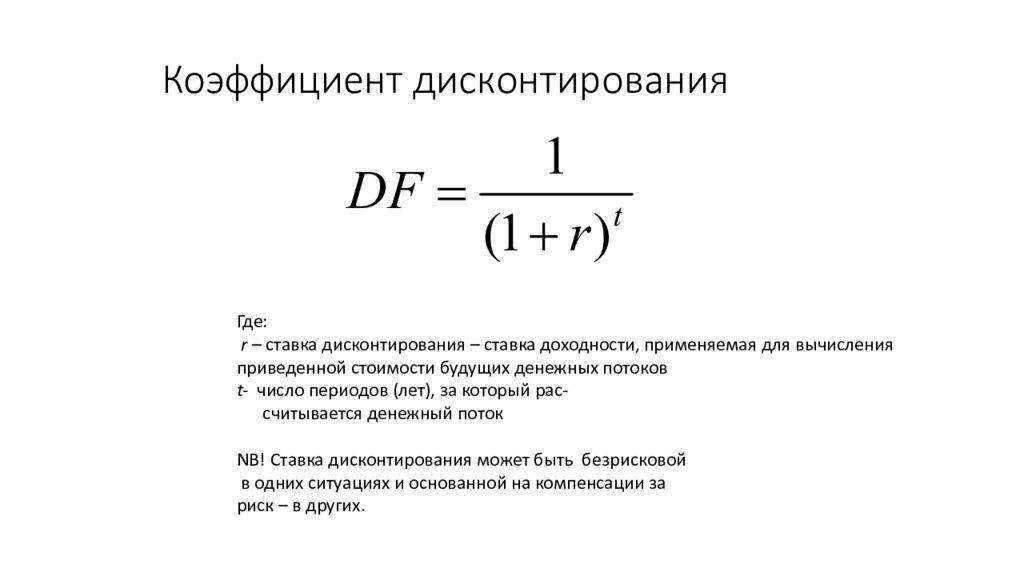

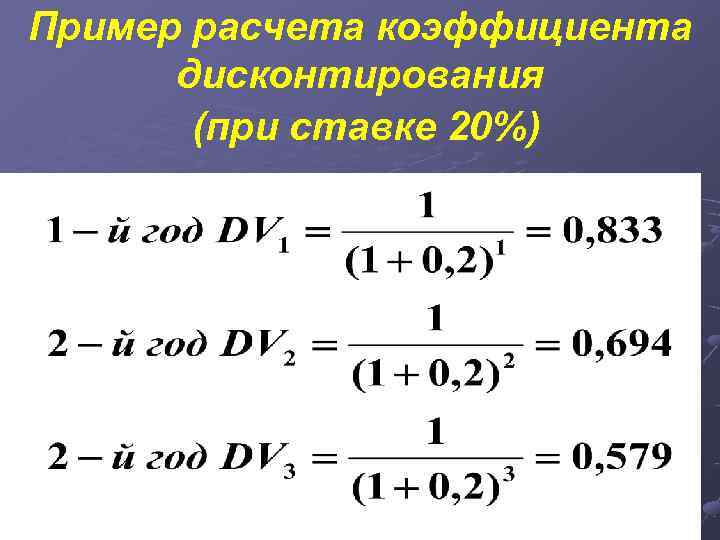

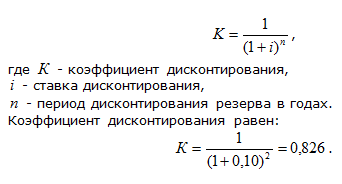

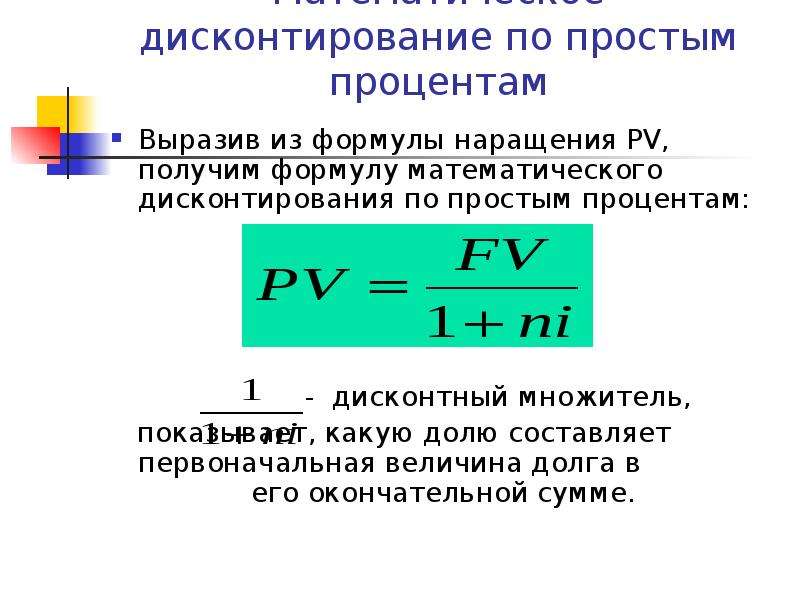

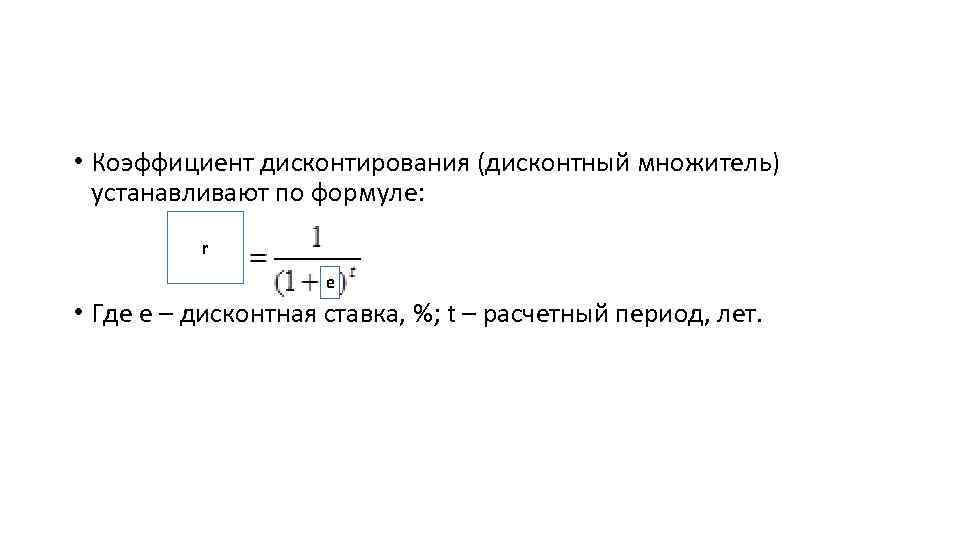

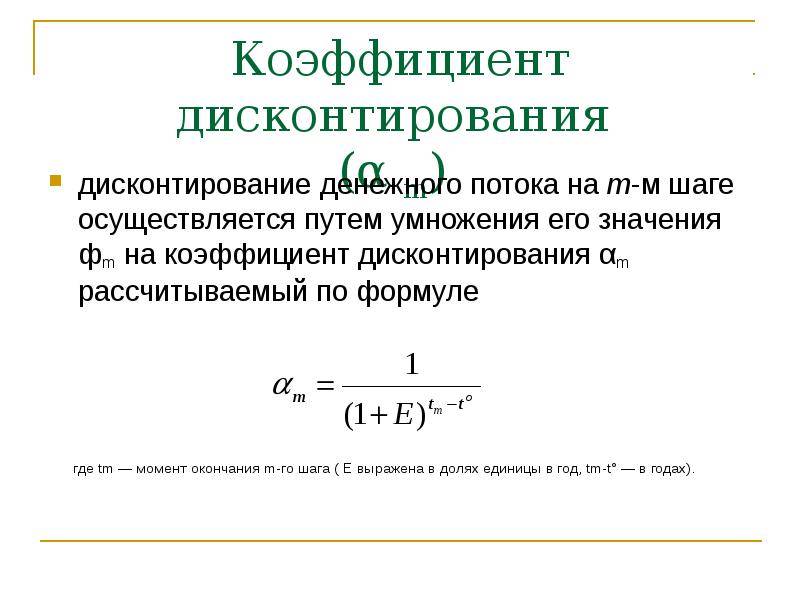

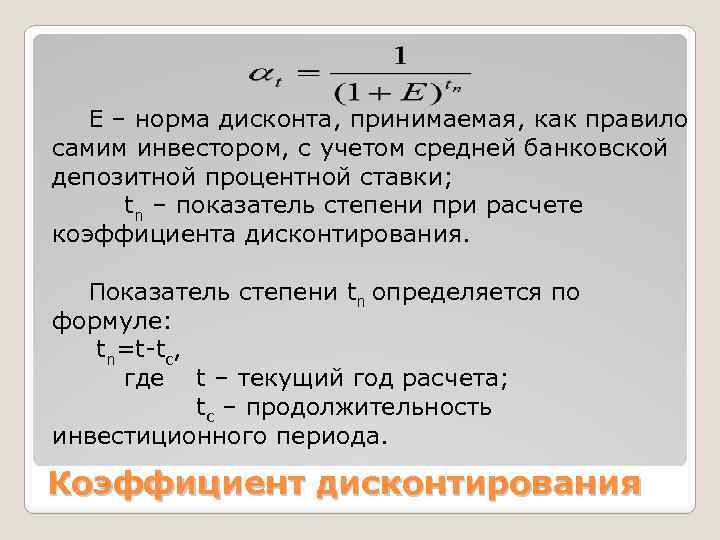

Формула коэффициента дисконтирования

Для того чтобы рассчитать коэффициент дисконтирования, необходимо определить величину будущих денежных потоков. К сумме ожидаемых доходов необходимо применить коэффициент дисконтирования.

Используйте эту формулу для расчета скидки:

Kд=1/ (1+i)N

Вот ставка дисконтирования,

N — период, в течение которого проект будет приносить прибыль.

В этой статье мы постараемся определить понятие коэффициента дисконтирования и порядок его расчета.

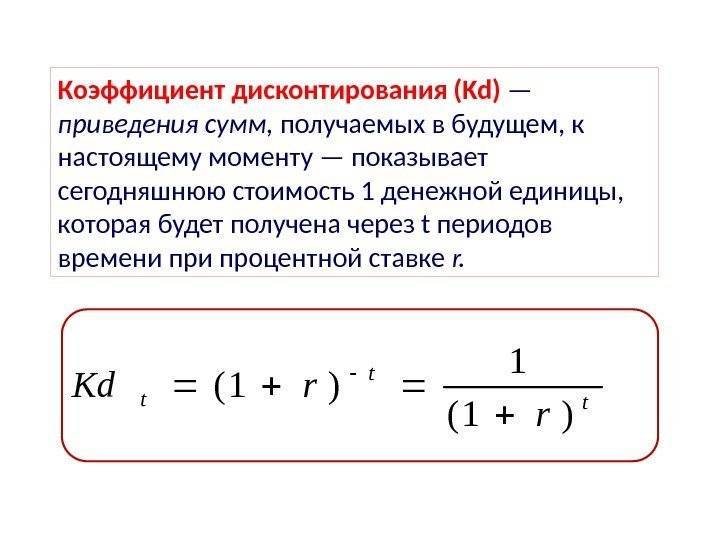

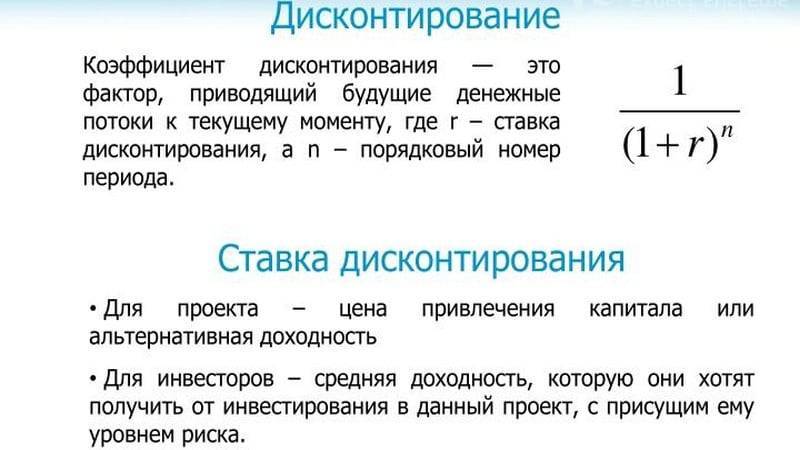

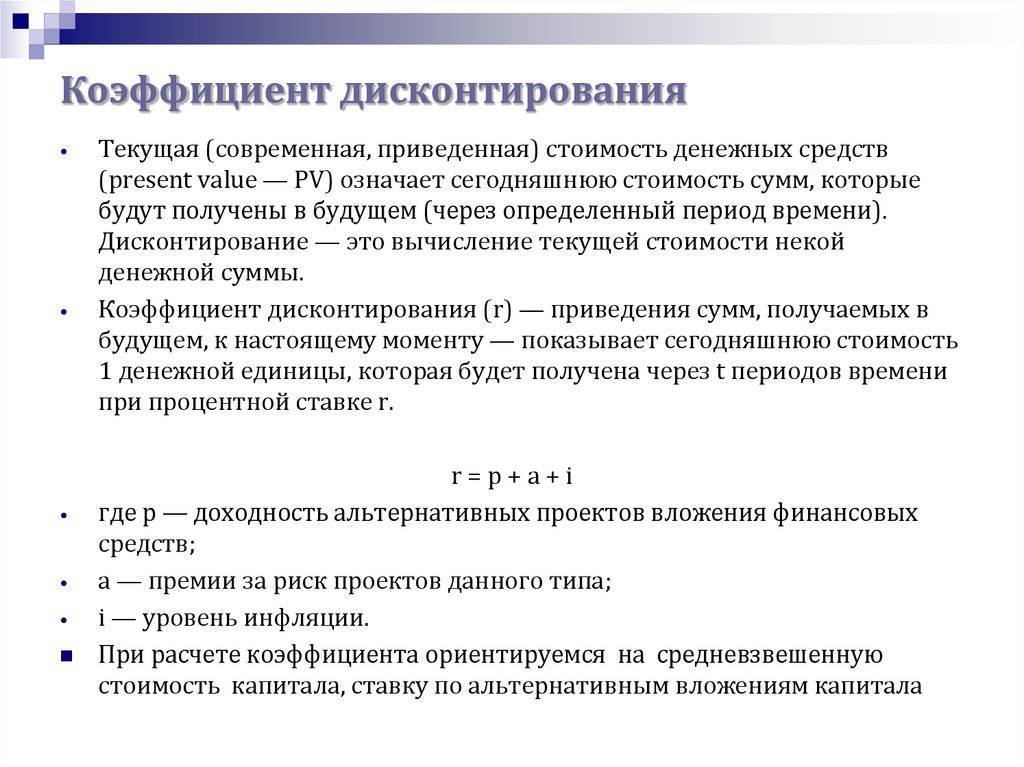

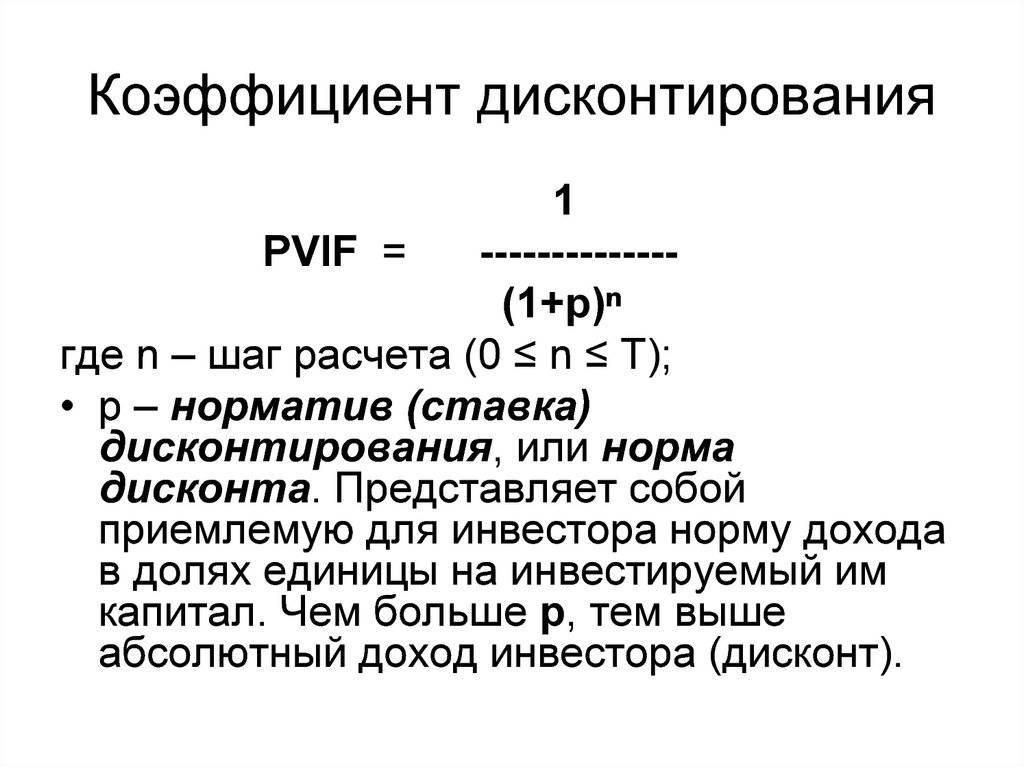

Коэффициент дисконтирования («дисконт») — это мера, используемая для учета будущей стоимости денег в момент покупки. Коэффициент позволяет финансисту или инвестору понять, как фактор времени влияет на стоимость их инвестиций и как это отразится на будущих денежных потоках.

Коэффициент дисконтирования используется для определения текущей стоимости (Present Value или PV) следующим образом:

Будущая стоимость (FV) * коэффициент дисконтирования

Формула расчета дисконта

Вы можете определить стоимость будущих денежных потоков, умножив их на коэффициент дисконтирования, который можно найти по следующей формуле:

k=1/ (1+i)n,

где

K — коэффициент дисконтирования,

I — процентная ставка («ставка дисконта»),

N – количество периодов дисконтирования.

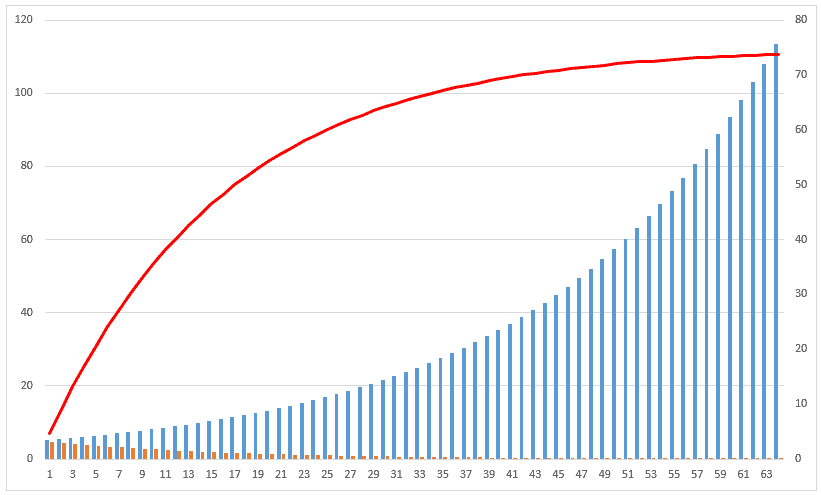

Формула показывает, что коэффициент дисконтирования всегда меньше единицы. Этот график иллюстрирует текущую стоимость одной денежной единицы.

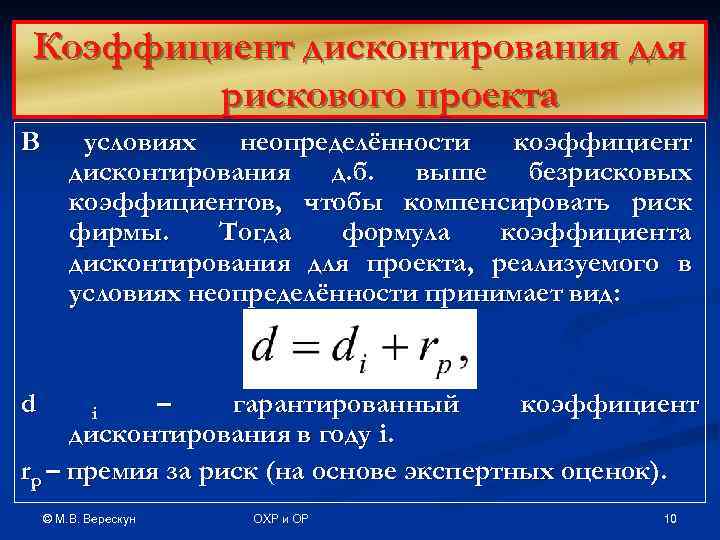

В результате коэффициенты дисконтирования также называют ставками дисконтирования, что не совсем правильно. Ставка дисконтирования — это процентная ставка, на основе которой определяется коэффициент дисконтирования. На ставку дисконтирования, в свою очередь, влияет ряд факторов. Количество и параметры рисков, влияющих на объект дисконтирования, таких как уровень инфляции, кредитный риск, риски ликвидности и т.д. Однако существуют некоторые внешние факторы, которые не могут быть учтены процентными ставками (например, погодные условия или стихийные бедствия).

Формула расчета нормы дисконта:

i=rf+R1+..Rn,

где

I — ставка процента («ставка дисконтирования»),

Rf — безрисковая ставка,

R1. В процентном выражении Rn описывает корректировки, сделанные с учетом конкретных факторов риска, влияющих на инвестирование средств в данный проект (например, риски, уникальные для конкретной компании, отрасли или страны).

Применение коэффициента дисконтирования

Коэффициент дисконтирования широко используется в экономике, бизнесе и финансовом анализе как способ приведения будущих денежных поступлений к их текущей стоимости, что позволяет оценить предприятие или бизнес-проект с точки зрения их экономической продуктивности. Процентная ставка, используемая для расчета этого показателя, называемая «ставкой дисконтирования», рассчитывается в каждом конкретном случае.

В качестве процентной ставки для расчета коэффициента дисконтирования могут использоваться ставка рефинансирования или ключевая процентная ставка (которые сейчас в России едины), уровень инфляции, средняя ставка кредитования или депозитов в экономике, минимальная норма доходности проекта и т.д. В результате ставка дисконтирования показывает общую степень риска, связанного с инвестированием в тот или иной актив.

Например, в учете по МСФО коэффициент дисконтирования используется для расчета:

- Амортизированная стоимость кредитов, дебиторской задолженности, инвестиций и финансовых обязательств, оцениваемых по амортизированной стоимости,

- Стоимость активов, являющихся производными финансовыми инструментами,

- Стоимость резервов, определяемых как обязательства с неопределенным сроком или стоимостью, когда влияние временной стоимости денег существенно,

- Стоимость пенсионных планов и обязательств по выплатам по окончании трудовой деятельности,

- Чистая инвестиционная стоимость

В инвестиционном анализе коэффициент дисконтирования помогает определить внутреннюю справедливую стоимость активов с помощью модели дисконтированных денежных потоков. Преимуществом данной модели является акцент на будущих денежных потоках и возможность обосновать доходность инвестиций. Недостатком данного метода является невозможность полностью учесть влияние текущих рыночных условий на стоимость объекта инвестиций (т.е. соотношение спроса и предложения на рынке), поэтому данные модели в основном используются для оценки эффективности долгосрочных инвестиций.

Значение и использование ставки дисконтирования

К сожалению в том случае, когда мы имеем дело с реальным рынком и акциями, точный расчет доходности компании в будущем становится невозможным, так как мы вынуждены использовать те или иные допущения для прогноза денежных потоков компании. Всего есть три варианта: денежный поток может уменьшиться, сохраниться или увеличиться.

К примеру, мы можем предположить рост на 5% в год. Причем помимо предположения о величине денежного потока для расчета реальной стоимости акции нужно также знать (предположить) показатель P/FCF — он показывает, сколько свободных денежных потоков будет (должна) стоить анализируемая компания. Например, коэффициент равный 15, говорит о стоимости компании в 15 денежных потоков. О свободном денежном потоке смотрите эту статью.

Однако компания выпустила дополнительные акции — если их число равняется 166 666 штук, то цена каждой должна остаться около отметки в прежние 15 долларов. Поэтому не стоит забывать о том, что в точные цифры расчета «зашиты» наши предположения — так что расчет остается в области вероятности и не является гарантией будущей прибыли или убытка.

Методика прогноза ставки применяется в следующих случаях:

когда имеется достаточный объем информации, который дает возможность вычислить размеры будущей прибыли

если есть предположение, что финансовые потоки в будущем будут иметь другое значение

Формула расчета

Дисконтирование будет обратным итогом от инвестирования. К примеру, при инвестировании 100 тыс. рублей по 10% годовых результат равен 110 тыс. рублей: 100 000* (100% + 10%)/100%.

При определении дохода за пару лет прибегают к возведению в степень. Распространенная ошибка – умножение на общую сумму процентов для учета «процентов на проценты». Подобные расчеты допустимы при отсутствии капитализации процентов.

Для определения ставки дисконтирования, необходимо найти начальную сумму инвестирования: конечную прибыль умножить на 100%, а потом разделить на сумму 100%, увеличенных на ставку. Если вложения проходят несколько циклов, то полученную цифру умножают на их число.

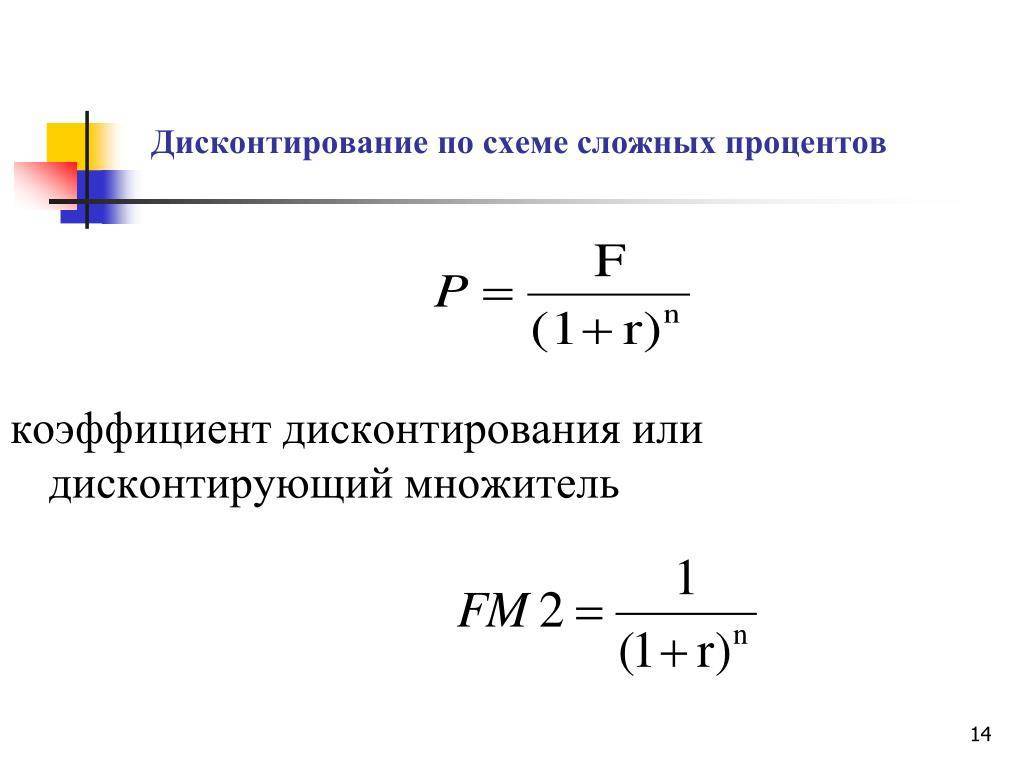

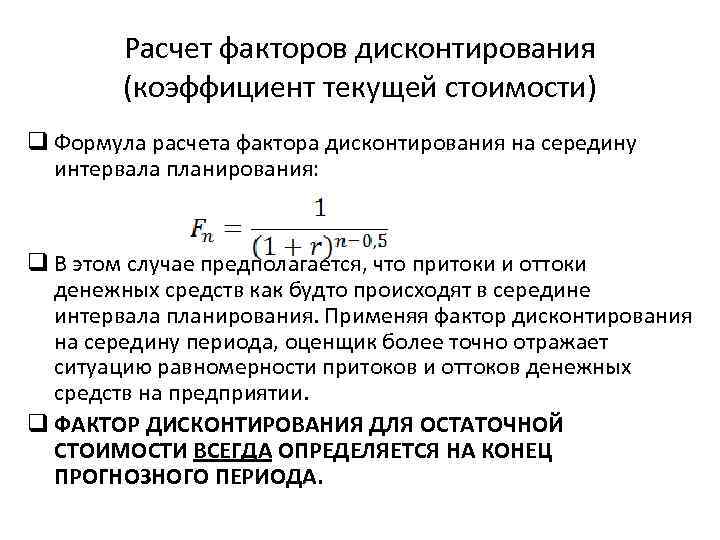

В международном формате используют англоязычные термин Future value и present value. В описанном примере FV – 2500 у.е., PV – 1552 у.е. Общая форма дисконтирования:

PV = FV*1/(1+R)^n

1/(1+R)^n – фактор дисконтирования;

R – процентная ставка;

n – количество циклов.

Вычисления достаточно просты, их могут выполнять не только банкиры. Но расчеты можно игнорировать, если понимать суть процесса.

Дисконтирование – изменение денежного потока с будущего до настоящего, т.е. путь финансов идет от суммы, которую требуется получить на определенный момент, к сумме, которая будет инвестирована.

Деньги + время

Рассмотрим еще одну распространенную ситуацию: имеются свободные средства, которые решено положить в банк под проценты. Сумма – 2000 у.е., процентная ставка – 10%. Через год в распоряжении вкладчика уже будет 2200 у.е., т. к. проценты по вкладу составят 200 у.е.

Если привести все это к общей формуле, то выйдет:

2000*(100%+10%)/100% = 2000*1,1 = 2200 у.е.

Если положить 2000 у.е. на 2 года, то итоговая сумма составит 2420 у.е.:

1 год 2000*1,1 = 2200 у.е.

2 год 2200*1,1 = 2420 у.е.

Происходит наращивание без дополнительных взносов. Если срок инвестирования будет продлен, то доход увеличится еще больше. За каждый ход хранения средств на депозите общую сумму вклада за предыдущий год умножают на (1+R) или первоначальный размер инвестиций умножают на (1+R)^n.

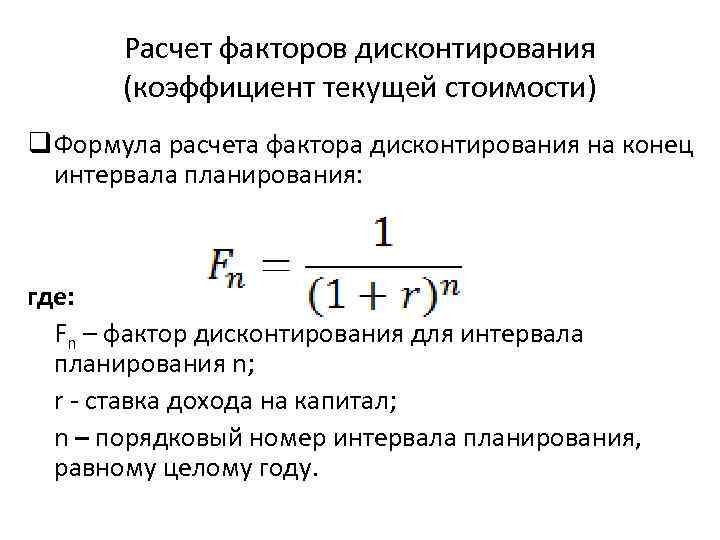

Кумулятивный метод

Для упрощения расчетов используют таблицу коэффициентов. При ее применении уже не требуется несколько раз рассчитывать по формуле сумму инвестирования и доходность. Достаточно итоговую прибыль умножить на коэффициент из таблицы, чтобы получить желаемую инвестицию.

Формула для определения коэффициента дисконтирования:

К = 1/(1+Пр)^В,

где В – количество циклов;

Пр – процентная ставка на цикл.

Например, для двухгодичных инвестиций под 20% коэффициент равен:

1*/(1+0,2)^2 = 0,694

Таблицы дисконтирования схожи с таблицами Брадиса, которые помогают школьникам определять корни, косинусы и синусы.

Пользоваться таблицей просто: если известна ставка и число периодов, на пересечении необходимых столбца и строки находят нужный коэффициент.

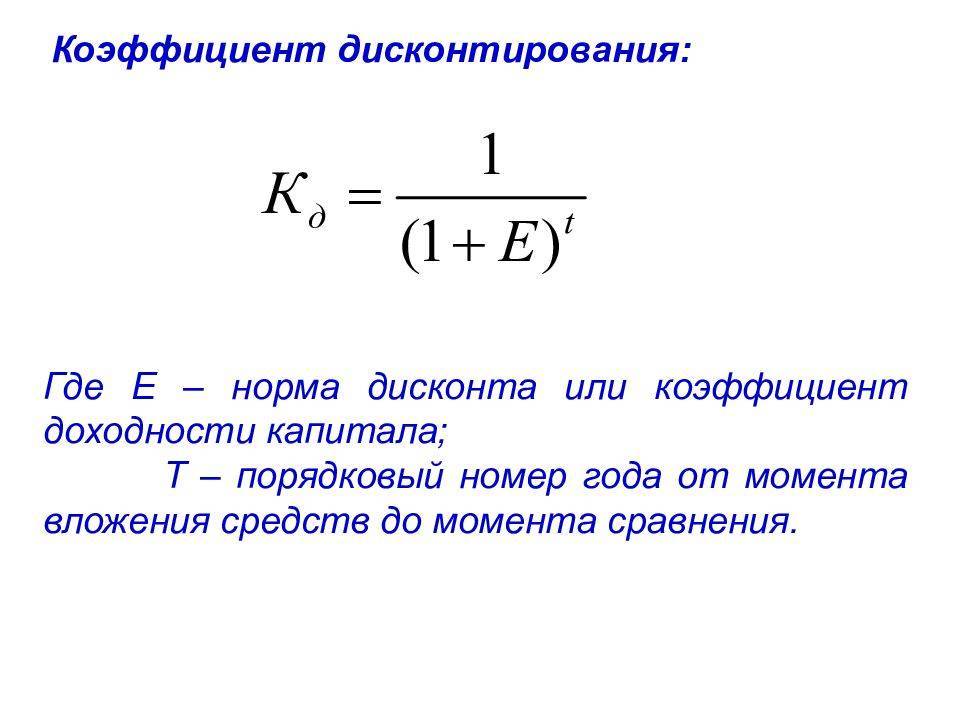

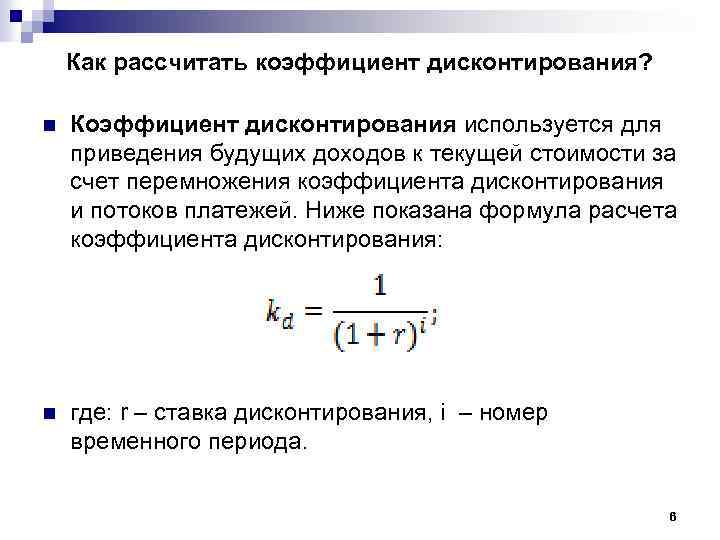

Как определить коэффициент дисконтирования

Как рассчитывается этот показатель? Давайте рассмотрим его более подробно. Как правило, существует многоступенчатый расчет, который позволяет определить перспективы и экономический эффект от реализации инвестиционного проекта. Таким образом, коэффициент способствует индуцированию объема денежных потоков на N-ом шаге.

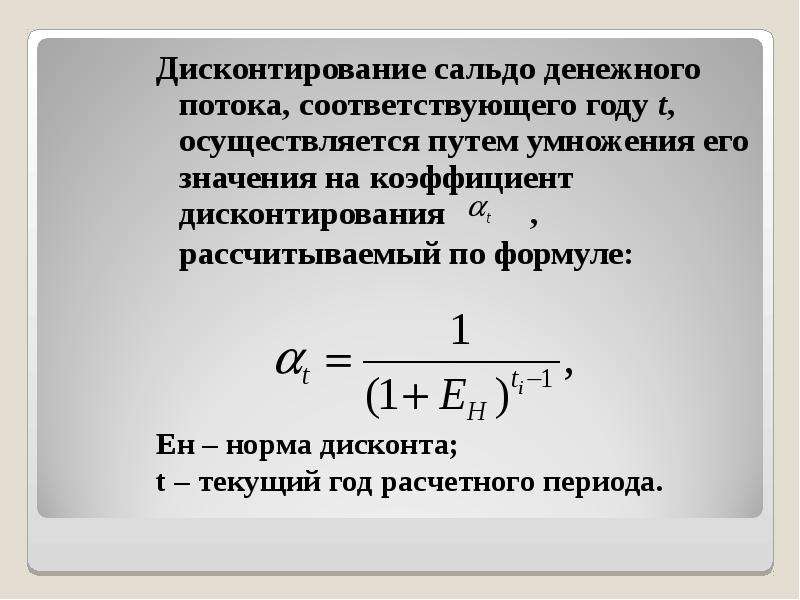

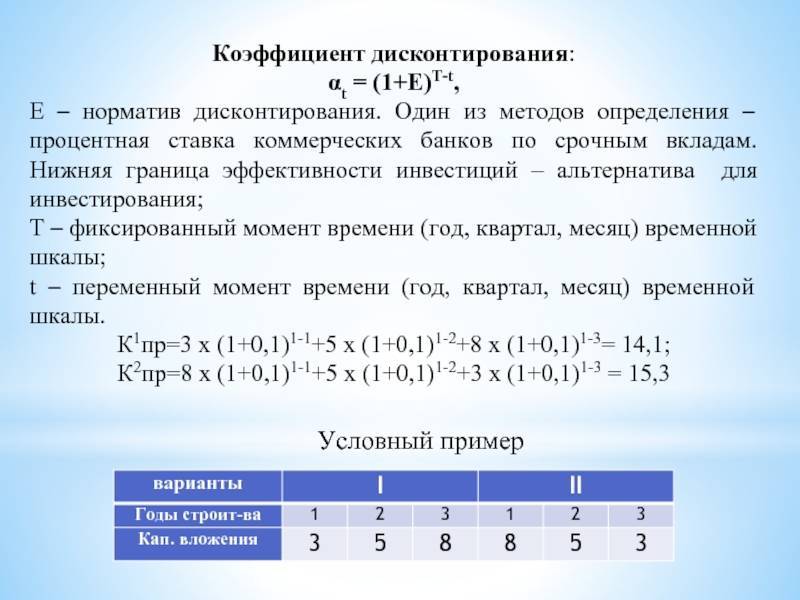

Ниже приведена формула для расчета коэффициента дисконтирования:

P V (текущая стоимость) = FV (будущая стоимость) х 1/(1+R) n

При выделении снижения затрат получается следующая формула:

КД = 1/(1+R) х n

Где R — определенная ставка дисконтирования (ставка дисконтирования), а n — количество шагов (промежутков времени от будущего до текущего момента в виде количества месяцев или лет).

Полученное значение всегда меньше единицы. Оно демонстрирует стоимость одной инвестированной денежной единицы по истечении некоторого периода времени. Чтобы это произошло, условия должны совпадать с теми, которые использовались для расчета.

Одним из элементов, необходимых для расчета коэффициента дисконтирования, является ставка дисконтирования. Для расчета ставки дисконтирования существует несколько методов. В каждом из них действуют различные принципы:

- Различные модификации CAPM, определяющие стоимость основных средств компании;

- Модель WACC, предполагающая определение величины заемного и собственного капитала;

- ROE, ROA и другие методы определения доходности капитала;

- Кумулятивный метод расчета премии за риск;

- Экспертный (субъективный) метод, опирающийся на аналитические прогнозы экспертов;

- Модель Гордона, представляющая собой дивидендный метод.

Модель Гордона заключается в следующей формуле:

V = CF i+1 / R – g

Где V представляет собой конечную стоимость в конце прогнозного периода, CF i+1 — денежные потоки, полученные в течение 1-го года остаточного (постпрогнозного) периода.

Ставка дисконтирования R, темп роста g — два исходных данных.

Ставка дисконтирования может быть принята за:

- Темп инфляции;

- Стоимость долгосрочных депозитов;

- Стоимость долгосрочных кредитов;

- Значение ставки рефинансирования ЦБ РФ.

Инвестор определяет критерии оценки, которые его устраивают; он же несет риски, связанные с этими критериями.

Это произойдет, если ставка дисконтирования была рассчитана неверно или не учитывала основные риски. Инвестирование в ненадежный прогноз приведет к убыткам для инвестора.

Жизненный цикл инвестиционного проекта — еще один элемент формулы. Для расчета доходности следует использовать количество анализируемых временных интервалов, в течение которых проект будет генерировать денежные потоки. Чем надежнее определены эти компоненты, тем выше точность конечного результата.

Дисконтирование в обычной жизни

Каждый россиянин хотя бы раз задумывался о «стоимости денег». Она особо ощутимо во время покупок в супермаркетах, когда с продуктовой корзины приходится убирать «ненужный» товар. В настоящее время необходимо быть экономным и расчетливым. Под дисконтированием часто понимают экономический показатель, показывающий покупательскую способность денег, стоимость через определенный промежуток времени. Дисконтирование используют для прогнозирования прибыли для инвестиционных проектов. О будущих результатах можно говорить в начале проекта или во время его осуществления при умножении на коэффициент дисконтирования. Но подобное понятие применимо не только к инвестициям, но и в обычной жизни. Например, родители желают оплатить ребенку образование в престижном заведении. Но не у всех есть возможность внести плату в момент поступления. Тогда начинают думать о «заначке», которая предназначена для часа икс. Через 5 лет запланировано поступление ребенка в европейский университет. Стоимость подготовительных курсов 2500 у.е. Выделить подобную сумму из бюджета семьи без ущерба интересов других членов для многих нереально. Выход – заранее открыть вклад в финансовом учреждении. Но как определить сумму вклада, чтобы через пять лет получить 2500 у.е.? Ставка по вкладу 10%. Расчет первоначальной суммы: 2500/(1+0,1)^5 = 1552 у.е. Это и называют дисконтированием.

Простыми словами, если требуется узнать будущую стоимость определенной суммы, то следует «продисконтировать» ее по банковской ставке, которую называют ставкой дисконтирования. В приведенном примере она равна 10%, 2500 у.е. – денежный поток (сумма платежа) через 5 лет, 1552 у.е. – дисконтированная стоимость денежного потока.

Формула жизни: время + деньги

Давайте представим еще одну ситуацию, знакомую каждому: у вас появились «свободные» деньги, и вы пришли в банк, чтобы сделать вклад в размере, скажем, 2000 долларов. Сегодня положенные в банк 2000 долларов при банковской ставке 10% завтра будут стоить 2200 долларов, то есть 2000 долларов + проценты по вкладу 200 (=2000*10%). Получается, что через год вы сможете получить 2200 долларов.

Если представить этот результат в виде математической формулы, то мы имеем: $2000*(1+10%) или $2000*(1,10) = $2200.

Если вы кладёте 2000 долларов, сроком на два года, то эта сумма преобразуется в 2420 долларов. Считаем: $2000 + проценты, которые набежали за первый год $200 + проценты за второй год $220 = 2200*10%.

Общая формула наращения вклада (без дополнительных взносов) за два года выглядит так: (2000*1,10)*1,10 = 2420

Если вы захотите продлить срок вклада, то ваш доход по вкладу увеличится ещё больше. Чтобы узнать сумму, которую банк выплатит вам через год, два или, скажем, пять лет, нужно сумму вклада перемножить с множителем: (1+R)N.

При этом:

- R – это ставка процента, выраженная в долях от единицы (10% = 0,1),

- N — обозначает число лет.

Время – деньги

Каждому из нас знакомы крылатые выражения: «Время – деньги», «Знай цену деньгам» и т. д. Второе выражение становится особо актуальным тогда, когда подходит очередь на кассе, и мы волей-неволей еще раз проверяем свою продуктовую корзинку, чтобы убрать оттуда лишний товар. Это и неудивительно: в наше непростое время экономность и расчетливость должны быть характерны любому человеку.

Говоря по-другому, дисконтирование позволяет подсчитать, сколько нужно вложить уже сегодня, чтобы получить желаемый доход «завтра».

Дисконтирование является незаменимым инструментом бизнесмена, позволяющим более точно спланировать результат инвестиций. Планируемые результаты, как правило, озвучиваются перед самим проектом либо в процессе реализации его этапов. Расчет осуществляется просто – путем умножения экономических параметров на коэффициент дисконтирования.

Описание дисконтирования простыми словами

Какому россиянину не знакома фраза «знать цену деньгам»? Это словосочетание приходит на ум, как только подходит очередь на кассе, и покупатель еще раз смотрит в свою продуктовую корзину, чтобы убрать из нее «ненужный» товар. Еще бы, ведь в наше время приходится быть расчетливым и экономным.

Под дисконтированием нередко понимают экономический показатель, который определяет покупательскую способность денег, их стоимость через определенный отрезок времени. Дисконтирование позволяет вычислить сумму, которую потребуется вложить сегодня, чтобы получить предполагаемый доход через некоторое время.

Дисконтирование – как инструмент прогнозирования будущей прибыли – востребован среди представителей бизнеса на этапе планирования результатов (прибыли) от инвестиционных проектов. Будущие результаты могут быть озвучены к началу осуществления проекта или в ходе реализации его последующих этапов. Для этого заданные показатели умножают на коэффициент дисконтирования.

Дисконтирование также «работает» в интересах обычного человека, не связанного с миром больших инвестиций.

Например, все родители стремятся дать своему ребенку хорошее образование, а оно, как известно, может стоить немалых денег. Не у всех к моменту поступления есть финансовые возможности (денежный резерв), поэтому многие родители задумываются о «заначке» (определенной сумме денег, проведенной мимо кассы семейного бюджета), которая сможет выручить в час икс.

Допустим, через пять лет ваш ребенок окончит школу и решит поступать в престижный европейский университет. Подготовительные курсы в этом университете стоят 2500 долларов. Вы не уверены, что сможете выкроить эти деньги из семейного бюджета, не ущемляя интересов всех членов семьи. Выход есть – надо открыть вклад в банке, для этого для начала хорошо бы вычислить величину вклада, который вы должны открыть в банке сейчас, чтобы в час икс (то есть пять лет спустя) получить 2500 при условии, что максимально выгодный процент, который может предложить банк, скажем –10 %. Чтобы определить, сколько стоит будущая трата (денежный поток) сегодня, делаем несложный расчёт: 2500 долларов делим на (1,10)2 и получаем 2066 долларов. Это и есть дисконтирование.

Проще говоря, если вы хотите узнать, какова стоимость суммы денег, которую вы получите или собираетесь потратить в будущем, то вам следует «продисконтировать» эту будущую сумму (доход) по предлагаемой банком ставке процента. Такую ставку ещё называют «ставкой дисконтирования».

У нас в примере ставка дисконтирования равна 10%, 2500 долларов – это сумма платежа (или денежного оттока) через 5 лет, а 2066 долларов – это и есть дисконтированная стоимость будущего денежного потока.

Эффективная ставка процента для дисконтирования

Дисконтированная стоимость определяется по формуле:

FVn = PV (1 + r)n,

где FVn — будущая стоимость через n лет (Future Value);PV — современная, приведенная или текущая стоимость (Present Value);r — годовая ставка процентов (эффективная ставка);n — срок дисконтирования.

Отсюда текущая стоимость:

PV = FV / (1 + r)n.

Наиболее интересный и спорный момент в этой формуле — эффективная ставка. Необходимо отметить, что не существует единого подхода к расчету эффективной ставки процента для дисконтирования. Специалисты используют различные методы для ее расчета.

Кумулятивный метод

Данный метод представляет собой корректировку (увеличение) безрисковой ставки на риски, присущие стране, рынку, компании и т. д. Для этого метода компании необходимо установить влияние отдельных факторов на величину премии за риск, то есть разработать шкалу рисковых премий.

d = R + I + r + m + n,

где d — эффективная ставка процента;R — безрисковая ставка доходности (%);I — страновой риск;r — отраслевой риск;m — риск ненадежности участников проекта;n — риск неполучения предусмотренных проектом доходов.

Безрисковая ставка — это норма прибыли, которая может быть получена по финансовому инструменту, кредитный риск которого равен нулю. Самым надежным инвестиционным инструментом в мире считаются 30-летние государственные облигации США. Если сравнить аналогичный инструмент в той же валюте, на тот же срок, на тех же условиях в России, ставки будут отличаться на страновой риск. Если мы возьмем облигации с аналогичными условиями, номинированные в рублях, и сравним с предыдущими бумагами, получим влияние валютного риска.

Модель средневзвешенной стоимости капитала для организации (WAСС)

Средневзвешенная стоимость капитала рассчитывается как сумма доходности собственного капитала и заемного капитала, взвешенных по их удельной доле в структуре капитала.

Вычисляется по следующей формуле:

WACC = Ks × Ws + Kd × Wd × (1 – T),

где Ks — стоимость собственного капитала;Ws — доля собственного капитала (%) (по балансу);Kd — стоимость заемного капитала;Wd — доля заемного капитала (%) (по балансу);T — ставка налога на прибыль (%).

Модель оценки капитальных активов (CAPM)

При эффективном рынке капитала предполагается, что на будущую доходность акции повлияют только рыночные (системные) риски. Другими словами, будущую доходность акции определит общее настроение рынка.

Rs = R + b × (Rm – R) + x + y + f,

где Rs — реальная ставка дисконтирования;R — безрисковая ставка доходности (%);Rm — среднерыночная доходность (%);b — коэффициент бета, измеряющий уровень рисков, вносящий коррективы и поправки;x — премия за риски, связанные с недостаточной платежеспособностью (%);y — премия за риски закрытой компании, связанные с недоступностью информации о финансовом состоянии и решениях менеджмента (%);f — премия за страновой риск (%).

Также для получения данных о ставках можно обратиться к открытым источникам информации. В частности, можно использовать Бюллетень банковской статистики ЦБ РФ, где представлена помесячно информация об уровне процентных ставок в разбивке по юридическим и физическим лицам, по валютам и по срокам заемных обязательств.