По каким расходам можно получить налоговый вычет за покупку квартиры?

Есть четыре основные группы таких затрат.

На приобретение жилья

Вычет распространяется на покупку жилых домов, квартир, комнат или доли (долей) в них.

А если жилье было приобретено без отделки, то с помощью вычета можно возместить и расходы на ремонт и отделку – причем как на стоимость отделочных материалов, так и на оплату услуг бригады ремонтников, а также на разработку проектной и сметной документации на проведение отделочных работ. Но есть одно условие: договор купли-продажи недвижимого имущества, в котором производятся эти доработки, должен в обязательном порядке содержать условие о том, что недвижимость продается в состоянии незавершенного строительства или без отделки ().

На строительство жилья

Вычет можно получить и если строительство объекта еще не завершено (например, при участии в долевом строительстве дома)

Обращаем внимание, что в последнем случае для получения вычета в обязательном порядке нужен передаточный акт на квартиру или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами. При его отсутствии, даже если на руках у вас есть договор участия в долевом строительстве и квитанции об оплате по нему, воспользоваться имущественным налоговым вычетом не получится (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 31 октября 2017 г

№ 03-04-05/71416, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 8 июля 2016 г. № 03-04-05/40267 от 19 июня 2015 г. № 03-04-05/35504).

А в случае приобретения квартиры по договору участия в долевом строительстве права по которому были получены налогоплательщиком по договору уступки прав требования, для подтверждения права на имущественный налоговый вычет налогоплательщик представляет договор о долевом строительстве, договор уступки прав требования на квартиру в строящемся доме и акт о передаче квартиры налогоплательщику. При этом в расходы на приобретение квартиры включаются расходы, произведенные налогоплательщиком в соответствии с заключенным договором уступки прав требования по договору участия в долевом строительстве (письмо ФНС России от 5 сентября 2014 г. № БС-3-11/2994@).

К вычету также можно принять расходы на:

- разработку проектной и сметной документации;

- приобретение строительных и отделочных материалов;

- работы или услуги по строительству (достройке жилого дома или доли (долей) в нем, не оконченного строительством) и отделке;

- подключение дома к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения и канализации ().

На проценты по ипотеке

Компенсировать стоимость кредита можно, если он выдан и на строительство, и на приобретение жилья. При этом потребуется подтвердить факт уплаты процентов платежными документами – квитанциями к приходным ордерам, банковскими выписками о перечислении денежных средств со счета покупателя на счет продавца и т. д. ().

На покупку земельного участка

Вычет будет предоставлен налогоплательщику при наличии одного из следующих обстоятельств: если на этой земле стоит приобретаемый дом либо если земля предоставлена для индивидуального жилищного строительства.

Следует учитывать, что расходы, которые принимаются к вычету, строго определены в налоговом законодательстве и предъявлять к вычету другие затраты не разрешается (). Так, не смогут претендовать на возмещение части своих расходов владельцы гаражей и другой нежилой недвижимости.

Важно, что недвижимость должна находиться строго на территории России (). Таким образом, россиянин-владелец виллы на тропических островах воспользоваться вычетом при ее покупке не сможет

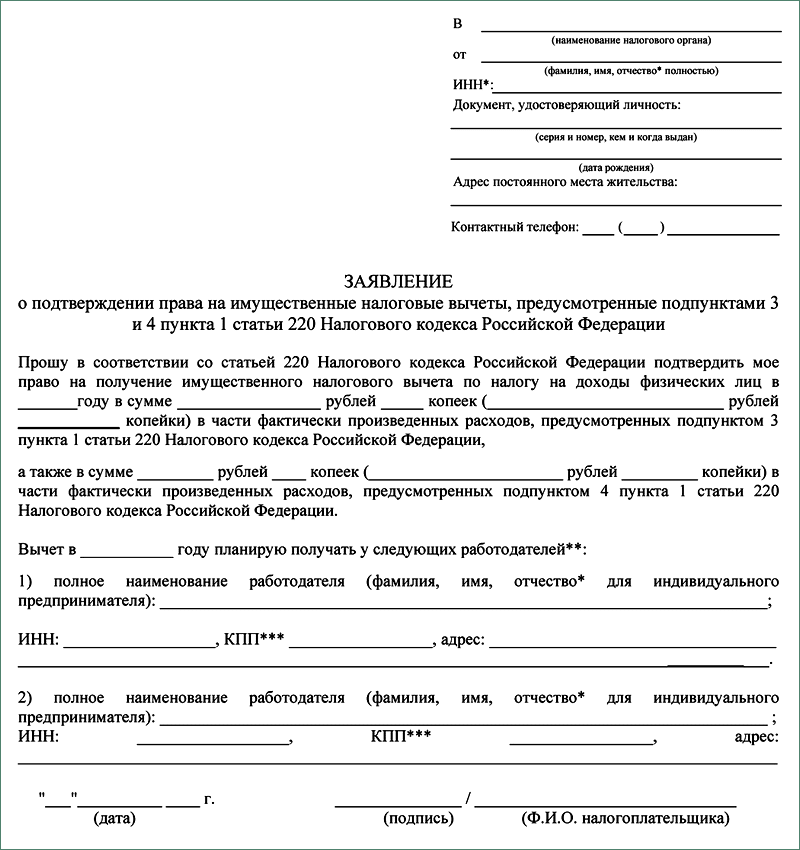

Налоговое уведомление, что это?

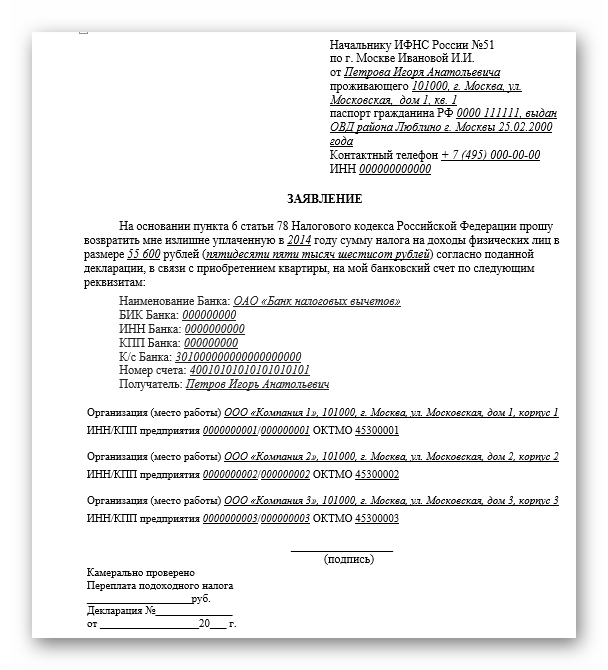

Для получения налогового уведомления в ФНС подается заявление. В нем должны содержаться такие сведения:

- паспортные данные;

- ИНН;

- адрес регистрации + проживания;

- размер вычета;

- вид траты;

- наименование объекта;

- адрес квартиры;

- размер доли собственности;

- данные работодателя (наименование + адрес + ИНН);

- перечень прилагаемых документов.

Дополнительно потребуются правоустанавливающие бумаги на жилье и справки о доходах с места работы. При кредите нужно собрать все платежные бумаги, банковские выписки и соглашения. Потребуется сделать копии всех бумаг.

На момент обращения у заявителя на руках должны быть оригиналы и ксерокопии. После сверки бумаг, налоговый инспектор вернет подлинники, а оставит себе копии. На месте может быть составлен реестр переданных бумаг, в двух экземплярах. Надобность в этом бланке отпадает, если претендент изначально в самом заявлении обозначил список.

На рассмотрение заявки налоговой службой отводится 30 календарных дней. При выявлении ошибок в заполнении, неполном комплекте документов, инспектор вправе предложить заявителю исправить несоответствие. Если проблема не будет устранена, имеются другие причины для отказа, будет отправлено письменное уведомление с аргументацией такого исхода.

Причины отказа:

- право на вычет было реализовано заявителем ранее;

- исчерпан лимит;

- представленная в документах информация не соответствует действительности.

В чьей компетенции находится возврат налоговой ставки?

Соотечественники имеют шанс рассчитывать на получение указанного количества процентов в следующих случаях (имеется в виду часть от цены недвижимости):

- приобретение непосредственно жилплощади;

- сооружение своего дома;

- ремонтные и отделочные работы в новоиспечённом жилье (при условии сбережения всех подтверждающих бумаг об оказании перечня услуг и покупке стройматериалов);

- расходы финансов на погашение процентов по ипотеке.

И напротив, налоговый вычет заказан в тех случаях, если:

- покупка недвижимости совершалась до 1 января 2014 года, предусматривая возможность вычета;

- реализация имущества состоялась уже после указанной даты с истечением лимита;

- жильё принадлежит самым близким родственникам покупателя;

- гражданин трудится неофициально и как следствие не уплачивает НДФЛ;

- при совершении покупки часть расходов ложится на плечи начальства по месту работы;

- субсидирование либо другие варианты господдержки присутствуют во время приобретения апартаментов.

Последние новости о имущественном налоговом вычете при покупке квартиры в 2022 году гласят о разном количестве использования подобной возможности, а именно:

- если имущество покупается до 1 января 2014 года, то вне зависимости от потраченных денег можно только единожды вернуть уплаченную пошлину;

- когда такая операция сделана уже после 1 числа 2014, то налоговую ставку можно возвращать неоднократно, но не более 260 тысяч «деревянных», что равняется вышеупомянутым 13% от стоимости жилья в 2 миллиона рублей.

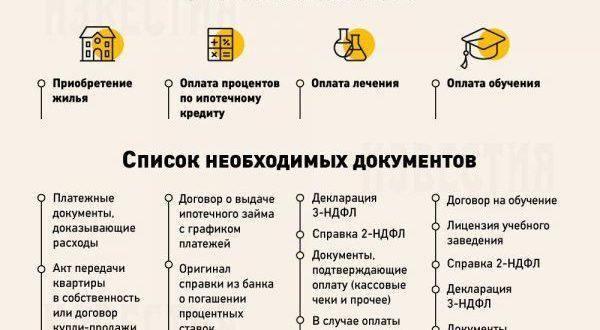

Перечень требуемых официальных бумаг

Чтобы провести рассматриваемое мероприятие, нужно предоставить такой набор документов:

- копия паспорта;

- заявление, сделанное на основании конкретного образца;

- соглашение о купле-продаже апартаментов (подлинник и копия);

- официальные бумаги на недвижимость:

- – подтверждение права собственности вместе с копией оного;

- – в случае приобретения имущества в доме, находящемся на этапе строительства, соглашение по распределению долей; в налоговый орган передаётся акт, гласящий о наличии единственного собственника жилого объекта;

- выписка из финансового учреждения либо чек, подтверждающий факт оплаты жилья;

- 2 – НДФЛ (прибыль по работе, отмеченная в справке);

- копия ИНН;

- 3 – НДФЛ сроком за минувший год;

- как вариант, ещё может потребоваться указать в отдельном заявлении порядок деления возвращаемых средств между супругами.

В компетенции налоговой инспекции находится судьба утверждения налогового вычета при покупке квартиры в 2022 году для физических лиц. Этот госорган работает над заявкой в течение практически трёх месяцев, и в случае выявления неточностей в предоставленных данных сотрудники учреждения могут уведомить человека о необходимости правки информации в документах.

В каких размерах возвращают налоговый вычет

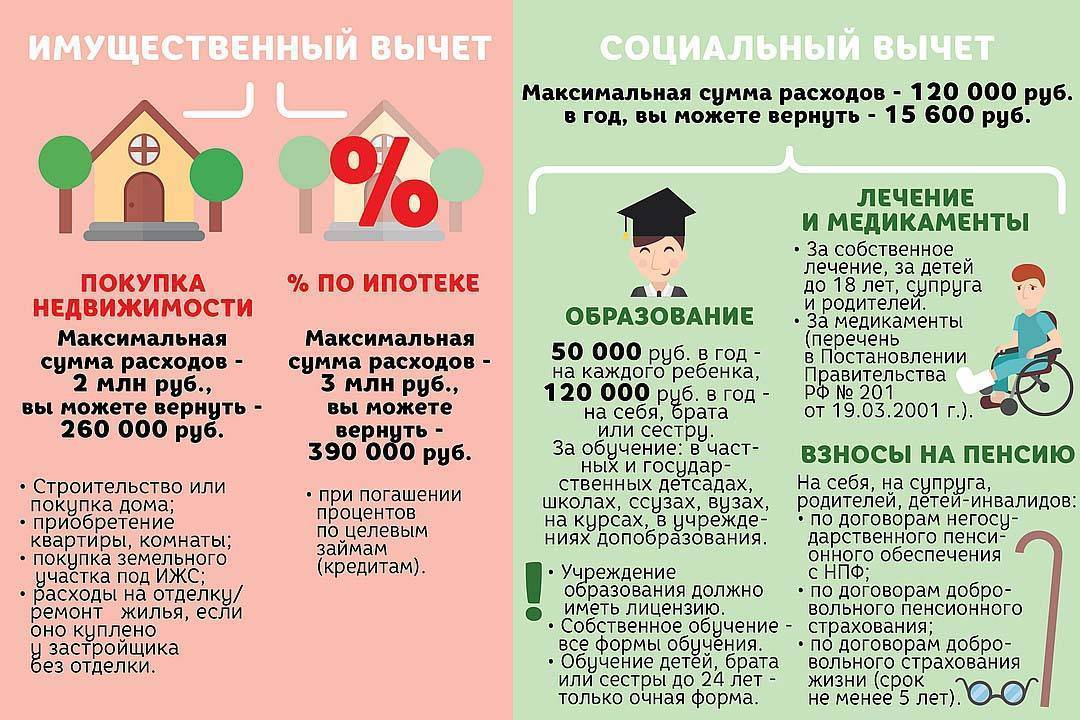

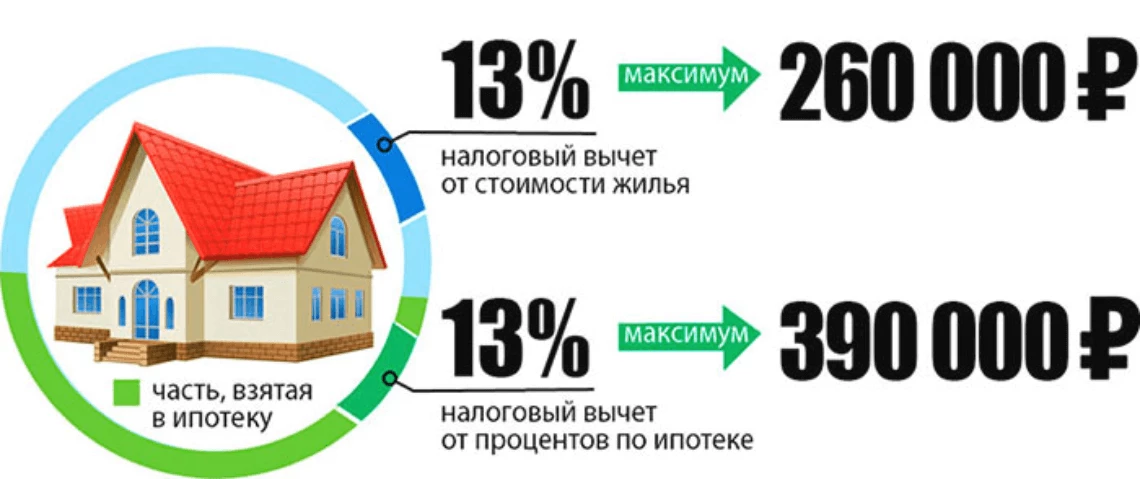

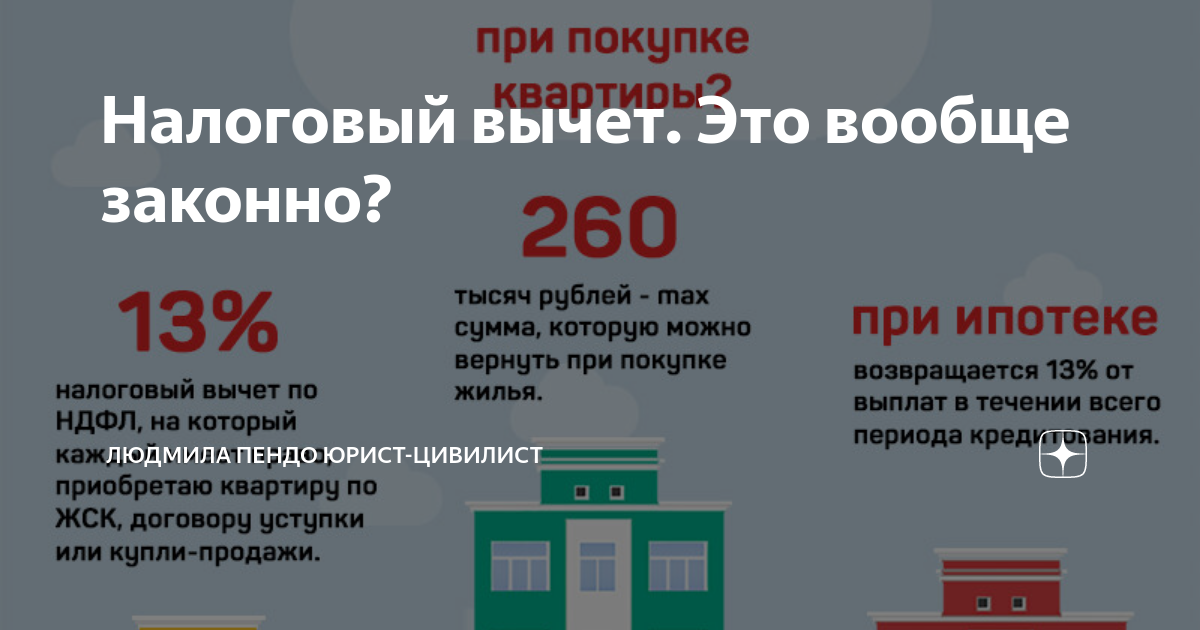

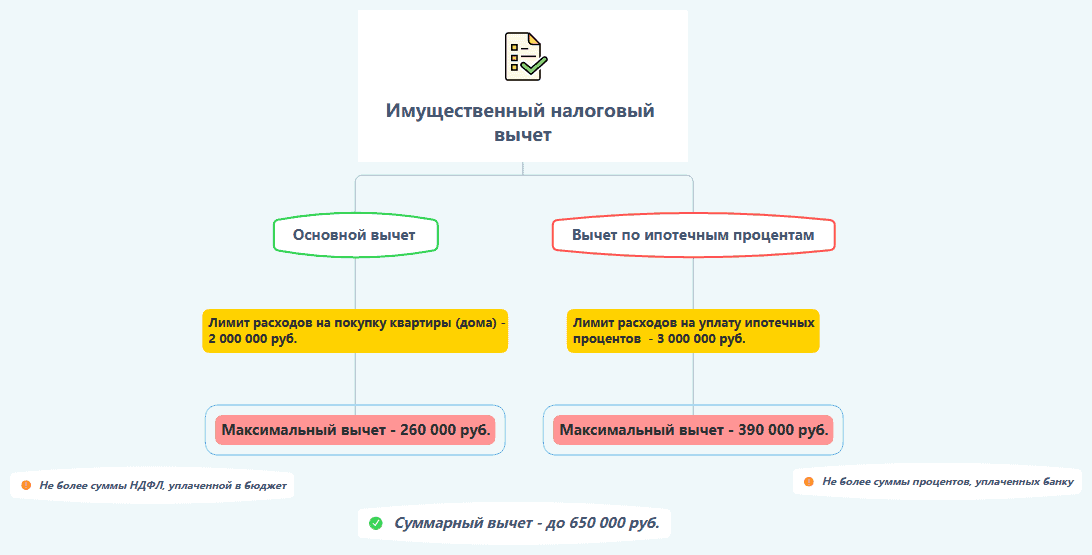

Имущественный налоговый вычет предоставляется в размере фактически произведенных гражданином расходов на квартиру, но не более 2 млн рублей.

Вычет на погашение процентов по кредиту, израсходованному на приобретение квартиры, либо полученному в целях рефинансирования такого кредита, предоставляется в сумме фактически произведенных расходов на проценты, однако не может превышать 3 млн рублей.

Вычет в размере расходов на покупку квартиры

Напомним, что при приобретении квартиры гражданину предоставляется имущественный вычет по налогу в размере произведенных им расходов. Но размер вычета не может превышать предельную сумму 2 млн рублей.

Смысл вычета по налогу состоит в том, что гражданину возвращается сумма уплаченного им НДФЛ с доходов, равных его расходам на покупку квартиры. Но если квартира стоит более 2 млн рублей, то сумма возвращаемого НДФЛ не будет превышать 260 тысяч рублей (13 процентов от 2 млн рублей), так как 2 млн рублей является предельной законодательно установленной суммой вычета. Это говорит о том, что сумма, которую может получить гражданин, оформив налоговый вычет, ни при каких обстоятельствах не будет превышать 260 тысяч рублей.

Отметим одно существенное обстоятельство. Правило переноса вычета на несколько объектов недвижимости до полной выборки максимального возврата суммы НДФЛ начало действовать только с 2014 года. До указанного года льгота по возврату НДФЛ предоставлялась только на одну покупку недвижимости, да и сама предельная сумма вычета была меньше. Поэтому те, кто до 2014 года получил возврат НДФЛ в сумме, меньшей, чем 260 тысяч рублей, сегодня дополучить его до указанной суммы не смогут.

С 2014 года стал возможен перенос неиспользованного остатка имущественного вычета на другие периоды. Это – важный момент, так как часто за один календарный год не получается использовать весь имущественный вычет.

Более того, с 2014 года остатком предельной суммы имущественного вычета можно воспользоваться при покупке (строительстве) другого объекта недвижимости (другой квартиры, например).

Напомним, что после того, как гражданин использует вычет по налогу полностью, то есть всю предельную сумму, еще раз получить имущественный вычет на недвижимость он не сможет.

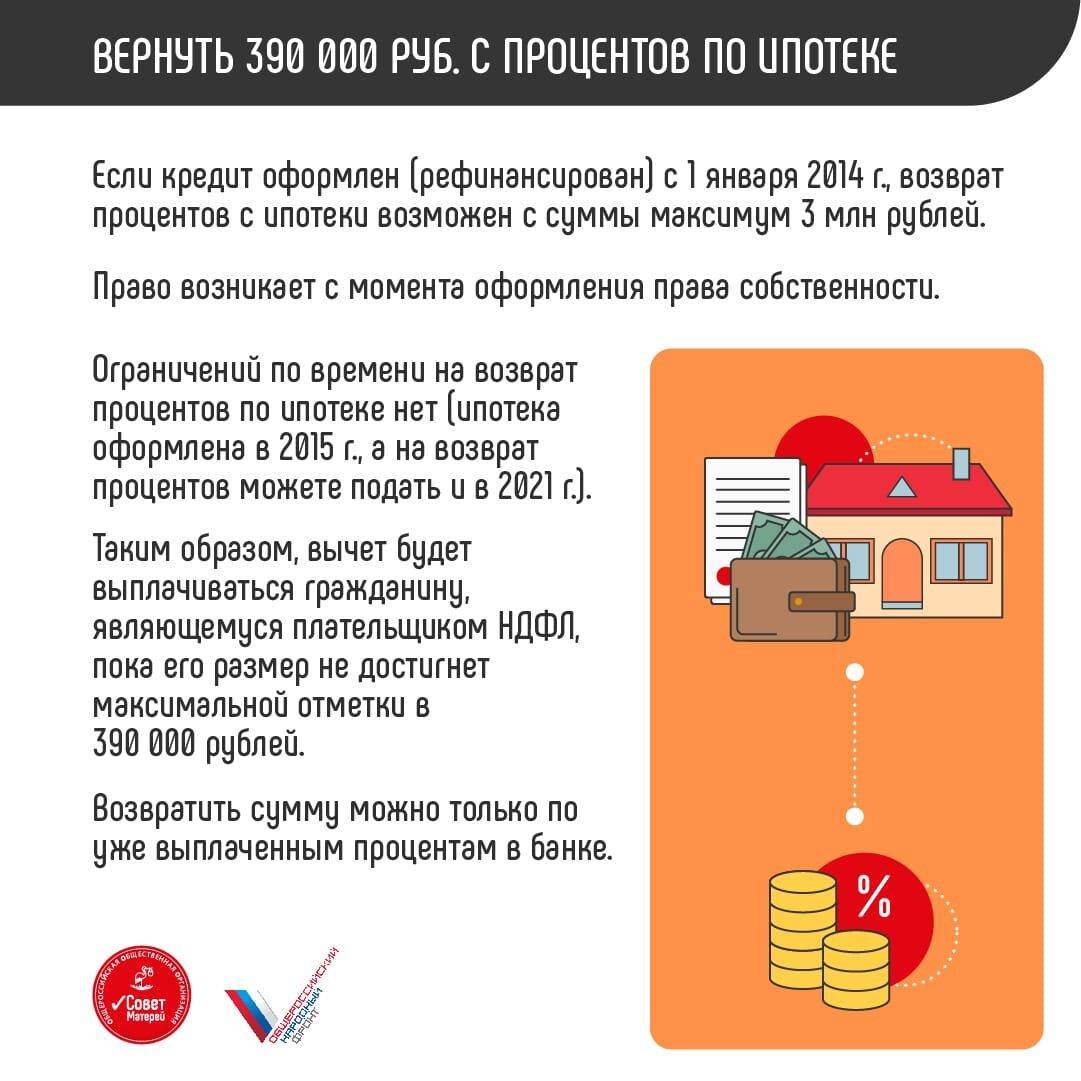

Вычет на погашение процентов по кредиту

Если при покупке квартиры гражданин взял целевой кредит, то он может получить вычет на погашение процентов по кредиту, потраченному на покупку квартиры, либо полученному в целях рефинансирования такого кредита (на покупку квартиры). Вычет предоставляется в сумме фактически произведенных расходов на уплату процентов, но при этом не может превышать 3 млн рублей. Указанная предельная сумма действует только в отношении кредитов, полученных в 2014 и последующие годы. По кредитам на приобретение квартиры, полученным до 2014 года, имущественный вычет по НДФЛ предоставляется без ограничения.

При процентном вычете максимальная сумма возвращаемого НДФЛ составляет 390 тысяч рублей.

Возврату подлежат только уже фактически уплаченные суммы процентов, а не те, которые у гражданина указаны в графике платежей на весь период кредитования.

Важно знать, что кредитный договор с банком обязательно должен быть целевым — на приобретение квартиры. По обычному потребительскому кредиту, даже если средства реально направлялись на покупку квартиры, получить имущественный вычет по процентам будет нельзя

Полезно знать, что вернуть проценты по ипотечному кредиту можно только с одного объекта недвижимости. То есть правило переноса вычета на другие объекты (как при возврате НДФЛ при покупке квартиры) в случае кредита не работает.

Рассмотрим пример: гражданин в 2021 году купил квартиру стоимостью 4 млн рублей в ипотеку на 10 лет. При подаче декларации 3-НДФЛ в 2022 году он заявил возврат НДФЛ за 2021 год в сумме 260 тысяч рублей (максимальная сумма НДФЛ к возврату, привязанная к предельной сумме 2 млн рублей), а также возврат НДФЛ в сумме 60 тысяч рублей уплаченных процентов по ипотечному кредиту в 2021 году. Остальные суммы процентов гражданин сможет предъявить к возврату только по окончании 2022 года и последующих годов, пока он будет платить проценты по ипотечному кредиту, но в общей сумме не более 390 тысяч рублей.

Подведем итог сказанному выше. Если квартира приобреталась на кредитные средства, то дополнительно к вычету на покупку квартиры (и возврату НДФЛ) можно получить вычет и возврат НДФЛ при уплате процентов по кредиту.

Последние изменения и свежие новости

С 2020 года минимальный срок владения жильем для продажи без налога и декларации составляет 3 года — вместо пяти лет как было ранее ( НК РФ). Однако уменьшение срока коснется только продажи единственного жилья — на момент сделки в собственности не должно быть другой квартиры. Если продается не единственное жилье, минимальный срок составит 5 лет. Но если квартиру купили в течение 90 дней до продажи той, по которой считают налог, минимальный срок также составит 3 года. Например, первую квартиру купили в январе 2018 года. В октябре 2019 года купили еще одну квартиру. В январе 2020 года старую можно продать без налога. Минимальный срок владения для нее составит 3 года, хотя на момент сделки это не единственное жилье.

С 2022 года процедура оформления налогового вычета при покупки недвижимости будет упрощена: больше не придется собирать документы и месяцами ждать, пока налоговая служба проверит декларацию. Ведомство будет само получать все нужные данные, а гражданам нужно только заполнить соответствующее заявление в личном кабинете налогоплательщика на сайте ФНС. Это предполагает закон от 20.04.2021 № 100-ФЗ. Согласно документу, срок проведения проверки и возврата налога по такому обращению будет сокращен в 2 раза (1,5 месяца вместо 3).

Планируется, что упрощенный порядок можно будет применить к вычетам, права на которые возникли с 01.01.2021. Также в НК РФ уточнят, что налоговые вычеты должны предоставляется с даты регистрации прав собственности, а не с даты получения свидетельства о таком праве.

Способы получения налогового вычета

Первый этап – сбор необходимых документов

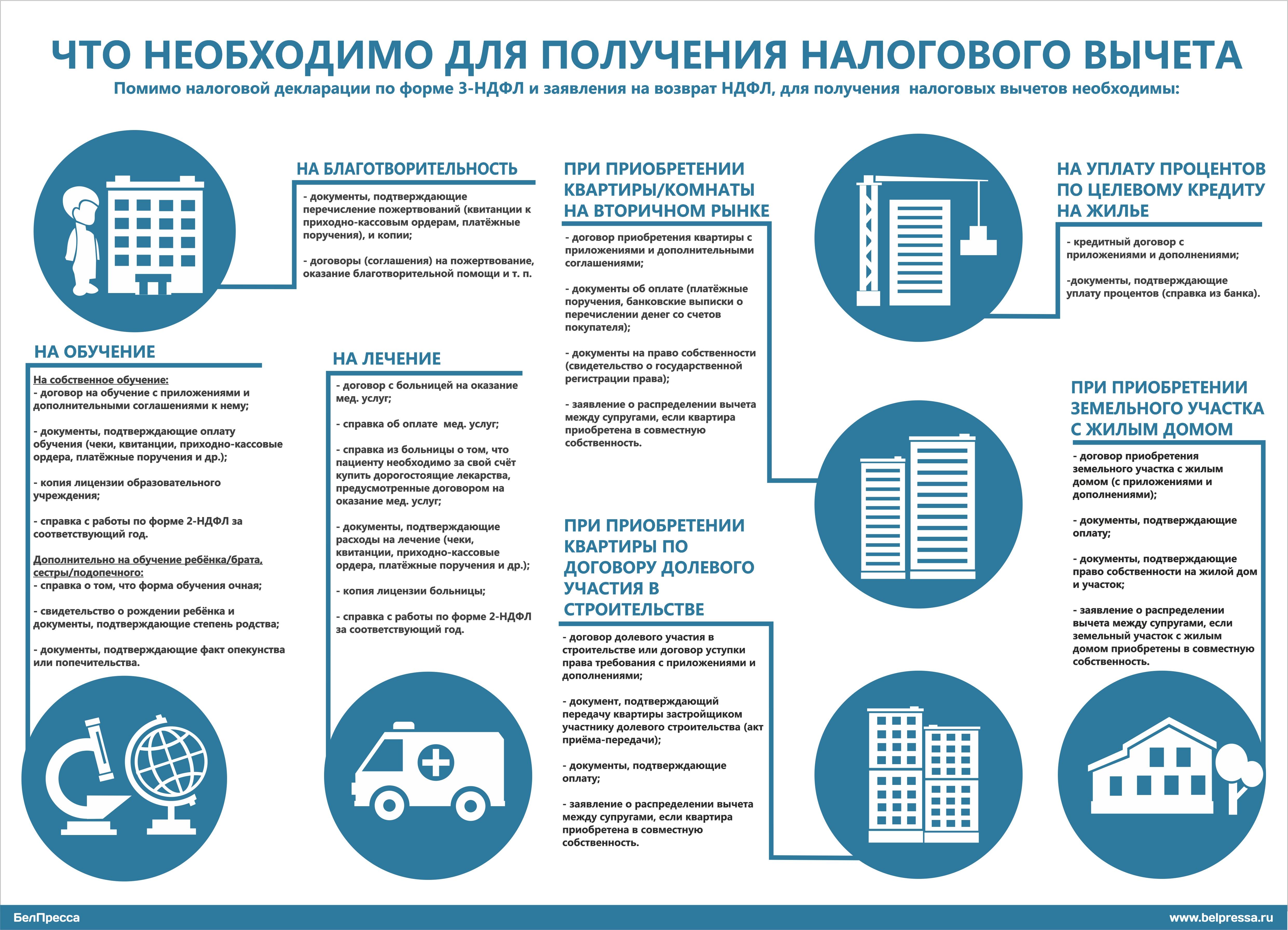

Для получения имущественного вычета необходимо собрать следующие документы:

Основные документы:

Декларация 3-НДФЛ

Обратите внимание, что форма декларации должна быть актуальной для того года, за который заявляется вычет. То есть, если вычет заявляется за 2013 год, декларация должна быть актуальной именно на 2013 год.

Справка 2-НДФЛ

Её можно получить в бухгалтерии по месту работы (если за год вы работали в нескольких местах – необходимо взять справку с каждого из них).

Примечание: справка 2-НДФЛ не входит в перечень обязательных документов, необходимых к представлению при заявлении вычета.

Заявление на получение вычета.

Паспорт гражданина РФ.

Выписка из ЕГРН, подтверждающая право собственности на дом, квартиру, землю и т.д. (копия).

Договор купли-продажи + акт о передаче жилой недвижимости (копия).

Копии платежных документов, подтверждающие расходы при приобретении имущества или его самостоятельном строительстве и отделке (квитанции, кассовые чеки, платёжные поручения и т.д.).

Дополнительные документы, в случае покупки жилья в ипотеку

- Кредитный договор с банком (копия).

- Выписка из лицевого счёта или справка об уплаченных процентах (выдается в банке, который оформил кредит).

- Копии платежных документов, подтверждающие факт оплаты кредита (квитанции, платёжные поручения и т.д.).

Дополнительные документы, в случае покупки жилья в совместную собственность

- Копия свидетельства о браке.

- Копия свидетельства о рождении ребёнка (в случае получения вычета за детей).

- Заявление о распределении долей имущественного вычета между супругами (если квартира приобретена до 2014 года) или заявление о распределении расходов (если после 2014 года).

Примечание»: приведенный перечень документов является исчерпывающим и расширительному толкованию не подлежит. Отказ налогового органа принять документы на вычет вследствие отсутствия справки 2-НДФЛ и иных, не указанных выше документов, является неправомерным (Письмо ФНС от 22.11.2012 N ЕД-4-3/19630@).

Обратите внимание, при подаче в налоговую службу копий документов, рекомендуется при себе иметь их оригиналы

Второй этап – передача собранных документов в налоговый орган

Передать собранные документы можно следующими способами:

- Лично обратившись в территориальный налоговый орган по месту жительства. При таком способе, налоговый инспектор лично проверит все документы и если потребуется, сразу скажет, каких документов не хватает или какие необходимо исправить.

- Через представителя по нотариальной доверенности (в некоторых налоговых службах принимают документы по рукописной доверенности).

По почте — ценным письмом с описью вложения. Для этого необходимо вложить документы в конверт (конверт не запечатывать) и составить 2 экземпляра почтовый описи с перечислением всех вложенных документов.

При таком способе не требуется посещение налоговой службы, но в случае если были допущены ошибки или пакет документов был собран не в полном объеме, узнаете вы об этом только через 2-3 месяца (после проверки документов).

- С помощью личного кабинета налогоплательщика (ЛКН), расположенного на сайте ФНС РФ. Для того, чтобы получить доступ к ЛКН, необходимо обратиться в любой налоговый орган для создания учетной записи и получения логина и пароля для входа в нее. Для этого необходимо взять с собой ИНН и паспорт. Плата за подключение ЛКН не взимается.

Обратите внимание, декларацию 3-НДФЛ и комплект документов необходимый для получения налогового вычета можно подать в налоговую службу в течение всего года, но не ранее окончания периода, за который заявляется вычет

Третий этап – проверка документов и получение налогового вычета

Проверка налоговой декларации и прилагающихся к ней документов проводится в течение 3-х месяцев со дня их подачи в налоговый орган.

В течение 10 дней после окончания проверки налоговая служба должна направить в адрес налогоплательщика письменное уведомление с результатами проверки (предоставление или отказ в предоставлении налогового вычета).

После получения уведомления, необходимо прийти в налоговый орган и предоставить заявление на возврат НДФЛ если оно ранее не было приложено к основному пакету документов.

Денежные средства должны перечислить в течение 1-го месяца со дня подачи заявления на возврат НДФЛ, но не ранее окончания проверки документов (камеральная проверка).

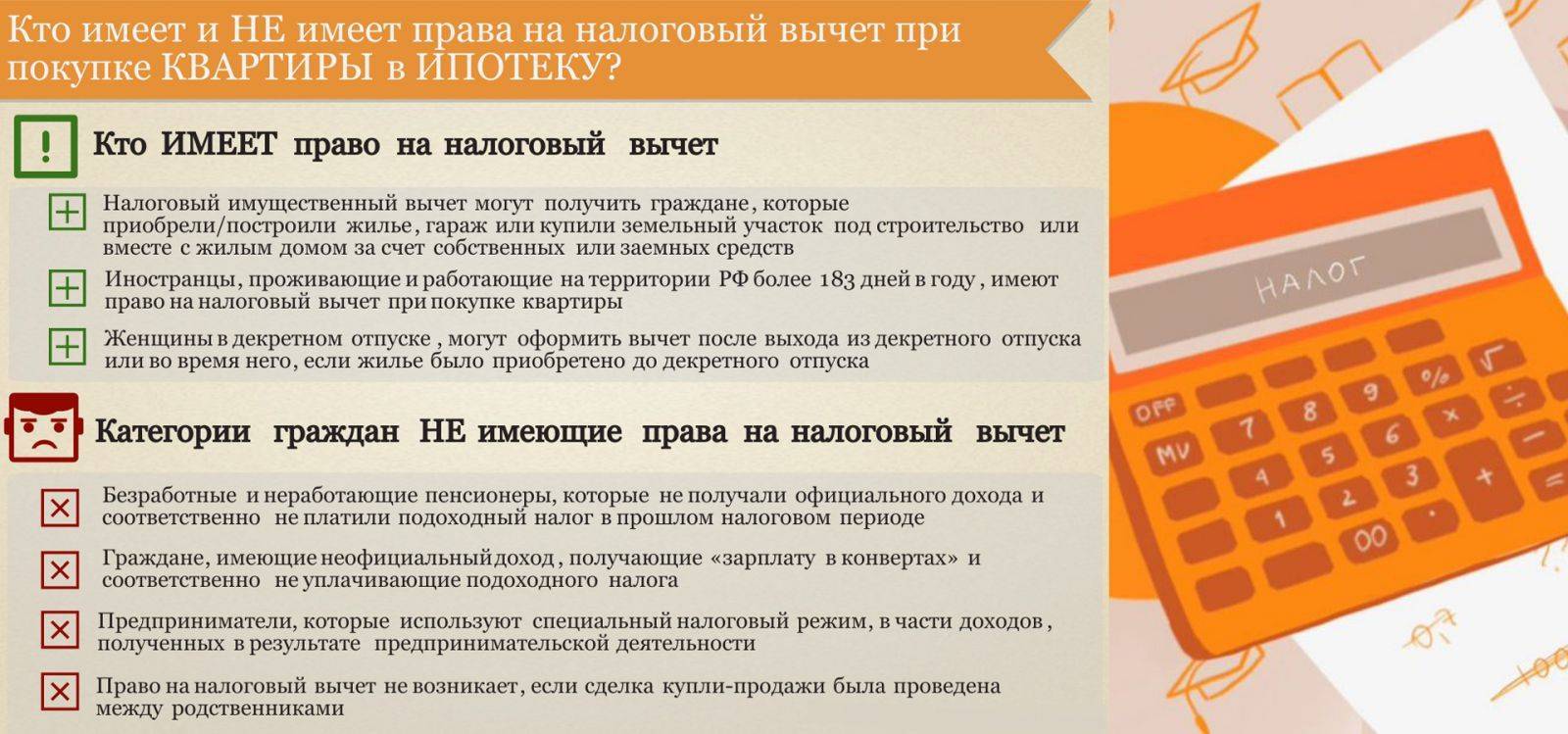

Право на налоговый вычет

Право на налоговый вычет при покупке квартиры предоставлено:

- официально трудоустроенным лицам;

- несовершеннолетним покупателям (льготу получают трудоустроенные родители или опекуны);

- пенсионерам (недвижимость должна быть приобретена незадолго до выхода на заслуженный отдых);

- безработным супругам (если жилье оформлено в совместную собственность).

Иностранцы, которые официально работают в России более шести месяцев, также могут претендовать на налоговые скидки. При этом квартира должна располагаться на территории РФ.

Когда вычет невозможен

Государство возвращает часть средств, израсходованных на покупку жилья, не во всех случаях.

Вычет не предоставляется, если:

- недвижимость куплена у близких родственников (п. 5 ст. 220 НК РФ);

- квартира приобретена при помощи работодателя;

- покупатель не работает или вносит налог по упрощенной схеме как индивидуальный предприниматель;

- при покупке использованы государственные средства (например, материнский капитал).

Получение жилого помещения по наследству (читайте о том, как унаследовать неприватизированную квартиру) или в дар также не дает права на льготу.

Сколько раз разрешается использовать право на налоговый вычет

С 1 января 2014 года действует правило ограничения по максимальной величине вычета. Ранее (до 31 декабря 2013 года) скидка применялась при покупке только одной квартиры.

Если собственник использовал право на льготу до 2014 года, он не может рассчитывать на перенос остатка.

Размер налогового вычета

Государство устанавливает максимально допустимую сумму налогооблагаемой базы на уровне 2 000 000 рублей (п.п. 1 п. 3 ст. 220 НК РФ).

Сумма вычета не может превышать величину уплаченного подоходного налога за календарный год.

При определении размера ежегодной скидки учитывается:

- кто является собственником;

- какая сумма уже возвращена государством;

- каков остаток скидки;

- как распределен вычет между супругами;

- каков размер процентов по кредитному договору.

Если стоимость квартиры меньше предельно разрешенной законом, остаток льготы переносится на будущие покупки.

Варианты ставок НДФЛ

В калькуляторе предусмотрена опция выбора нужной ставки НДФЛ – 9, 13, 15, 30 или 35%.

Особенности применения той или иной ставки будут рассмотрены ниже. Что же касается непосредственных расчетов, то вам потребуется лишь выбрать нужную именно вам ставку и внести в поле калькулятора сумму, от которой требуется провести расчет на предмет налога на доход.

Удобство калькулятора в том, что сумму не нужно округлять до ближайшего целого числа. Можно ввести в поле сумму в рублях и копейках, разделив их запятой.

В зависимости от того, какой именно расчет вам необходим, вы можете кликнуть по опциям-кнопкам «Выделить НДФЛ» или «Начислить НДФЛ». Соответственно калькулятор выдаст вам результат в виде НДФЛ от суммы или суммe с приплюсованным к ней НДФЛ.

Стандартная ставка

Стандартной считается ставка в 13%. Она применяется для исчисления налога на доход в отношении граждан – резидентов Российской Федерации, для которых в соответствии со ст. 224 НК не предусмотрена иная ставка.

По ставке в 13% производится налогообложение:

- заработной платы;

- премиальных и отпускных выплат;

- получаемых дивидендов.

Для нерезидентов РФ 13-процентная ставка применяется в случаях:

- получения нерезидентом доходов в Российской Федерации;

- официального трудоустройства нерезидента в РФ по приглашению для высококвалифицированных кадров;

- трудоустройства нерезидента на территории Российской Федерации в рамках программы по переселению соотечественников, на все время пребывания их в качестве нерезидентов;

- трудоустройство в РФ лиц, находящихся в статусе беженца либо на условиях временного пребывания в РФ;

- трудоустройства нерезидентов на судах, портом прописки которых являются порты РФ.

Ставка в 30%

30-процентная ставка применяется для налогообложения доходов, получаемых от ценных бумаг, за исключением дивидендов по акциям российского выпуска, которые налогооблагаются по 13-процентной ставке.

Применяется ставка в 30 процентов для:

- начисления налогов по доходам от ценных бумаг для нерезидентов РФ;

- начисления налогов любому из налогоплательщиков, не предоставивших в ФНС данных, позволяющих провести налогообложение по другой ставке в соответствии с требованиями ст. 214 НК.

Вычеты по данной ставке налогообложения не применяются.

Ставка в 35%

Исчисление НДФЛ, исходя из ставки в 35%, применяется в силу ст. 224 НК РФ.

Плательщиками являются физические лица, как резиденты, так и иностранцы, получающие доходы в Российской Федерации. При этом налоговые резиденты облагаются по ставке в 30% в случаях получения доходных средств от источников, находящихся как в России, так и за рубежом. Иностранные граждане становятся налогоплательщиками по 30-процентной ставке только по доходам, получаемым из российских источников.

Применяется 30-процентный налог по доходам, происходящим из:

- выигрышных и призовых сумм по рекламным акциям на сумму более 4 тысяч рублей;

- доходов по банковским вложениям, которые превышают ключевую ставку Центробанка РФ на 5 пунктов по отечественной валюте и свыше 9% по вкладам в валюте других стран;

- доходов, полученных в результате экономии по кредитным средствам.

Вычеты по подобным видам доходов не применяются.

Ставка 15%

Применяется как ставка налогообложения для нерезидентов РФ, получающих доходы по результатам владения долями капитала компаний и организаций РФ.

В налоговую базу входят все виды дохода, а именно:

- денежные поступления;

- натуральный продукт;

- материальная выгода.

При наличии разных видов дохода начисление НДФЛ производится отдельно по каждому из вышеперечисленных видов.

Обратите внимание: с 1 января 2021 года вступил в силу Федеральный закон № 372-ФЗ от 23.11.2020 г., который устанавливает повышенную ставку на доходы физлиц свыше 5 миллионов рублей. Считаются все доходы: зарплата, доходы от ценных бумаг, дивиденды, купоны

Чтобы посчитать налог при применении повышенной ставки разделите общий доход на 2 части: 5 миллионов рублей (их считаем по ставке 13%), и всё, что сверх 5 миллионов рублей (их считаем по ставке 15%).

Ставка 9%

Ст.224 НК РФ определяет 9-процентную ставку для расчета налога по:

- доходам, полученным как проценты по облигациям с датой эмиссии не позднее 1.01.2007 года;

- доходам учредителей по договорам доверительного управления в силу сертификатов, эмитированных не позднее 1.01.2007 года.