Как подать заявление о регистрации в качестве плательщика ЕНВД

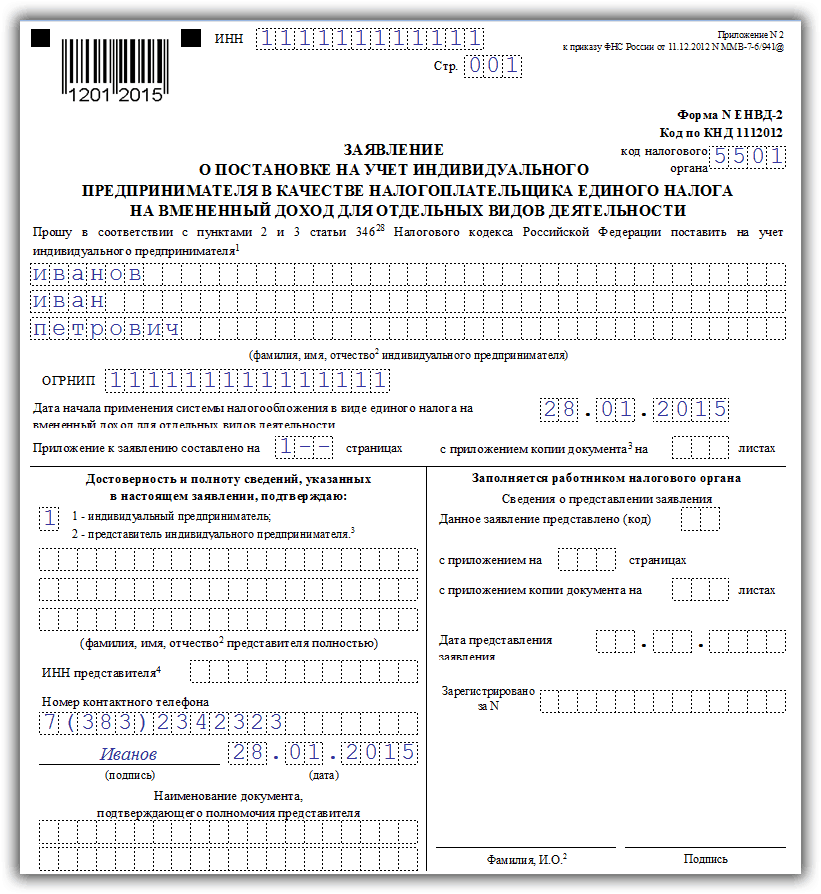

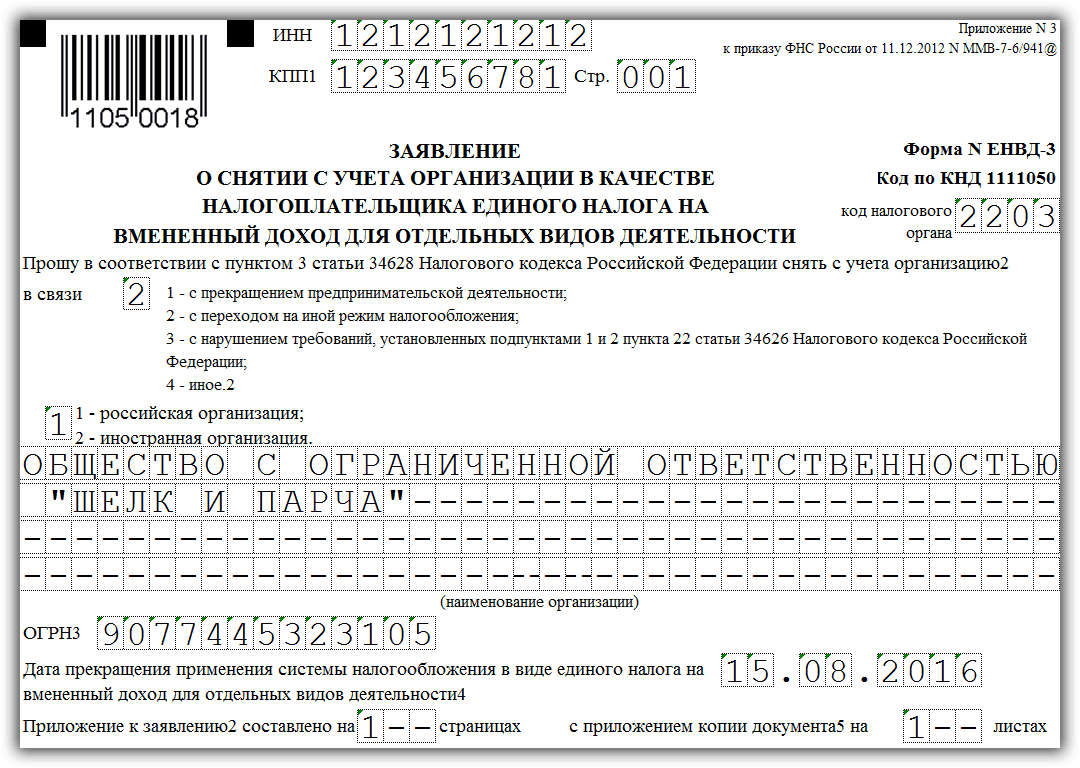

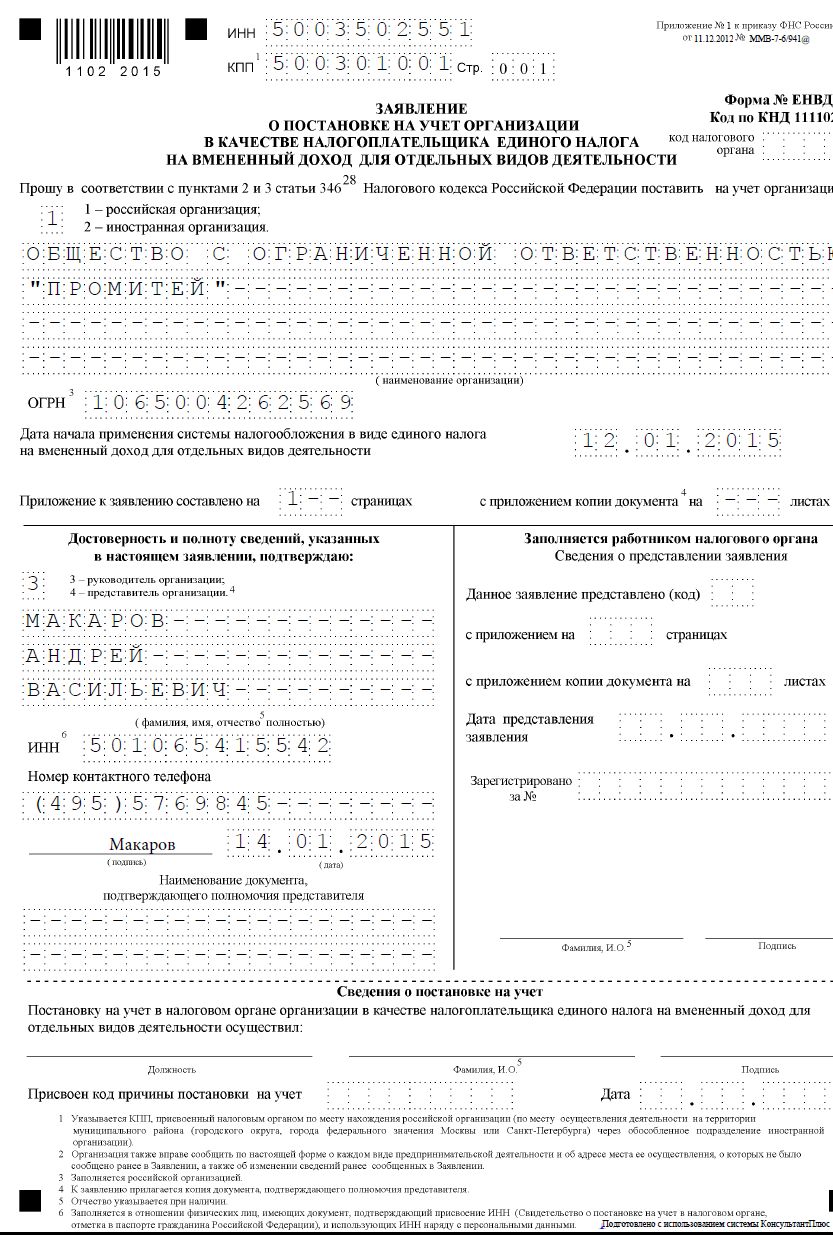

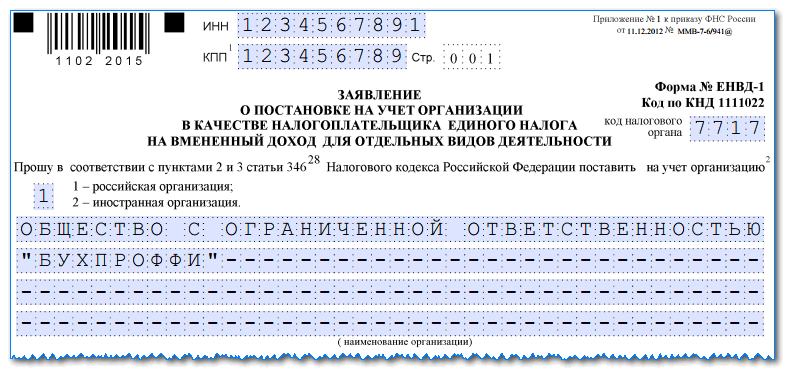

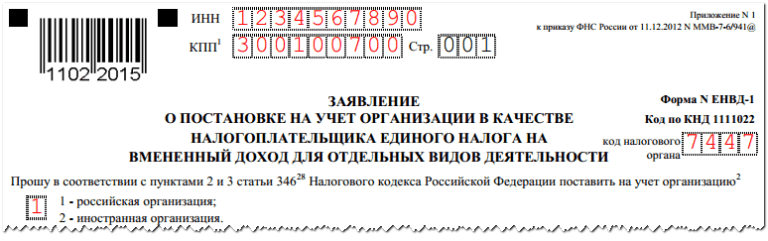

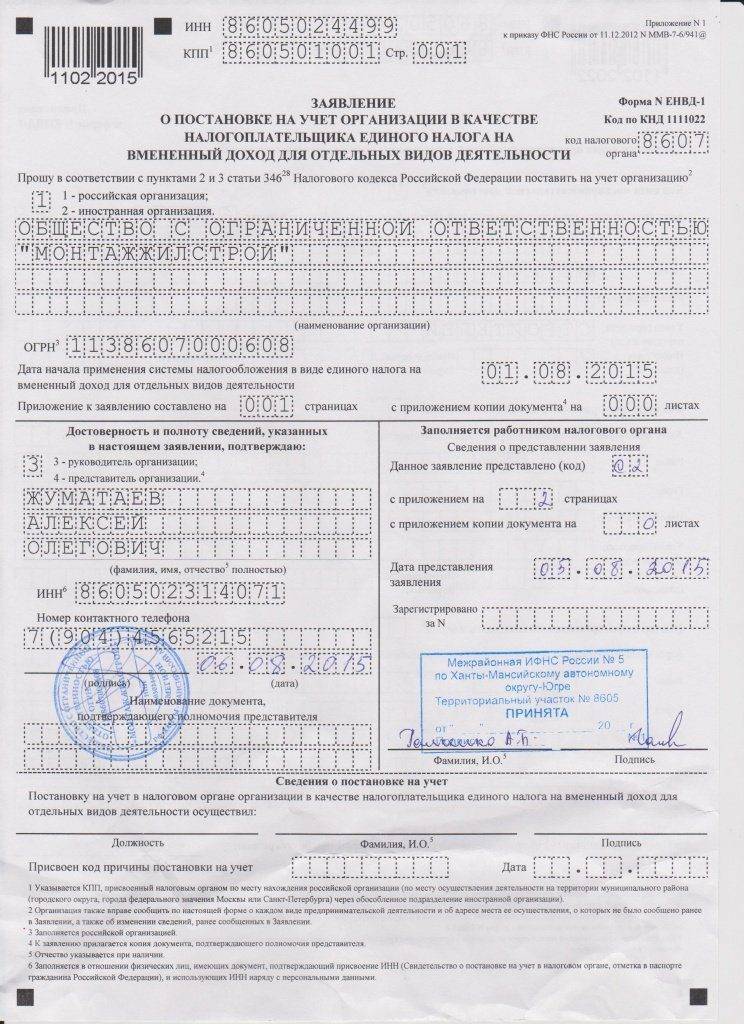

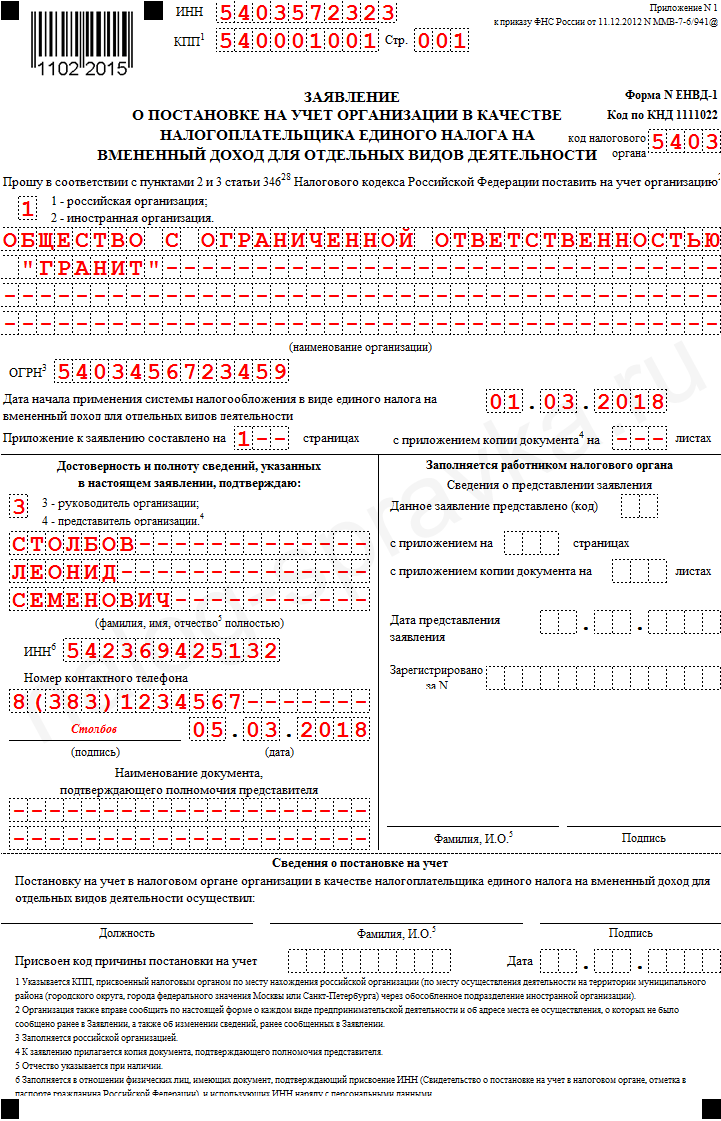

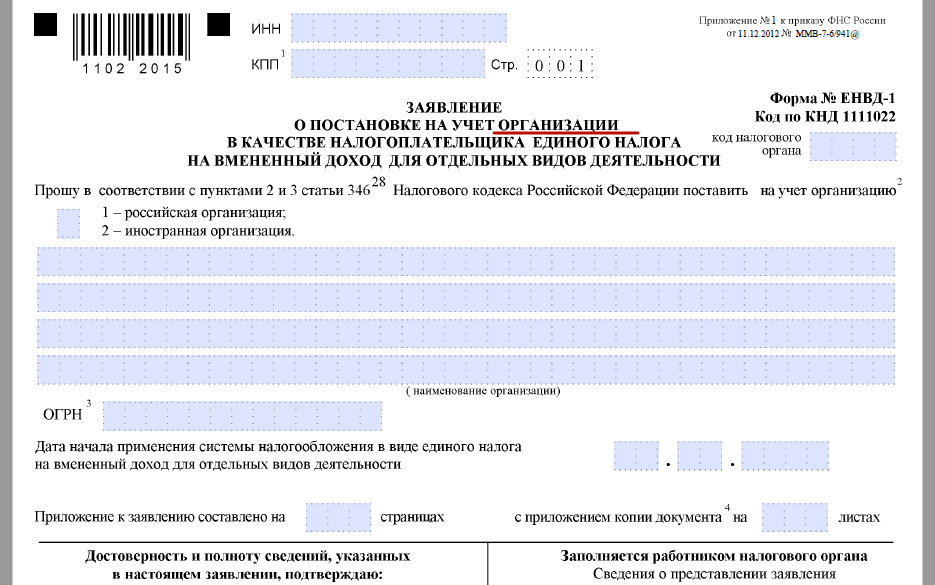

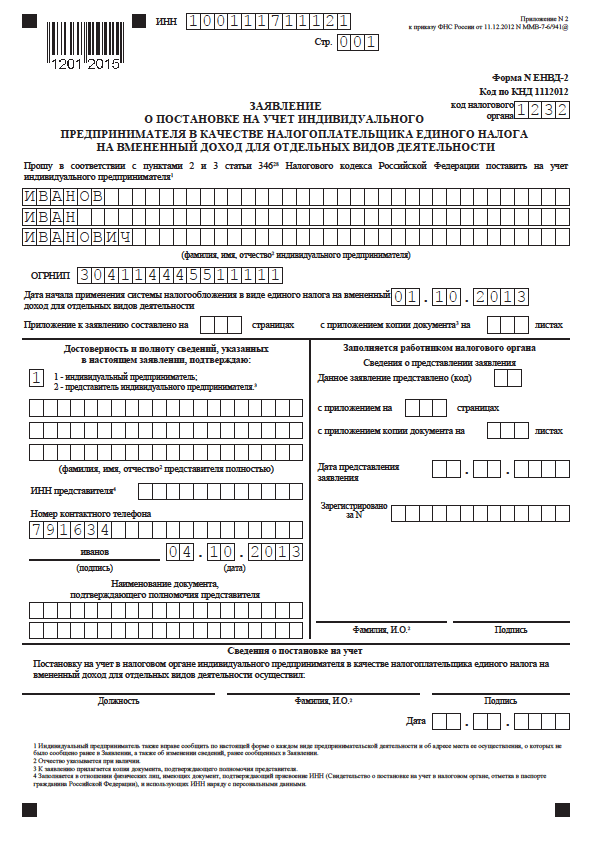

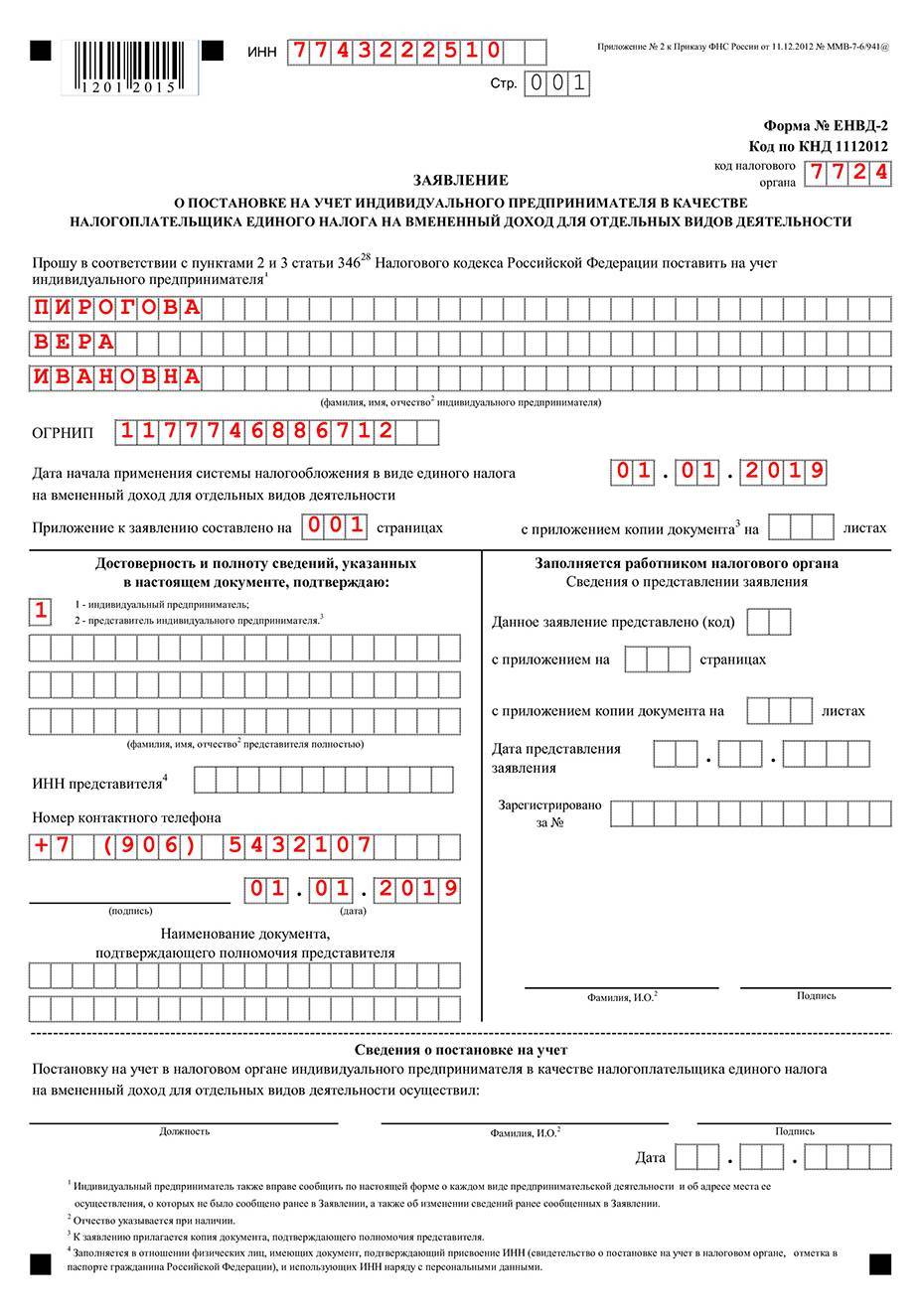

Чтобы зарегистрироваться в качестве плательщика ЕНВД, организации нужно подать в налоговую инспекцию заявление по форме ЕНВД-1, утвержденной приказом ФНС России от 11 декабря 2012 г. № ММВ-7-6/941. Предприниматели подают заявление по форме ЕНВД-2, утвержденной приказом ФНС России от 11 декабря 2012 г. № ММВ-7-6/941.

Подать заявление можно:

1. На бумаге:

- лично (предприниматели) или через представителя (организации и предприниматели);

- по почте заказным письмом.

2. В электронном виде:

- по ТКС через спецоператора;

- через сервис «Личный кабинет налогоплательщика – юридического лица» (организации). Само заявление можно сформировать в программе «Налогоплательщик ЮЛ».

Особенности ведения деятельности ИП на вмененной системе налогообложения

При выборе этой системы налогообложения следует уточнить, разрешен ли ваш вид деятельности для применения вмененки. Существует законодательно установленный перечень, в котором перечислены допустимые виды деятельности.

В каждом регионе применяется местный разрешающий документ, где уточнен список видов деятельности и ставка налога. Регионы получили право самостоятельно устанавливать размер тарифа на налог. Ведь каждой области характерны свои особенности развития определенных направлений бизнеса в зависимости от погодных условий, количества населения и других факторов. Ставка при этом может составлять от 7,5 до 15%.

Благодаря переходу на ЕНВД ИП получает множество преимуществ при налоговом учете. А именно:

- Единый налог на вмененный доход уплачивается вместо трех других налогов — налога на имущество, НДС и НДФЛ.

- Размер фактического дохода не влияет на сумму налога.

- Налог рассчитывается по простой формуле.

- ИП может уменьшить налог на 100% за счет фиксированных взносов, уплаченных за себя.

- Есть возможность перейти на ЕНВД в любой день месяца (сразу после того, как ИП прошел регистрацию, а также при переходе на вмененку с общего режима налогообложения).

- Упрощенная налоговая отчетность.

- Возможность совмещения с другими системами налогообложения.

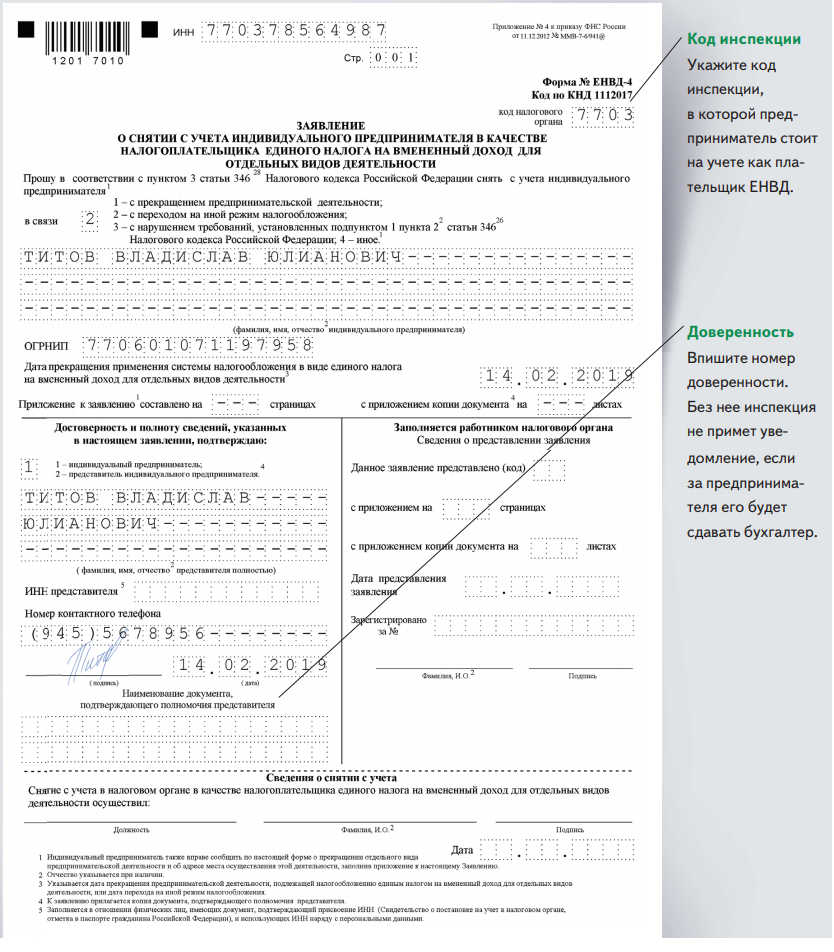

Варианты подачи

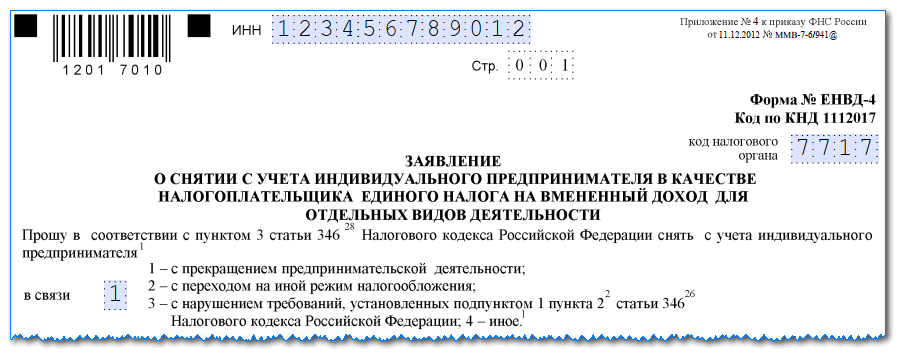

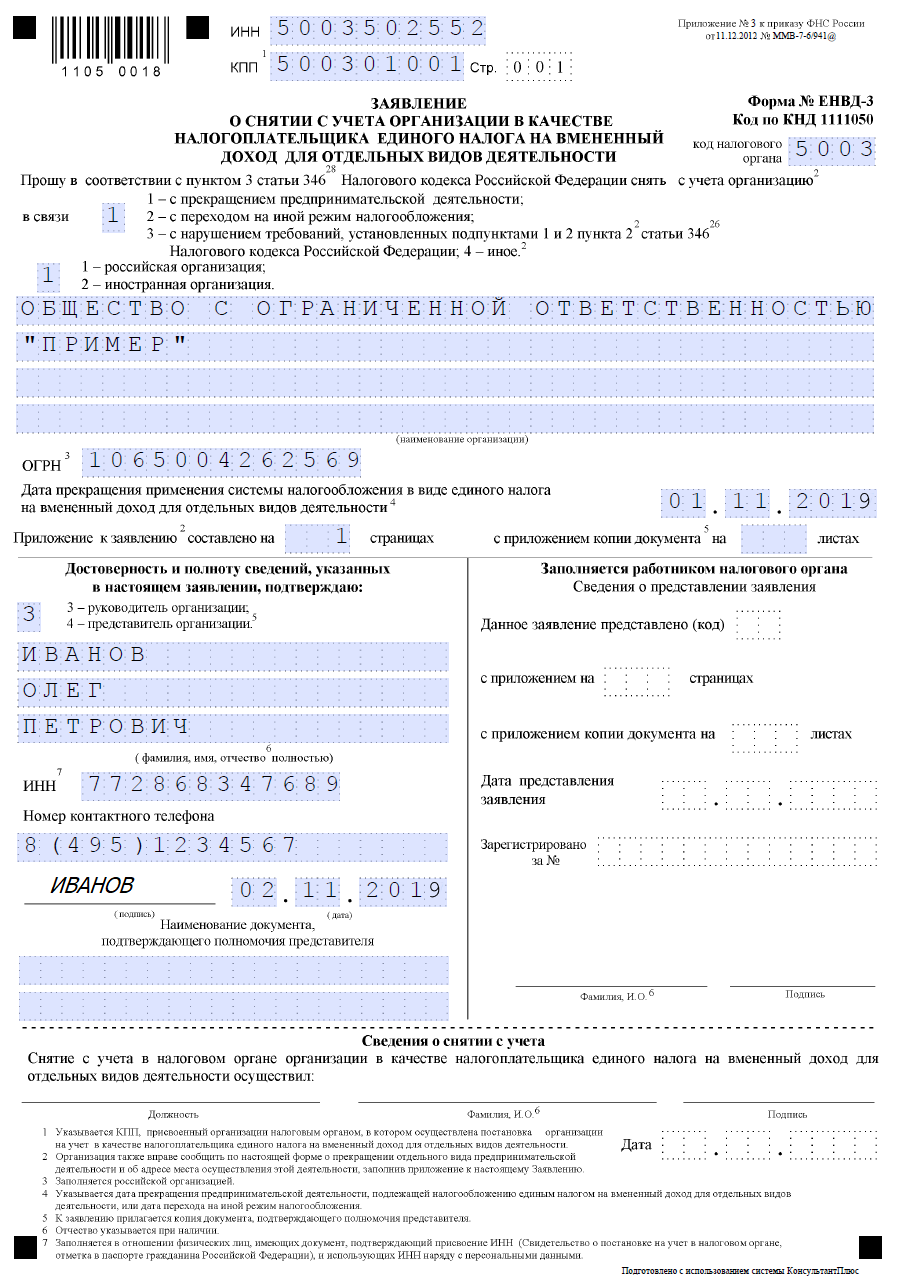

Отправить документы о снятии с учета можно несколькими способами:

Лично посетить налоговую службу и передать сотрудникам ЕНВД-4 в 2 экземплярах. Специалист проверит правильность составления документа. Если все в порядке, возвращает один экземпляр, предварительно поставив пометку о приеме.

Через почтовое отделение. Отправлять следует ценным письмом, сделав опись вложения

Важно, чтобы документы поступили вовремя, поэтому нужно посылать заявление с учетом времени отправки.

Снятие с учета ЕНВД производится сразу же. Точкой отсчета считается та дата, что налогоплательщик указал в заявлении.

Ограничения для бизнеса

Главная причина, по которой индивидуальные предприниматели не вправе пользоваться ЕНВД, — отсутствие на местном уровне нормативных актов, регламентирующих порядок применения этого режима. Кроме того, право на льготный способ уплаты налогов не имеют (ст. 346.26 НК РФ):

- предприниматели и фермерские хозяйства, которые реализуют в розницу продукты собственного производства;

- налогоплательщики, которые работают по договорам доверительного управления имуществом или договорам о совместной деятельности;

- предприниматели, уплачивающие торговый сбор (есть пока только в столице);

- предприятия, где работает свыше 100 человек.

Вместе с тем индивидуальные предприниматели вправе совмещать несколько режимов налогообложения. По разрешенным видам деятельности и при соблюдении ограничений разрешается переходить на единый налог в любой момент.

Налоговая отчетность

Налогоплательщики, применяющие ЕНВД, должны подавать декларации в ФНС по окончании налогового периода (квартала). Срок подачи – 20 число месяца, следующего после окончания квартала. Декларация составляется на основании физических показателей, различных для видов деятельности и базовой доходности, которая выводится на основании показателей.

При наличии работников сдача отчетности ИП на ЕНВД сопровождается подачей сведений с ПФР и ФСС. Налог исчисляется в размере 15 % от базовой доходности. Снизить его величину могут отчисления с заработной платы, фактически уплаченные в бюджет.

Условия перехода ИП на ЕНВД в 2021 году

Налоговый кодекс РФ не предусматривает подачу заявления на ЕНВД одновременно с подачей документов на государственную регистрацию ИП. Это не значит, что применять вмененный налог с момента регистрации нельзя. Надо подать заявление о переходе на ЕНВД в течение 5 рабочих дней с даты регистрации ИП в налоговую инспекцию, которая территориально курирует ваше место деятельности.

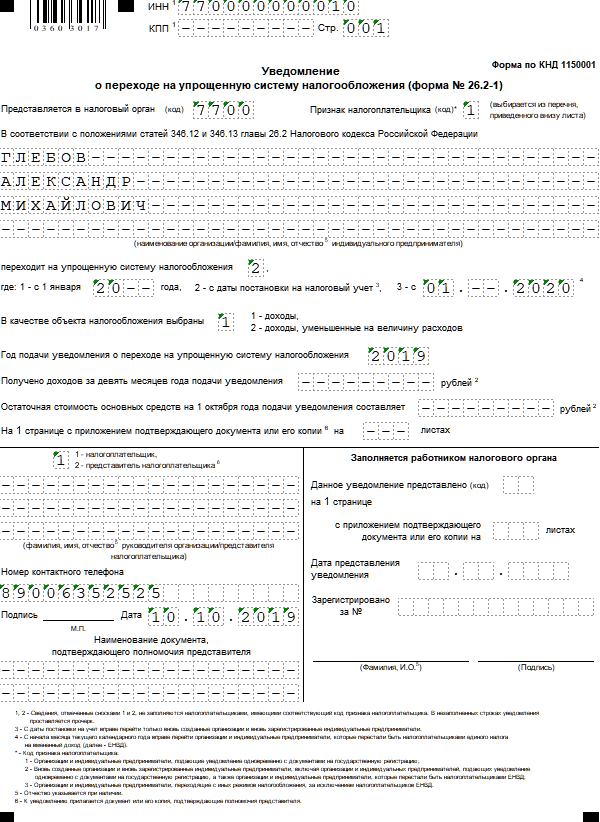

Рекомендуем одновременно с документами на регистрацию подавать заявление на применение УСН. А перейти на ЕНВД можно после того, как начнете работать. На это у вас будет так же 5 рабочих дней с момента начала деятельности, отвечающей требованиям ЕНВД.

Вы можете перейти на вмененный доход, если занимаетесь:

- ветеринарной помощью

- бытовыми услугами (перечень определяется Правительством РФ на основании общероссийского классификатора видов экономической деятельности)

- грузовыми или пассажирскими автоперевозками (не более 20 транспортных средств)

- розничной торговлей

- рекламой (только размещение уличной и наружной рекламы)

- общественным питанием

- арендой жилья, торговой площади, служебных помещений, земельных участков (не более 500 квадратных метров)

- мойкой и ремонтом автотранспорта (кроме гарантийного обслуживания)

- услугами автостоянки (кроме штрафных автостоянок)

Существуют и ограничения для использования налога на вмененный доход.

- Медицинские услуги

- Работа в области социального обеспечения

- Аренда заправочных станций

- Торговая или площадь общепита более 150 кв.м. Имеется в виду именно торговая площадь без учета подсобных помещений. При составлении договора аренды необходимо указывать размер торговой площади и подсобных помещений отдельно.

- Среднесписочная численность сотрудников более 100 человек.

- Осуществление трастовых операций.

- ИП не должен быть плательщиками единого сельхозналога.

- Деятельность не должна вестись в рамках договора простого товарищества, совместной деятельности или доверительного управления.

Следует учитывать тот момент, что ряд видов деятельности разрешен для ЕНВД в одном округе, городе и запрещен в другом регионе. Поэтому необходимо изучить не только НК РФ ст.346.26, но и местные законодательные акты.

ЕНВД, как и любой режим налогообложения, имеет плюсы и минусы.

- Не надо платить несколько налогов. ЕНВД заменяет собой НДФЛ, НДС (кроме операций с ввозом товара), налог на прибыль и на имущество (то, что используется в предпринимательской деятельности).

- Простой бухгалтерский учет. Можно обойтись без помощи бухгалтера. Стоит один раз правильно заполнить декларацию и в последующие периоды будет все аналогично. Если меняются какие либо показатели, просто их меняем в формуле расчета налога по ЕНВД и все (формула представлена в конце статьи). Декларацию необходимо подавать ежеквартально, не позднее 20 числа месяца, следующего за отчетным. Непредставление декларации влечет наложение штрафа в 1000 рублей.

- Понижающие коэффициенты при расчете налога. Региональный коэффициент К2 значительно снижает сумму налога, да и за счет снижения физического показателя (количество работников, машин, размер торговой площади) ЕНВД можно понизить.

- Уменьшение ЕНВД за счет уплаченных страховых взносов. ИП без работников может уменьшить налог на 100% уплаченных взносов, а ИП с работниками на 50% взносов.

- Налог платится даже если нет доходов. Став плательщиком ЕНВД вы обязаны этот налог платить даже не имея в отчетном периоде дохода, так как нулевая декларация при данной системе не предусмотрена. В случае не уплаты на предпринимателя будет наложен штраф от 5 до 30% от суммы налога

- Трудности при работе с другими компаниями. Многие организации, работающие по общей системе, не охотно сотрудничают с предпринимателя освобожденными от уплаты НДС.

- Разные ставки регионального коэффициента и виды деятельности. В разных регионах, городах и даже районах одного города ставки и виды деятельности разрешенные для ЕНВД будут разными, как и коэффициент К2 (об этом подробнее в конце статьи).

Когда можно подать заявление

В какой срок надо подать заявление на переход на ЕНВД в 2019 году? Это зависит от того, с какой системы юридическое лицо будет переходить на спецрежим:

- Организации, работающие на УСН, могут осуществить переход только с 1 января нового года. Подать заявление надо в течение 5 дней после начала применения ЕНВД.

- Организации, осуществляющие деятельность на общем режиме (ОСНО), имеют право перейти на «вмененку» в любое время. Во избежание проблем с контролирующими органами подать заявление на ЕНВД надо в течение 5 дней со дня, когда организация фактически начала осуществлять вмененную деятельность.

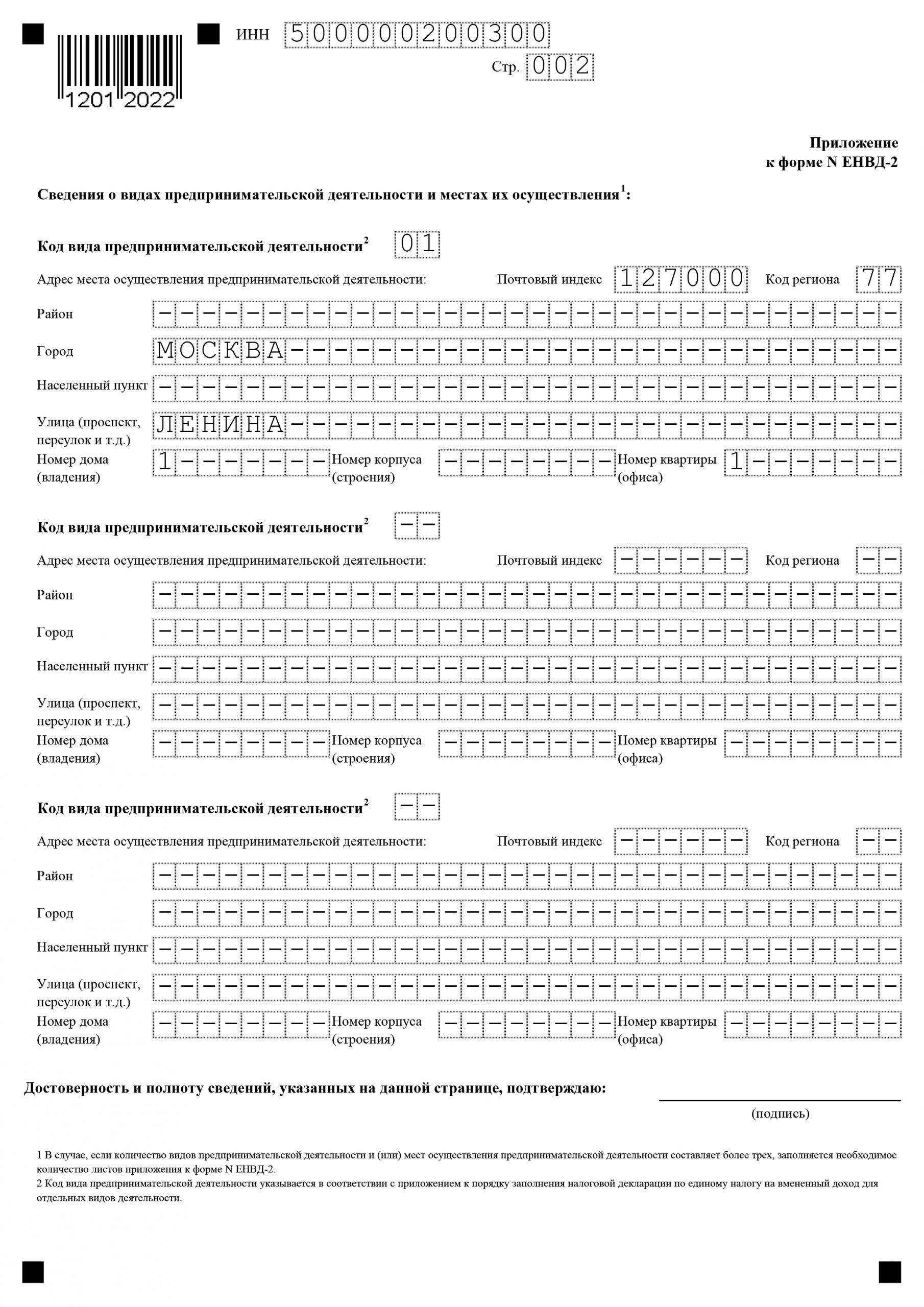

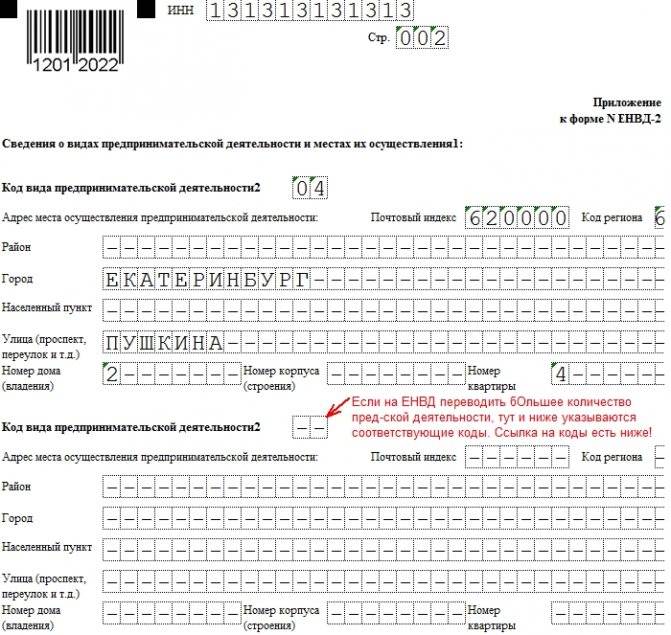

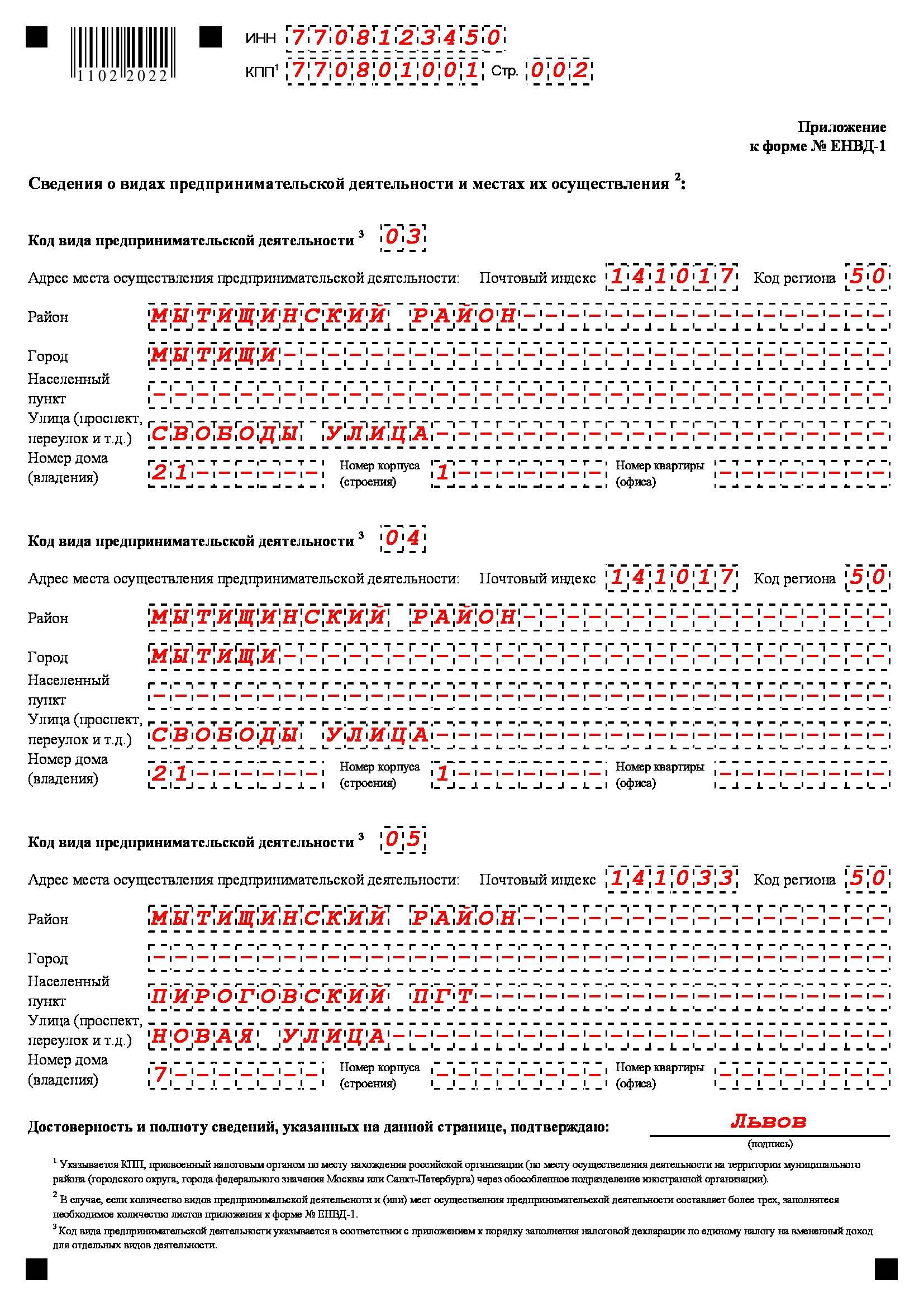

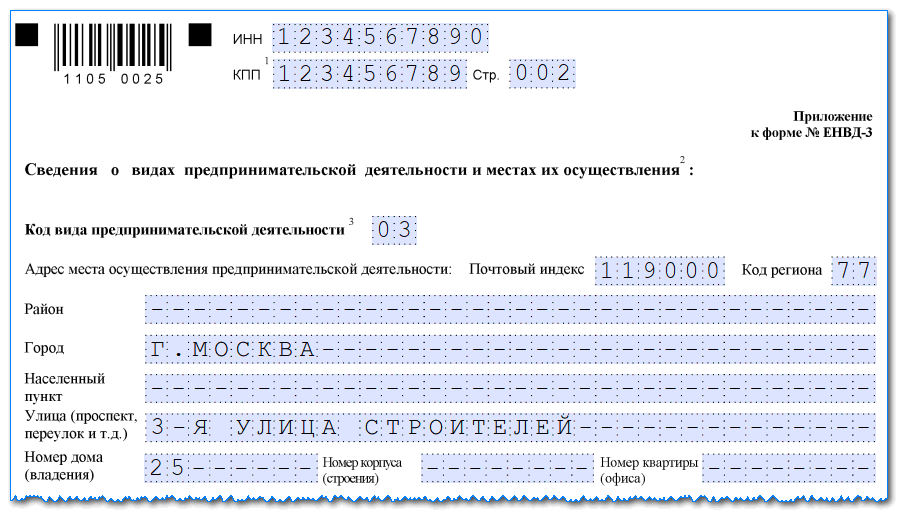

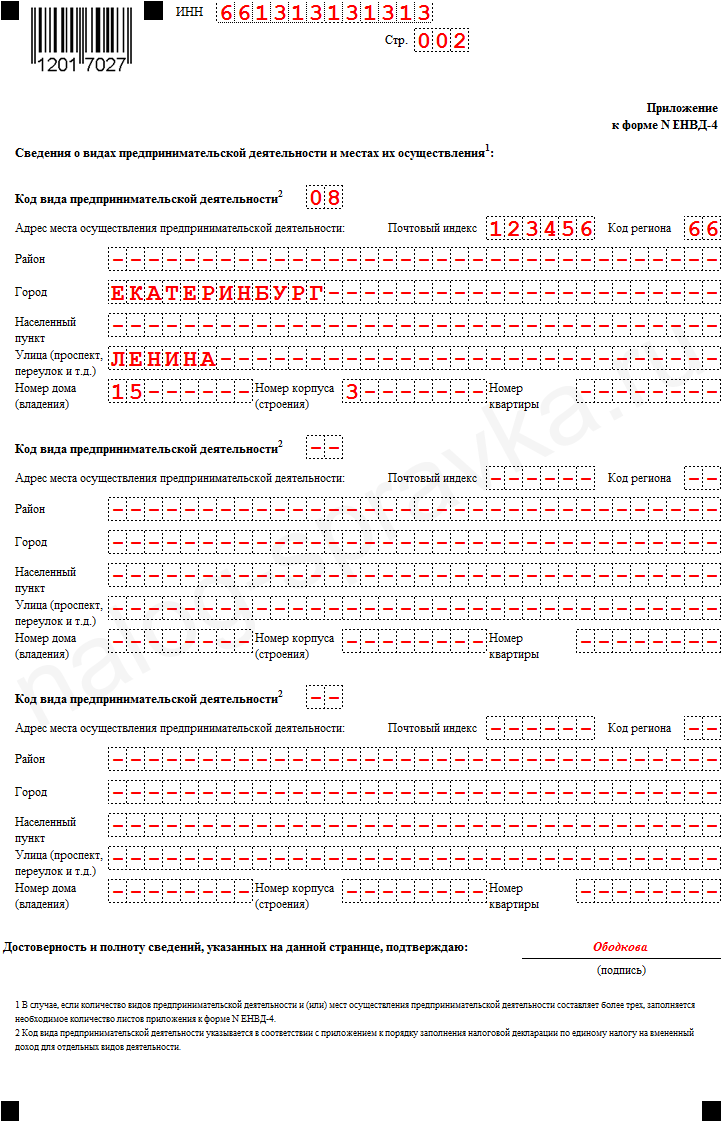

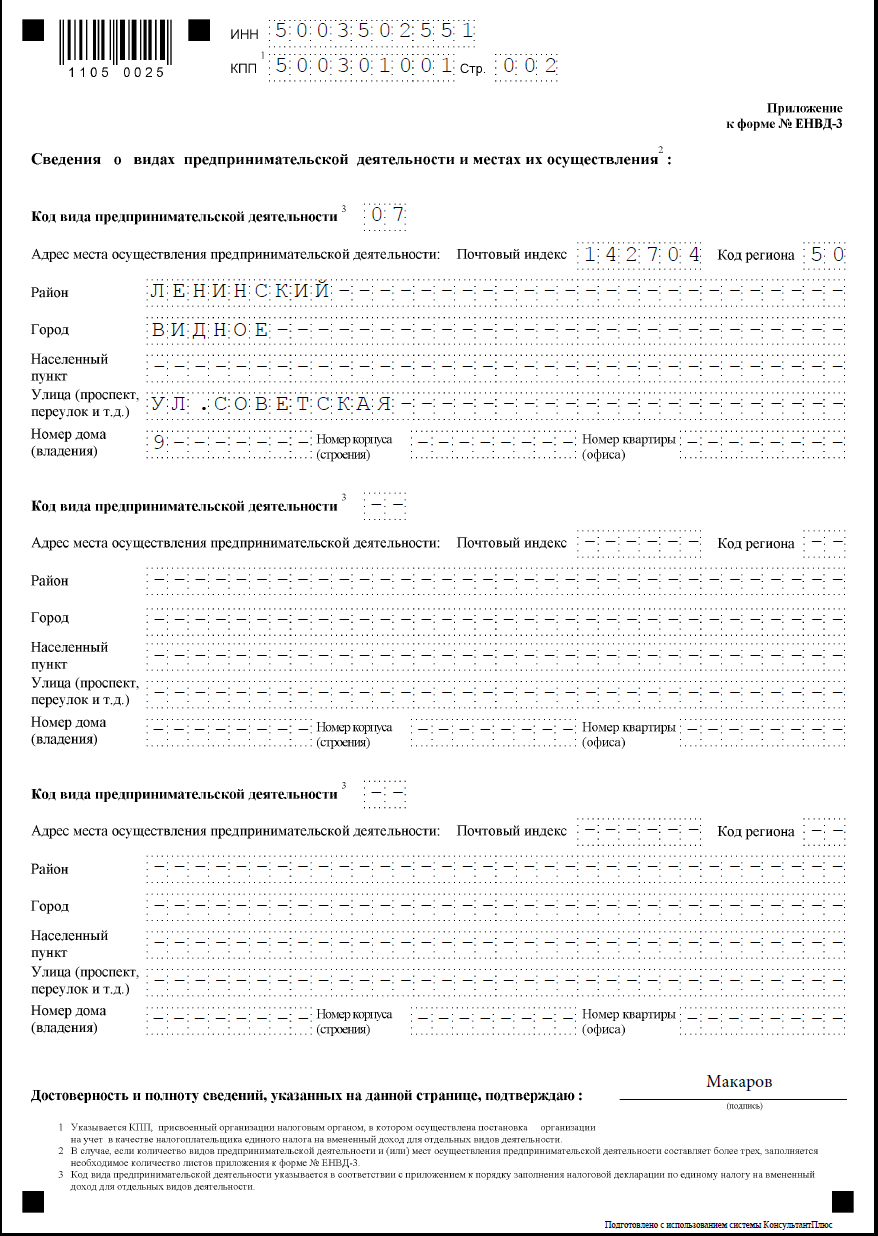

Второй лист заявления ЕНВД-2

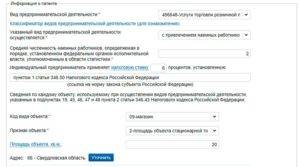

Бесплатно скачав бланк заявления ЕНВД-22020 года на нашем сайте, вы сможете его легко заполнить, руководствуясь нашей инструкцией. На втором листе формата ЕНВД-2требуется перечислить:

- адрес, где данный вид деятельности осуществляется. В данной графе указать необходимо почтовый индекс, код региона, район, город, населенный пункт, улица (проспект, переулок и т.д.), номер дома, номер корпуса (строения), номер квартиры (офиса). Цифровой код региона указывается в соответствии со справочником «Субъекты Российской Федерации». Цифровой код выбирается из приложения №2 к приложению №9. Мы разместили ссылку для скачивания приложения №2 внизу статьи.

- основной код вида деятельности, свидетельствующий о работе по ЕНВД (указать в соответствии с приложением к порядку заполнения декларации ЕНВД);

- ИНН>;

- дополнительные коды услуг по ЕНВД, если таковые имеются.

Если количество видов деятельности на ЕНВД превышает 3, предприниматель должен заполнить столько листов приложений к заявлению ЕНВД-2, сколько необходимо для полного отражения всех видов его деятельности.

При заполнении графы «Основной код вида деятельности», не путайте данный код с кодом ОКВЭД, который или которые указаны в ЕГРИП или ЕГРЮЛ. Законодательством объединены в группы некоторые виды деятельности для ЕНВД. Всего таких кодов 22 и они двухзначные, в отличие от кодов ОКВЭД.

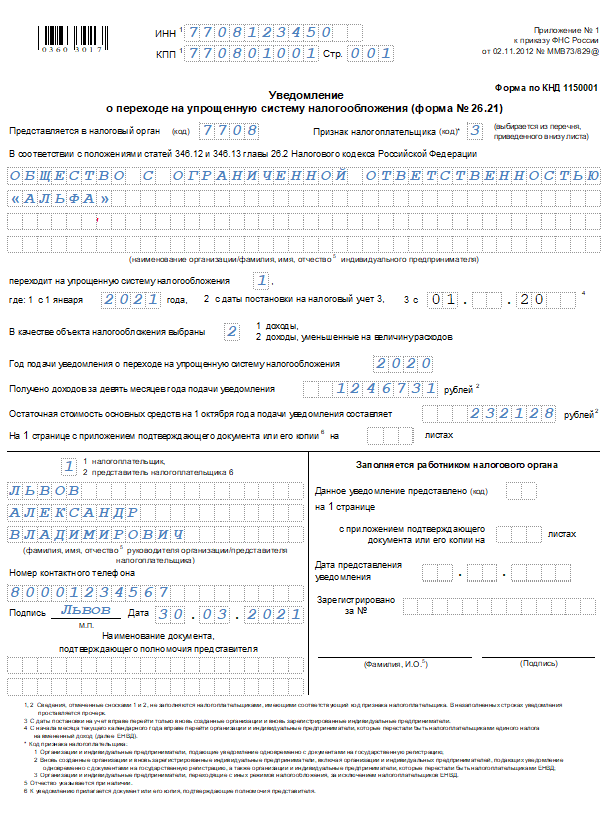

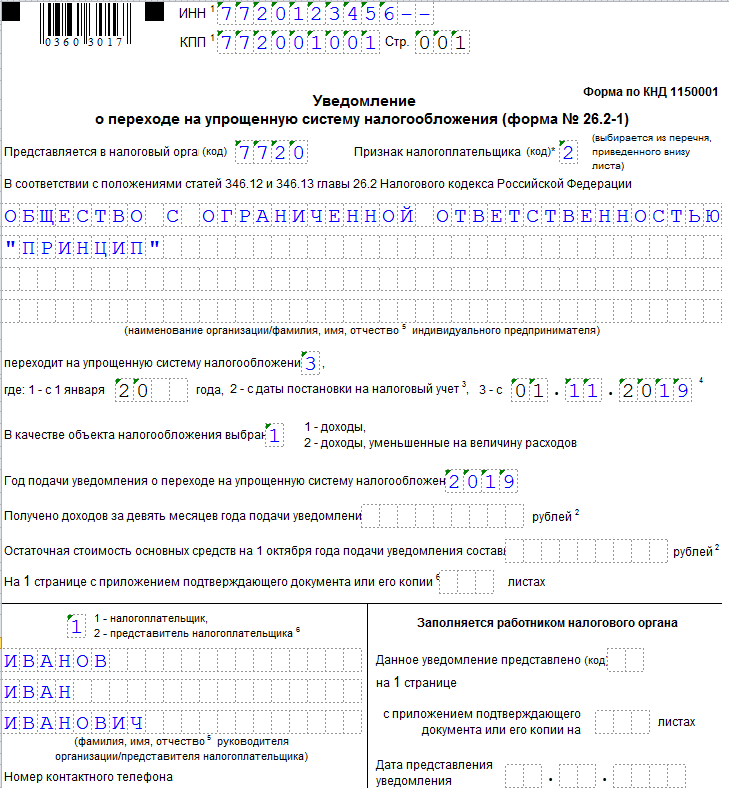

Какой вид УСН выбрать

УСН бывает двух видов: УСН «доходы» и УСН «доходы минус расходы». В первом случае объектом налогообложения являются полученные доходы, во втором – полученные доходы, уменьшенные на расходы.

Выбирая между УСН «доходы» и УСН «доходы минус расходы», нужно проанализировать свою выручку и понять, какую долю в ней занимают расходы. Если ваши расходы занимают долю менее 60% от вашей выручки, то имеет смысл выбрать УСН «доходы» со ставкой налога 6 %. Если же расходы занимают долю более 60% от выручки, то целесообразнее выбрать УСН «доходы минус расходы», где ставка налога 15%. В ст. 324.16 НК РФ представлен список возможных расходов.

Как подать заявление о регистрации в качестве плательщика ЕНВД

Чтобы зарегистрироваться в качестве плательщика ЕНВД, организации нужно подать в налоговую инспекцию заявление по форме ЕНВД-1, утвержденной приказом ФНС России от 11 декабря 2012 г. № ММВ-7-6/941. Предприниматели подают заявление по форме ЕНВД-2, утвержденной приказом ФНС России от 11 декабря 2012 г. № ММВ-7-6/941.

Подать заявление можно:

1. На бумаге:

- лично (предприниматели) или через представителя (организации и предприниматели);

- по почте заказным письмом.

2. В электронном виде:

- по ТКС через спецоператора;

- через сервис «Личный кабинет налогоплательщика – юридического лица» (организации). Само заявление можно сформировать в программе «Налогоплательщик ЮЛ».

Как перейти на ЕНВД

Условия перехода и применения

При переходе на ЕНВД индивидуальный предприниматель должен соответствовать следующим требованиям:

- Штат сотрудников не превышает 100 человек.

- Деятельность не связана с передачей во временное пользование или владение авто- и газозаправочных станций.

- Не предоставляются образовательные и медицинские услуги.

- Не предоставляются услуги общественного питания в рамках социального обслуживания.

- Работа выполняется не по договору простого товарищества.

Постановка на учет в налоговый орган проходит по месту осуществления деятельности. Если место совпадает с районом проживания, то заявление перехода подается в налоговую службу, где проходила регистрация ИП. Если же это другой район города, то необходимо будет вставать на учет в территориальном отделении налоговой, к которой относится этот район.

В случае, когда есть несколько точек осуществления деятельности в пределах города или района, нужно встать на учет только в одной ИФНС. А когда бизнес выходит за рамки одного города, то постановку на учет нужно проходить в каждом городе отдельно.

Совмещение с другими режимами

ЕНВД — универсальный режим, который можно совмещать практически со всеми другими системами налогообложения. Это объясняется тем, что применяется он в отношении определенного вида деятельности.

При совмещении режимов налогообложения в 2020 году следует вести раздельный учет доходов, расходов и других операций. Возможно, все это покажется сначала сложным, но на самом деле отделить доходы в разных видах деятельности легче, а вот с расходами бывают трудности.

Налоговый кодекс рекомендует в случае разделения расходов рассчитывать их долю пропорционально доходам. Например, доходы ИП за первый квартал составили 400 000 рублей, из них 250 000 рублей за торговлю в розницу и 150 000 рублей по оптовой торговле, а расходы составили 100 000 рублей. Рассчитаем долю расходов по каждому виду деятельности:

(250 000 ÷ 400 000) × 100% = 63%

(150 000 ÷ 400 000) × 100% = 37%

Соответственно, по розничной торговле расходы составят 63 000 рублей, а по оптовой — 37 000 рублей.

Сроки перехода на вмененку — когда подавать заявление?

Если срок перехода выпал не на первые числа, а на середину месяца, то расчет осуществляется пропорционально фактическим дням работы в этом месяце.

Например, ИП перешел на ЕНВД с 5 марта. ЕНВД считается из расчета неполного месяца — за 27 дней. Допустим, налог за полный месяц составил 3 000 рублей. Рассчитаем налог за 27 дней:

3 000 ÷ 31 × 27 = 2 612,9 рубля.

Дата начала применения ЕНВД может быть днем заключения договора по аренде помещения или получения первого дохода. В течение пяти рабочих дней после подачи заявления о переходе на ЕНВД налоговая служба обязана выдать уведомление о постановке на учет в качестве плательщика ЕНВД.

Перейти на ЕНВД с УСН или ОСНО можно в любой момент. А вот добровольно перейти с ЕНВД на УСН или на ОСНО можно только с начала следующего года.

Особенности подачи заявления на ЕНВД

Заявление подается в ту налоговую инспекцию, которая относится к адресу реального осуществления вида деятельности, работы организации. Есть исключения из этого правила. Предприниматели и организации, осуществляющие перечисленные ниже виды деятельности, обращаются только в налоговую по месту регистрации:

- Автотранспортные услуги;

- Разносная или развозная торговля в розницу;

- Размещение рекламы на автотранспорте.

Например, если ИП открывает бутик по продаже одежды в городе Санкт-Петербурге, а сам он зарегистрирован в Краснодаре, ему надо обратиться в налоговую инспекцию города на Неве. Так как в нем есть несколько налоговых, следует выбрать ту, которая контролирует территорию магазина. Если тот же ИП открывает несколько магазинов в разных городах страны, достаточно встать на учет в инспекцию города, где открылся первый бутик.

Если же ИП из первого примера решил заняться грузоперевозками в Санкт-Петербурге, ему придется регистрировать свою деятельность в Краснодаре, по месту прописки.

Ограничения для применения УСН

| Критерий | УСН | ЕНВД (для сравнения) |

| Численность работников | Не более 100 человек | — |

| Доля участия других организаций в уставном капитале (не учитывается в отношении некоммерческих организаций; организаций, созданных на вклады общественных организаций инвалидов и научных учреждений) | Не более 25% | — |

| Доход в год | Не более 150 млн. руб. | — |

| Остаточная стоимость основных средств | Не более 150 млн. руб. (не применяется в отношении ИП) | Ограничения не установлены |

| Запрет на применение спецрежима | Нельзя перейти на УСН предприятиям, имеющим филиалы. В остальном виды деятельности по вмененке вполне могут быть переведены на УСН, т.к. они не совпадают с теми, по которым применить упрощенку нельзя | Введен перечень конкретных видов деятельности, в отношении которых разрешено применять ЕНВД |

Ограничения по использованию ЕНДВ

Существуют ряд ограничений, которые не позволяют применять ЕНВД:

- вид деятельности. Не ко всем видам предпринимательской деятельности можно применять специальный режим. Ежегодно вносятся изменения в перечень видов деятельности, в перечня всегда будет подгруппа в отношении которой не применяется ЕНВД. Например, розничная торговля и деятельность ломбардов;

- численность. Имеются четкие ограничения в отношении списочного состава работников ИП. Допускается применение ЕНВД, если у предпринимателя работает не более 100 человек. Расчет средней (не среднесписочной) численности квартала, который показывает превышение, не дает права на применение ЕНВД в следующем налоговом периоде. Следовательно, применяется общий режим налогообложения. При снижении численности вновь применить специальный режим можно только с начала нового календарного года.

Данные о численности работников подаются в ФНС ежегодно до 20 января.

Кому нужно подавать заявление на ЕНВД

Организации, а также ИП, которые осуществляют деятельность в сфере:

- Предоставления услуг бытового характера.

- Ветеринарных услуг.

- Организации общественного питания.

- Предоставления площади под жилье.

- Автостояночного бизнеса.

- Передающие в арендное пользование АЗС и АГЗС.

- Розничной торговли.

Именно таким группам предпринимателей может понадобиться составить заявление о переходе на ЕНВД. Это в том случае, когда первоначальная система налогообложения предпринимателем не рассматривается как выгодная ему. Или когда возникают трудности с отчетностью, так как система налогообложения общего характера имеет довольно сложные формулы как для расчета налоговой базы, так и для расчета самого налога.

ЕНВД для предпринимателя также может быть удобнее по той причине, что ставки в нем довольно стабильны, а еще на уровень уплачиваемого налога не влияет реальный доход, так как учитываются только условные показатели.

Если руководитель организации или ИП все-таки решили перейти на новую систему налогообложения, им обязательно нужно подать в налоговый орган по месту осуществления деятельности заявление о переходе.

Для организаций оно должно составляться в форме ЕНВД-1, которая имеет свои нюансы в составлении. Для ИП это будет заявление по форме ЕНВД-2.

Формы заявлений и первого, и второго типа без труда можно скачать из сети. Только лицам, которые собираются их подавать, обязательно нужно проверить актуальность данного документа на момент его подачи, потому что законодательство подвергает их хоть и не регулярным, но все-таки правкам и изменениям.

Актуальность данной формы напрямую повлияет на рассмотрение ее в налоговой инспекции, что может повлечь за собой некоторые проблемы, если таковое не состоится.

Подробную информацию о бизнесе на ЕНВД смотрите в видео:

https://youtube.com/watch?v=tJB3OgIq9FE

Ответы на популярные вопросы:

Что нужно учесть розничному магазину при выборе замены ЕНВД?

Предпринимателю следует учитывать то, чем он торгует. Некоторые системы налогообложения несовместимы с продажей подакцизных и маркированных товаров. Например, на ПСН бизнесмен не может распространять лекарства, обувь и меховые изделия. Другую же маркированную продукцию продавать можно.

Кто в рознице может перейти на упрощенку?

УСН могут использовать как индивидуальные предприниматели, так и организации. Ограничений по размеру торгового помещения нет, но нужно учитывать следующие показатели:

- Выручка: до 150 миллионов рублей в год. Можно до 200 млн, но при этом ставка будет повышена: для объекта «доход» с шести до восьми процентов и для объекта «доход минус расход» с 15 до 20.

- Штат сотрудников: до 100 человек. Можно до 130, но ставка будет увеличена.

- Остаточная стоимость до 150 миллионов.

Главное, что нужно сделать: выбрать объект. Платить налог можно с доходов (шесть либо восемь процентов, если лимиты превышены) либо с разницы между доходами и расходами (15 либо 20 процентов, если лимиты превышены). Если расходы составляют до 60 процентов выручки, выгодно будет выбрать объект «доходы», в противном случае стоит предпочесть «доходы минус расходы».

Как быть магазинам, которые совмещали ЕНВД с УСН?

После отмены ЕНВД такие магазины будут автоматически переведены на упрощенку. Если предприниматель планирует сменить объект налогообложения, следует направить заявление до 31 декабря.

Какие льготы при переходе с ЕНВД на УСН

Для предпринимателей, переходящих на упрощенку после отмены ЕНВД, в некоторых регионах предусмотрена сниженная налоговая ставка на объект «доход». Иногда она уменьшается до минимального, составляющего 1 процент.

Как перевести товар с ЕНВД на УСН

В доходах нельзя учитывать выручку за товары, приобретённые во время ЕНВД, а проданные на упрощенке. Также не учитываются авансы, которые были получены на вмененке, даже если товар был отправлен на УСН.

В расходах не учитываются затраты, понесённые до упрощенки, а также стоимость товаров и сырья, которые были оплачены на вмененке, но использованы на УСН.

Какой режим выбрать, если магазин торгует маркированными товарами (лекарства, обувь, мех)?

ЕНВД и ПСН в таком случае не подходят. Если выручка небольшая, подойдёт упрощенка, в противном случае стоит перейти на ОСН.

Какой режим выбрать, если магазин торгует подакцизными товарами (алкоголь, табак)?

Предприниматели могут выбрать УСН, ПСН или ОСН. При этом ИП недоступна продажа крепкого алкоголя. Организациям же подойдёт упрощенка или общий режим.

Какой режим после отмены ЕНВД выбрать мебельному магазину?

Небольшому бизнесу подойдёт ПСН или УСН. Если объемы продажи большие, придётся выбрать ОСНО. Учитывать стоит: выручку, размер штата сотрудников, площадь торгового помещения и размер ФОТ.

Какой режим после отмены ЕНВД выбрать ювелирному магазину?

Если магазин небольшой, можно выбрать патент. В случае, когда предполагается и производство изделий, можно перейти на УСН. Для ООО доступны как упрощенка, так и ОСН.

Енвд 2020 полный список изменений +инструкции

13.12.2019

Законопроект по досрочной отмене ЕНВД уже окончательно принят, а это значит, что вмененщикам придется срочно искать альтернативу. Чтобы в скором времени не потерять бизнес, нужно досконально разобраться по ЕНВД в 2020 году для ИП какие изменения приготовило наше правительство.

Не будем рассуждать, кому выгодна отмена ЕНВД, и почему решено избавиться от этой удобной для ИП системы. Вместо этого, в статье собраны подробные пошаговые инструкции, что делать предпринимателям, которым уже в 2020 году придется переходить на другой режим и к чему готовиться пока еще действующим вмененщикам.

В конце статьи вы узнаете, как выбрать новый режим и грамотно перейти на него, чтобы не оказаться на ОСНО и не разориться на налогах простыми и понятным языком.

Запрет ЕНВД раньше срока: последние новости

Список регионов и возможностей для ЕНВД с каждым годом неуклонно сокращается. К 1 января 2021 года правительство планирует полностью отказаться от этой системы налогообложения. Но для некоторых вмененщиков ЕНВД перестанет существовать уже в 2020 году.

19 сентября 2019 года в третьем чтении Госдумой окончательно принят законопроект № 720839-7, который вносит изменения в НК РФ в части применения ЕНВД и фактически отменяет вмененку для некоторых предпринимателей. В чем суть изменений?

С 01 января 2020 года ИП, торгующие определенными товарами с обязательной маркировкой, не могут больше применять ЕНВД для этого вида деятельности. К товарам, которые попадают в этот список, относятся:

- обувь и обувные товары;

- лекарства;

- одежда и принадлежности к ней;

- прочие товары из натурального меха.

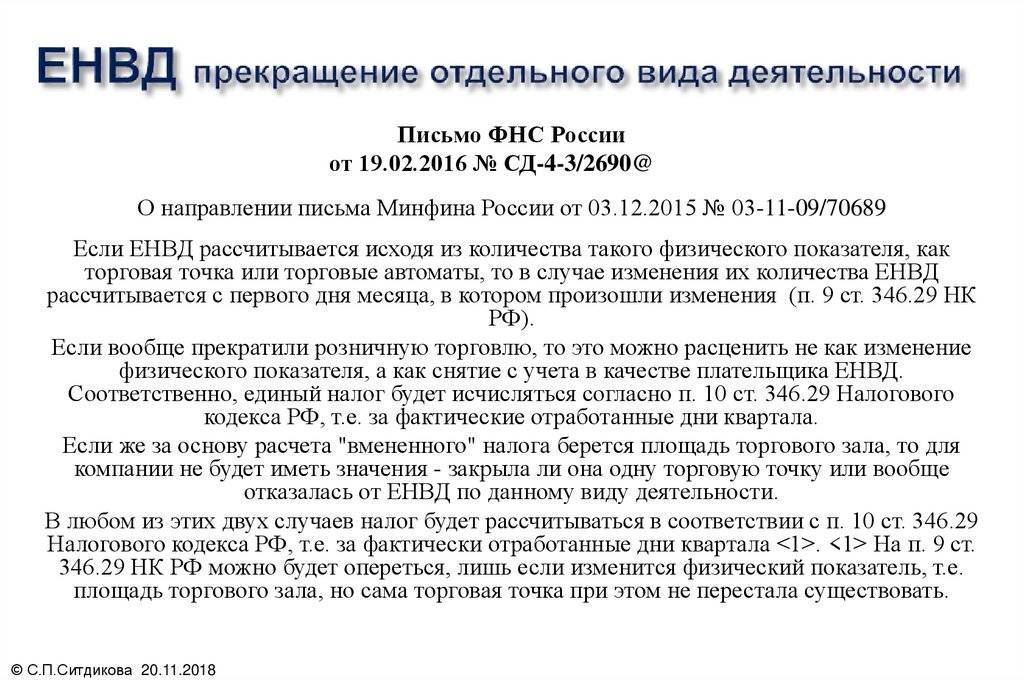

Если предприниматель занимается продажей товаров и один из их видов попадает в указанный выше перечень, то вести деятельность на вмененке он больше не сможет. Государство не дает возможности для раздельного учета маркированных и немаркированных товаров.

При чем, перейти с вмененки на патент в этом случае не получится. Такие же ограничения по товарам касаются и ПСН. Поэтому, единственный выход для ИП, торгующих маркируемыми товарами, переход на упрощенку.

Под обязательную маркировку попадают также: табачная продукция, духи, предметы женской, мужской, детской одежды и пр. Но ограничение по применению ЕНВД по этим видам продукции не предусмотрено.

Чтобы максимально сократить размер налога, пока это еще возможно нужно до начала 2020 года полностью воспользоваться вычетами по ЕНВД. Каких вычетов больше не будет, читайте ниже.

Отмена вычетов по кассе

С 1 квартала 2020 года предприниматели на ЕНВД не смогут уменьшать сумму налога на расходы по приобретению и установке онлайн-касс

При этом, не важно когда касса была куплена. Единственное условие для вычета – регистрация до 1 июля 2019 года

Поэтому, если вы успели зарегистрировать ККТ до этой даты, осталось немного времени, чтобы максимально использовать этот вычет. Напомним, что вычет по каждой кассе – не более 18 тыс. руб.

Новый налоговый календарь по уплате и отчетности для ИП на вмененке

В 2020 году предприниматели представляют декларации по ЕНВД не позднее 20 числа месяца, следующего за отчетным кварталом. При этом в 2020 году переносов срока сдачи не будет.

| Период | Крайняя дата |

| 4 квартал 2019 | 20 января 2020 |

| 1 квартал 2020 | 20 апреля 2020 |

| 2 квартал 2020 | 20 июля 2020 |

| 3 квартал 2020 | 20 октября 2020 |

| 4 квартал 2020 | 20 января 2021 |

Сроки уплаты налога для ИП на ЕНВД в 2020 году:

| Период | Крайняя дата |

| 4 квартал 2019 | 27 января 2020 |

| 1 квартал 2020 | 27 апреля 2020 |

| 2 квартал 2020 | 27 июля 2020 |

| 3 квартал 2020 | 26 октября 2020 |

| 4 квартал 2020 | 25 января 2021 |

Чтобы заранее узнать размер налога, предпринимателям следует учесть, что повышение размера ЕНВД в 2020 году не избежать.

Негласные изменения по ЕНВД в 2020 году для ИП: повышение налога

Что касается базовых доходностей для вмененки, то на 2020 год они остаются прежними. Но повышения суммы перечислений все же следует ожидать. С чем это связано? Для расчета налога по ЕНВД применяется коэффициент дефлятор К1. А как следует из статистики, каждый год происходит увеличение этого показателя:

| Год | Ставка |

| 2017 | 1,798 |

| 2018 | 1,868 |

| 2019 | 1,915 |

Поэтому нужно ждать повышения размера отчислений примерно на 2,5%. Кроме того, местные власти, также могут принять решение об увеличении ставки налога на 2020 год. Помимо ЕНВД предпринимателям, как всегда, придется перечислять страховые взносы за себя, даже если деятельность фактически не ведется. Точный размер в таблице ниже.

Названы точные размеры страховых взносов на 2020 год

Теперь размер отчислений зависит не от МРОТ, а устанавливается на каждый год. Уже известны новые суммы страховых взносов для ИП за себя на 2020 год:

| Вид платежа | Сумма | Срок уплаты |

| Взносы на ОПС фиксированный размер (при доходе за год менее 300 тыс. руб.) | 32 448 |

Заявление на ЕНВД подано с опозданием – готовьтесь к штрафу

Организации и ИП, перешедшие на ЕНВД, должны подать в ИФНС заявление о постановке на учет в качестве «вмененщика» в течение пяти рабочих дней со дня начала применения спецрежима. За нарушение этого срока предусмотрено денежное наказание. Письмо ФНС от 29.03.2016 № СА-4-7/5366

Встать на учет новоиспеченные «вмененщики» должны в налоговой инспекции либо по месту ведения бизнеса, переведенного на ЕНВД, либо по месту нахождения организации (месту жительства ИП), в зависимости от вида деятельности.

Если затянуть с подачей соответствующего заявления, это может обернуться для нерасторопной фирмы или предпринимателя штрафом в размере 10 тысяч рублей.

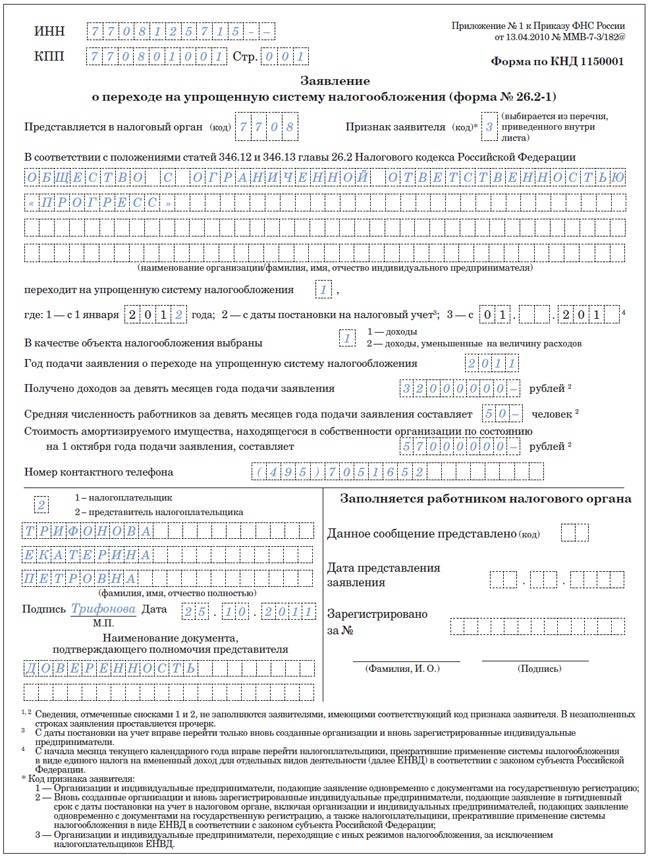

Заявление или уведомление

Документ, в котором бизнесмен сообщает о выборе вменёнки, называется заявлением о постановке на учёт, хотя, по аналогии с УСН, некоторые используют термин «уведомление о переходе на ЕНВД». Это неверно, поэтому внесём ясность в этот вопрос:

- заявление о переходе на ЕНВД – это сообщение о том, что налогоплательщик стал заниматься направлением бизнеса, подпадающим под вменённый режим.

- уведомление о применении ЕНВД – это подтверждение, выданное налоговой инспекцией, что налогоплательщик поставлен на учёт по вменённому виду деятельности.

При этом для организаций и ИП предусмотрены разные формы:

- заявление по форме № ЕНВД-1 для постановки на учёт организации;

- заявление по форме № ЕНВД-2 для постановки на учёт индивидуального предпринимателя.

Оба бланка заявления на ЕНВД на 2020 год утверждены Приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ и продолжают быть актуальными.

- Скачать бланк заявления на ЕНВД для ООО

- Скачать бланк заявления на ЕНВД для ИП

Заполнить заявление на ЕНВД на 2020 год легко – это простой двухстраничный документ. Единственная сложность – указать код вида предпринимательской деятельности. Здесь имеется в виду не код ОКВЭД, а код из приложения к декларации ЕНВД. Например, 01- «Оказание бытовых услуг», а 07 – «Розничная торговля через объекты стационарной торговой сети, имеющие торговые залы».

Скачать коды видов предпринимательской деятельности для заявления на ЕНВД

Подробно узнать, как заполнить заявление на ЕНВД, можно из официальных инструкций по заполнению для ООО и для ИП.

ЕНВД в России

До 1998 года специальный режим ЕНВД в России использовался индивидуальными предпринимателями в таких сферах:

автоперевозки;

бытовые и ветеринарные услуги;

торговля в розницу;

распространение рекламы с применением рекламных щитов, табло, поверхностей транспортных средств;

сдача в аренду торговых мест и жилых помещений;

использование торговых автоматов для реализации товаров.

На тот момент режим ЕНВД был выгоден, так как позволял сократить расходы на оплату налога с прибыли. Можно было снимать в аренду большое помещение, оплачивая малую часть налога. ЕНВД подразумевает оплату налога в едином размере, независимо от размера выручки. Предприниматель оплачивает от 7,5 до 15% от выручки. Размер ставки зависит от региона.

Новые изменения вступили в силу, когда в России появились онлайн-кассы. Государство стало отслеживать в реальном времени прибыль компаний. ЕНВД был отменен поэтапно: сначала в регионах России, затем в центральной части. Многие предприниматели были против отмены «вменёнки», однако их недовольство на решение властей убрать режим ЕНВД никак не повлияло. Бизнесмены перешли на новую систему налогообложения, в которую вошли:

Патент.

УСН. Ставка в категории «Доходы» — 6%, «Доходы за вычетом расходов» — 15%.

ЕСХН. Ставка составляет 6%.

ОСНО. Система включает 3 налоговых режима:

Налог на прибыль. Для ООО 20%, для ИП 13%.

Налог на имущество. Для ООО до 2,2%, для ИП до 2% от кадастровой стоимости объекта имущества.

Налог на добавленную стоимость. Для ООО от 0 до 20%, в зависимости от вида деятельности компании. Для ИП размер НДС такой же: от 0 до 20%.

НПД. Размер налоговой ставки варьируется от 4 до 6%.

С 1 января 2021 года предприниматели, не перешедшие по собственному заявлению на один из предложенных налоговых режимов, переводятся на УСН в автоматическом режиме по решению ИФНС.

Как рассчитывается УСН-налог и авансовые платежи

На упрощенной системе налогообложения есть два объекта. Рассмотрим их по-отдельности:

- Доходы. Налоговая ставка может быть снижена региональным законодательством. Максимальная же составляет 6 процентов. При этом можно уменьшить сумму за счёт страховых взносов, пособий за первые три дня больничного сотрудников, а также взносы по договорам добровольного страхования. Налог может быть уменьшен не более чем на 50 процентов. Если у ИП нет работников, он может использовать для сокращения платы взносов за себя.

- Доходы минус расходы. Налоговая ставка 15 процентов. Сумму изменить нельзя. Если предприятие было убыточным, бизнесмен может заплатить минимальный налог в 1 процент от доходов.